更新日:2025/07/02

【経営者必見】資金繰り改善の完全ロードマップ|原因特定から即効策、計画立案まで

【監修】株式会社ジオコード 経理財務課課長

藤田 貴英

経理一筋20年、中小企業から大企業までさまざまな規模の経理業務に従事。

株式会社ジオコードに入社後、経理財務課課長に就任し、IPO準備の中心メンバーとして上場に導く。

売上は順調に伸びているはずなのに、なぜか月末には支払いのための現金が足りなくなる。多くの経営者が抱えるこの深刻な悩みは、放置すれば「黒字倒産」という最悪の事態を招きかねません。資金繰りの問題は、単なる資金不足ではなく、会社の経営体質そのものに潜む課題の表れです。

この記事では、なぜ資金繰りが悪化するのか、その根本原因を突き止める方法から、即効性のある改善策、そして盤石な経営基盤を築くための計画立案まで、具体的なロードマップを提示します。

【比較表】請求書カード払いのおすすめサービス

scroll →

| サービス名 | 特長 | 手数料 | 対応しているクレジットカード |

|---|---|---|---|

Fintoカード払い

|

|

2.5% ※キャンペーン実施中※ 初回手数料2.0%、以降2.2% 期間:2025年11月1日〜2026年3月31日まで |

Visa、Mastercard、JCB、セゾンブランドのカード |

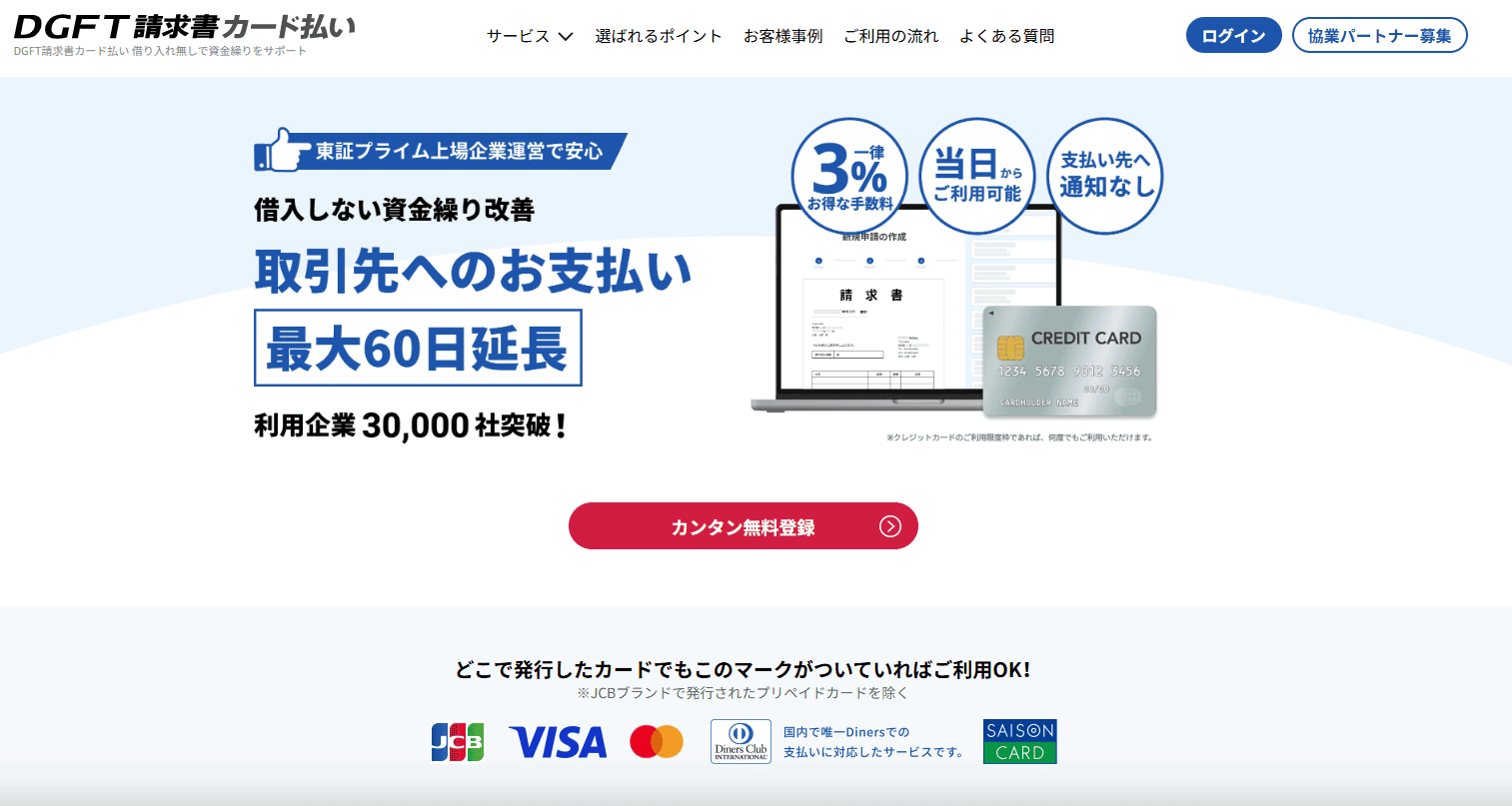

DGFT請求書カード払い

|

|

3% | JCB, VISA, Master, Diners Club,SAISON CARD |

INVOYカード払い

|

|

3% | VISA、Mastercard、JCB |

LP請求書カード払い

|

|

2.95% | Visa、Mastercard、JCB |

支払い.com

|

|

4% | SAISON CARD、VISA、Mastercard |

ラボル カード払い

|

|

3~3.5% | VISA、Mastercard、JCB |

フリーウェイ請求書カード払い

|

|

2.7% | VISA,Mastercard,JCB,デビットカード |

ゆとりペイ

|

|

2.9% | Visa、Mastercard、JCB |

| Money Foward請求書カード払い for Startups |

|

2.4%~ | VISA、Mastercard、JCB |

| 請求書カード払い JCB×Digital Garage |

|

2.98% | JCBグループのカード発行会社が提供するカードが対象 |

| Biz Forward請求書カード払い |

|

2.8% | 国内で発行されたVisa/Mastercard/JCBブランドのクレジットカード・デビットカード・プリペイドカード |

| 請求書カード払い by GMO |

|

3% | Visa / MasterCard |

| NP掛け払い 請求書カード払い |

|

3% | VISA、Mastercard、JCB |

| 請求書支払い代行サービス |

|

3% | 国内で発行されたVisa/Mastercard |

この記事の目次はこちら

1. なぜ資金繰り改善が必要?悪化を招く5大要因の特定から始めよう

効果的な資金繰り改善に取り組むためには、まず自社のキャッシュフローが悪化している根本原因を正確に特定することが不可欠です。多くの企業で見られる資金繰りの問題は、単一の原因ではなく、複数の要因が複雑に絡み合っているケースが少なくありません。表面的な問題に対処するだけでは、いずれ同じ課題が再燃してしまいます。ここでは、資金繰り悪化の代表的な5つの要因を掘り下げて解説します。自社の状況と照らし合わせながら、どこに問題の根源があるのかを突き止めることが、改善への確実な第一歩となります。これから解説するチェックリストを参考に、自社の経営状況を客観的に分析してみましょう。

資金繰り改善を阻む原因チェックリスト

資金繰り改善を始める前に、まずは現状を客観的に把握することが重要です。以下の表は、資金繰りが悪化する主な原因とその兆候をまとめたものです。自社に当てはまる項目がいくつあるかを確認し、優先的に取り組むべき課題を明確にしましょう。複数の項目に該当する場合、それらが相互に影響し合っている可能性も考えられます。このチェックリストを通じて、問題の核心に迫り、効果的な改善策へと繋げていきましょう。

| チェック項目 | 主な原因 | 改善の方向性 |

| □ 売掛金の入金が支払日より後になることが多い | 売掛金の回収遅延 | 回収サイクルの短縮、与信管理強化 |

| □ 長期間売れていない商品や材料がある | 過剰在庫・不良在庫 | 在庫管理の徹底、セール等での現金化 |

| □ 損益計算書は赤字が続いている | 慢性的な赤字経営 | 収益構造の見直し、コスト削減 |

| □ 最近、大きな設備投資や先行投資を行った | 高額な投資・支出 | 投資計画の見直し、資金調達 |

| □ 借入金の返済額が利益を圧迫している | 過大な借入金負担 | 借換え(リファイナンス)、返済計画の見直し |

原因1:売掛金の回収遅延・貸し倒れによる資金繰りの悪化

売掛金の回収遅延や貸し倒れは、資金繰りを悪化させる直接的な原因となります。商品やサービスを提供した時点で会計上は売上として計上されますが、その代金が期日通りに入金されなければ、会社の現金は増えません。特に、仕入れ代金などの支払いが売掛金の入金より先に来る「支払いサイト」と「回収サイト」のバランスが崩れると、運転資金が枯渇し、黒字倒産のリスクが高まります。これを防ぐためには、取引先の与信管理を徹底し、契約時に支払い条件を明確にすることが重要です。また、定期的に売掛金の年齢表を作成して回収状況を管理し、遅延が発生した際には迅速に督促を行う体制を構築することが、安定したキャッシュフローを維持する鍵となります。

原因2:過剰在庫・不良在庫によるキャッシュフローの圧迫

在庫は、会計上は資産として扱われますが、資金繰りの観点からは「寝ているお金」に他なりません。過剰な在庫は、仕入れに支払った現金が回収できない状態を意味し、企業のキャッシュフローを大きく圧迫します。さらに、在庫を保管するための倉庫費用や管理コストが発生し、時間経過による品質劣化や陳腐化のリスクも伴います。資金繰り改善のためには、まず自社の適正在庫水準を把握し、それを超える過剰在庫や、売れる見込みのない不良在庫を削減する取り組みが不可欠です。定期的な棚卸しはもちろん、販売データに基づいた需要予測の精度を高め、無駄な発注を減らすことで、在庫を最適化し、キャッシュフローの健全化を図ることができます。

原因3:赤字経営の継続と資金ショートのリスク

損益計算書上での赤字が続いている状態は、企業の現預金を直接的に減少させるため、資金繰り悪化の根本的な原因となります。赤字とは、売上から経費を差し引いた利益がマイナスである状態を指し、これは事業活動を通じて会社のお金が外部に流出していることを意味します。赤字が続けば、これまで蓄積してきた内部留保(利益剰余金)が取り崩され、いずれは運転資金が底をつき、資金ショートに陥ります。この状況を改善するためには、不採算事業からの撤退や、商品・サービスの価格設定の見直し、抜本的なコスト削減など、収益構造そのものを変革する大胆な経営判断が求められます。損益分岐点分析などを用いて、黒字化に必要な売上高を常に意識することも重要です。

原因4. 急な設備投資や多額の支出

事業の成長を目指す上で設備投資は不可欠ですが、そのタイミングや規模がキャッシュフローを急激に悪化させる要因となることがあります。特に、自己資金や短期借入金で大規模な投資を行うと、投資効果が表れて収益に結びつくまでの間、手元の資金が枯渇する危険性があります。例えば、最新鋭の機械を導入しても、その生産能力を完全に活かせるようになるまでには時間がかかり、その間の減価償却費や維持費が重くのしかかります。資金繰りを安定させるためには、投資の前に詳細なシミュレーションを行い、投資回収期間やキャッシュフローへの影響を慎重に評価することが重要です。必要に応じて、返済期間の長い長期借入金や補助金・助成金の活用を検討し、手元資金に余裕を持たせた計画を立てるべきです。

原因5:借入金返済の負担増

金融機関からの借入金は有効な資金調達手段ですが、その返済、特に元本部分は損益計算書には経費として計上されないため、利益が出ていても資金繰りを圧迫する「見えにくい支出」です。会計上は黒字でも、多額の元本返済によって手元の現金が不足し、資金繰りが厳しくなるケースは少なくありません。特に、事業規模に対して過大な借入を行ってしまうと、売上から得られるキャッシュフローの大半が返済に充てられ、新たな投資や急な支出への対応が困難になります。資金繰りを改善するためには、金利の低い融資への借換え(リファイナンス)を検討したり、金融機関に返済計画の見直し(リスケジュール)を相談したりすることが有効です。

2. 【即時改善】今すぐ着手できる応急処置的な資金繰り改善策

資金繰りが著しく悪化し、支払いの目処が立たないといった緊急事態に陥った場合、中長期的な体質改善と並行して、即効性のある対策を講じる必要があります。ここで紹介するのは、いわば「応急処置」です。根本的な解決にはなりませんが、当面の危機を乗り越え、経営を立て直すための時間を稼ぐ上で非常に有効な手段となり得ます。ただし、これらの方法はあくまで一時的な対策であり、多用すると企業の信用や将来の選択肢を狭める可能性も秘めています。状況を見極め、あくまで次のステップへ進むための緊急避難的な措置として、慎重に実行することが重要です。

遊休資産の売却による緊急の現金化

会社が保有している資産の中で、現在事業に使用されておらず、将来的に使用する見込みもない「遊休資産」を売却することは、迅速にまとまった現金を確保するための有効な手段です。例えば、使われなくなった機械設備、不要な車両、事業とは関係のない土地や有価証券などがこれに該当します。これらの資産を現金化することで、運転資金の補填や借入金の返済に充てることができ、緊急時の資金繰りを大きく改善できます。売却の際は、専門の買取業者や不動産業者に査定を依頼し、適正な価格で売却することが重要です。ただし、資産の売却によって売却益が出た場合は法人税の課税対象となるため、税務上の影響も事前に確認しておく必要があります。

役員借入による一時的な資金確保

会社の資金がショートしそうな場合、最も迅速かつ簡便に行える資金調達方法の一つが、経営者個人からの「役員借入」です。これは、経営者が個人の資産を会社に貸し付ける形で、法的には会社が役員からお金を借りるという扱いです。金融機関からの融資のように厳しい審査や煩雑な手続きが不要なため、緊急時には非常に頼りになる手段です。金利や返済期間も比較的自由に設定できるメリットがありますが、安易な利用は禁物です。借入が常態化すると、公私混同を招き、会社の財務規律を乱す原因となります。また、税務調査などで資金の出所を明確に説明できるよう、金銭消費貸借契約書を作成しておくことが、後のトラブルを避けるために不可欠です。

支払いサイトの延長交渉(支払猶予)

キャッシュアウト(支出)を遅らせることで、手元の現金を確保する方法が、仕入先や外注先への「支払いサイト」の延長交渉です。例えば、月末締め・翌月末払いの条件を、翌々月末払いに変更してもらうなどがこれにあたります。これにより、支払いを先延ばしにした分だけ、資金繰りに余裕が生まれます。ただし、この方法は取引先との信頼関係があって初めて成り立つものです。一方的な要求は信用を損ない、今後の取引に悪影響を及ぼす可能性があります。交渉の際は、誠意をもって自社の状況を説明し、あくまで一時的なお願いであることを伝え、いつまでに正常な支払いに戻せるかという具体的な見通しを示すことが、相手の理解を得るための重要なポイントとなります。

3. 【根本改善】経営体質を強化する中長期的な資金繰り改善アプローチ

応急処置で当面の危機を乗り越えた後は、二度と同じような状況に陥らないために、経営体質そのものを強化する根本的な資金繰り改善に取り組む必要があります。これは、単なる対症療法ではなく、持続的にキャッシュを生み出す強い収益構造を構築するプロセスです。具体的には、「キャッシュイン(収入)を増やす・早める」取り組みと、「キャッシュアウト(支出)を減らす・遅らせる」取り組みの両面からアプローチします。これらの改善策は、一朝一夕に結果が出るものではありませんが、着実に実行することで会社の財務基盤は格段に安定し、変化に強い企業へと生まれ変わることができるでしょう。

収入を増やす資金繰り改善(キャッシュインの最大化)

資金繰り改善の王道は、会社に入ってくるお金であるキャッシュインを増やすことです。これは単に売上を伸ばすだけでなく、いかに効率よく、そして早く現金を回収するかという視点が重要になります。利益率の改善や、売掛金の確実な回収体制の構築が、安定したキャッシュフローの基盤を作ります。

売掛金の管理体制を強化し、回収を早める方法

売掛金の回収は、キャッシュインの要です。回収が遅れるほど資金繰りは苦しくなります。まずは、全取引先の売掛金残高と回収サイトを一覧化し、「売掛金年齢表」を作成して管理を徹底しましょう。これにより、どの取引先からの入金が遅れているかが一目瞭然となります。回収漏れや遅延を防ぐためには、請求書発行から入金確認、遅延時の督促までの一連のフローをルール化し、担当者を明確にすることが有効です。また、入金サイクルを早めるために、取引先との交渉や、クレジットカード決済の導入、さらには売掛債権を金融機関に売却して即時現金化する「ファクタリング」の活用も、資金繰り改善の選択肢として検討する価値があります。

価格設定やサービス内容を見直し、利益率を改善する

売上高が同じでも、利益率が高まれば手元に残る現金は増えます。安易な価格競争から脱却し、自社の商品やサービスが持つ独自の価値を顧客に伝え、適正な価格で提供することが重要です。競合他社の価格を意識するあまり、不採算な取引を続けていないか見直しましょう。付加価値の高い新商品を開発したり、既存のサービスに手厚いサポートを追加したりすることで、価格競争力を高めることができます。また、顧客層を分析し、より利益率の高い優良顧客向けのサービスを強化することも有効な戦略です。原価計算を正確に行い、一つ一つの商品・サービスがどれだけの利益を生んでいるかを把握し、収益性の高い事業に経営資源を集中させることが、資金繰り改善に直結します。

支出を減らす資金繰り改善(キャッシュアウトの最適化)

キャッシュインを増やす努力と同時に、キャッシュアウト、つまり会社から出ていくお金をコントロールすることも資金繰り改善の重要な柱です。無駄なコストを徹底的に洗い出し、支出を最適化することで、利益体質を強化し、手元資金に余裕が生まれます。

聖域なきコストカットの断行と経費削減

資金繰りを改善するためには、固定費・変動費を問わず、全てのコストを見直す視点が求められます。まずは、家賃や人件費、リース料といった固定費からメスを入れます。オフィスの移転や統合、業務のアウトソーシング化、不要な契約の解除などを検討しましょう。次に、仕入費や外注費、広告宣伝費などの変動費です。複数の業者から相見積もりを取って価格交渉を行ったり、費用対効果の低い広告を停止したりすることで、支出を圧縮できます。ただし、品質の低下を招く過度なコストカットや、将来の成長に必要な投資まで削ってしまうことは避けるべきです。あくまで事業の競争力を維持・向上させるという視点を持ち、聖域なく経費を見直すことが重要です。

在庫管理の徹底による適正在庫の維持

過剰な在庫は、保管費用を発生させるだけでなく、貴重な運転資金を長期間拘束する元凶です。資金繰り改善のためには、在庫を「資産」ではなく「コスト」として捉え、管理を徹底することが不可欠です。ABC分析などの手法を用いて、在庫を重要度別にランク分けし、売れ筋商品と死に筋商品を明確にしましょう。その上で、死に筋商品はセールなどで早期に現金化し、損失を最小限に抑えます。また、過去の販売データや季節変動を分析して需要予測の精度を高め、発注点や発注ロットを見直すことで、欠品リスクを避けつつ在庫水準を最適化できます。適正在庫を維持することは、キャッシュフローを改善し、経営の効率化に大きく貢献します。

4. 資金調達を活用した抜本的な資金繰り改善

社内努力によるキャッシュフロー改善には限界がある場合や、事業拡大などの前向きな理由でまとまった資金が必要な場合には、外部からの資金調達が有効な選択肢となります。資金調達は、単に目先の資金不足を補うだけでなく、財務基盤を安定させ、より大きな成長機会を掴むための戦略的な一手となり得ます。ただし、調達方法にはそれぞれ特徴があり、メリット・デメリットも異なります。企業の状況や資金の使途に応じて、最適な方法を選択することが、資金繰りを抜本的に改善し、持続的な成長を遂げるための鍵となります。ここでは、代表的な資金調達の方法とその活用法について解説します。

日本政策金融公庫や制度融資による金利負担の軽減

中小企業や個人事業主にとって、資金繰り改善の力強い味方となるのが、日本政策金融公庫などの政府系金融機関や、地方自治体と金融機関が連携して提供する「制度融資」です。これらの公的融資の最大のメリットは、民間の金融機関(プロパー融資)に比べて金利が低く設定されており、返済期間も長期に設定しやすい点です。これにより、月々の返済負担を軽減し、キャッシュフローを安定させることができます。また、創業間もない企業や、赤字決算などで民間の審査が通りにくい場合でも、事業の将来性や経営者の熱意を評価して積極的に融資を検討してくれるケースが多いのも特徴です。まずは相談窓口に足を運び、自社が利用できる制度がないか確認することをお勧めします。

ファクタリングを活用した迅速な売掛金の現金化

ファクタリングは、融資とは全く異なる仕組みの資金調達方法です。これは、企業が保有する「売掛債権(請求書)」をファクタリング会社に売却することで、入金期日を待たずに即時現金化するサービスです。最大のメリットは、そのスピード感にあり、申し込みから最短即日で資金を調達できる場合もあります。金融機関からの融資のように担保や保証人は原則不要で、審査対象は自社の信用力よりも売掛先の信用力が重視されるため、赤字決算や税金滞納がある場合でも利用できる可能性があります。ただし、手数料が融資の金利より高めに設定されているため、緊急時の利用に留めるなど、計画的な活用が求められます。借入ではないため、貸借対照表(バランスシート)をスリム化できる効果もあります。

新規事業や設備投資のための追加融資による事業好転

資金繰り改善は、守り一辺倒のコスト削減だけではありません。将来の収益の柱となる新規事業への投資や、生産性を向上させるための設備投資といった「攻め」の資金調達も、長期的に見ればキャッシュフローを好転させる重要な一手です。現状の事業が頭打ちになっている場合、新たな収益源を確保しなければ、資金繰りはジリ貧になってしまいます。このような前向きな投資のための資金調達では、金融機関に対して、その投資がいかにして将来の収益に結びつくのかを具体的に示す、説得力のある事業計画書が不可欠です。市場調査や収益シミュレーションを綿密に行い、返済計画の妥当性を示すことができれば、金融機関からの追加融資を引き出し、事業を好転させるきっかけを掴むことができます。

5. 失敗しない!資金繰り改善計画の立て方と実行のポイント

これまで解説してきた様々な資金繰り改善策も、場当たり的に実行するだけでは十分な効果は得られません。改善を成功させ、持続的なものにするためには、戦略的な「計画」が不可欠です。現状を正確に把握し、明確な目標を設定した上で、具体的なアクションプランに落とし込み、その進捗を管理していく。この一連のプロセスを組織的に実行することが、失敗しないための鍵となります。ここでは、資金繰り改善を一つのプロジェクトとして捉え、計画の立案から実行、そして見直し(PDCA)までの具体的なステップを解説します。このフレームワークに沿って進めることで、改善活動の精度と実効性を飛躍的に高めることができるでしょう。

資金繰り表を活用した現状把握と目標設定

資金繰り改善計画の出発点は、現状を正確に把握することです。そのために不可欠なツールが「資金繰り表」です。これは、一定期間における全ての現金の収入と支出を記録し、手元資金の増減を可視化するものです。過去の実績をまとめた「実績資金繰り表」でキャッシュフローの癖や問題点を洗い出し、未来の入出金を予測した「予定資金繰り表」で将来の資金ショートリスクを把握します。この現状分析に基づき、「営業キャッシュフローを毎月プラスにする」「借入金残高を1年で10%削減する」といった、具体的で測定可能な目標(KPI)を設定します。明確なゴールがあることで、改善活動の方向性が定まり、社内のモチベーションも高まります。

改善策の優先順位付けと具体的なアクションプランの策定

設定した目標を達成するために、これまで挙げてきた改善策の中から自社が取り組むべき施策を選択し、優先順位を付けていきます。その際、「インパクト(効果の大きさ)」と「実現可能性(着手のしやすさ)」の2つの軸で評価するのが有効です。例えば、「効果は大きいが時間がかかる施策」と「効果は小さいがすぐに実行できる施策」をバランス良く組み合わせ、具体的なアクションプランを作成します。プランには、「誰が」「いつまでに」「何をするのか」を明確に記述し、担当者や期限を定めることが重要です。これにより、改善活動が個人の努力任せになるのを防ぎ、組織として計画的に取り組む体制を構築することができます。

定期的なモニタリングと計画の見直し(PDCA)

計画は立てて終わりではありません。計画通りに進んでいるか、期待した効果が出ているかを定期的に確認する「モニタリング」の仕組みが不可欠です。最低でも月に一度は、予定資金繰り表と実績を比較検討し、計画と実績の間に生じた差異(予実差異)の原因を分析します。なぜ差異が生まれたのかを突き詰めることで、新たな課題が見つかったり、計画の精度を高めるヒントが得られたりします。そして、その分析結果をもとに、次のアクションプランを修正・改善していく。この「Plan(計画)→Do(実行)→Check(評価)→Action(改善)」というPDCAサイクルを回し続けることが、資金繰り改善を一度きりのイベントで終わらせず、継続的な経営管理の仕組みとして定着させるための鍵となります。

6. 【事例紹介】他社はこうして成功した!資金繰り改善のケーススタディ

資金繰り改善の理論や手法を学んでも、自社でどのように実践すれば良いか、具体的なイメージが湧きにくいかもしれません。ここでは、実際に資金繰りの危機に直面しながらも、的確な改善策を講じることで経営を立て直した企業のケーススタディを2つ紹介します。他社の成功事例は、自社が抱える課題解決のヒントの宝庫です。どのような問題に対して、どのようなアプローチで取り組み、結果としてどう変わったのか。その具体的なプロセスを知ることで、自社に合った改善策を見つけ出し、行動に移すための勇気と示唆を得ることができるでしょう。自社の状況と照らし合わせながら、成功のポイントを読み解いてみてください。

ケース1:在庫管理の徹底でキャッシュフローが劇的に改善した事例

ある地方の小さなアパレル小売店は、豊富な品揃えを強みとしていましたが、売れ行きの鈍化とともに過剰在庫が膨らみ、深刻な資金繰り悪化に陥っていました。仕入れ代金の支払いに追われる一方で、商品は現金化されず、運転資金が枯渇寸前でした。そこで経営者は、まず全在庫の棚卸しを徹底し、ABC分析を導入。売れ筋商品(Aランク)の欠品を防ぎつつ、死に筋商品(Cランク)を特定し、赤字覚悟のセールで一気に現金化しました。同時に、過去の販売データに基づいた需要予測システムを導入し、勘に頼っていた発注をデータドリブンなものへと転換。この結果、在庫回転率が大幅に向上し、キャッシュフローは劇的に改善。浮いた資金をオンライン販売の強化に投資し、新たな成長軌道に乗ることに成功しました。

ケース2:ファクタリング活用で黒字倒産の危機を乗り越えた事例

あるIT系の受託開発企業は、大手企業からの大型案件を受注し、売上・利益ともに過去最高を記録していました。しかし、その取引条件は納品から120日後の支払いという長期サイトであり、開発に関わる人件費や外注費の支払いが先に来るため、深刻な資金繰り難に陥りました。損益計算書上は大幅な黒字にもかかわらず、手元資金が尽きかけ、まさに黒字倒産の危機に瀕していました。金融機関に融資を相談したものの、審査に時間がかかり間に合わない状況でした。そこで活用したのが、売掛債権を売却するファクタリングです。これにより、入金待ちだった売掛金を即座に現金化でき、当面の運転資金を確保。無事にプロジェクトを完遂し、危機を乗り越えることができました。

まとめ:継続的な資金繰り改善で、盤石な経営基盤を築く

本記事では、資金繰り改善を成功させるためのロードマップを、原因の特定から応急処置、根本的な体質改善、そして計画的な実行管理に至るまで、網羅的に解説してきました。資金繰りの問題は、売掛金の回収、在庫管理、コスト構造、資金調達など、経営のあらゆる側面と繋がっています。重要なのは、これらの課題に場当たり的に対処するのではなく、自社の問題の根源を突き止め、戦略的に改善活動を継続していくことです。 資金繰り改善は、一度達成すれば終わりというものではありません。市場環境や事業ステージの変化に対応し、常にキャッシュフローを最適化し続けるという、終わりのない経営活動そのものです。この記事を参考に、まずは自社の資金繰り表を作成し、お金の流れを「見える化」することから始めてみてください。それが、盤石な経営基盤を築き、持続的な成長を遂げるための確実な第一歩となるはずです。