更新日:2025/11/27

M&Aとは? 目的やメリット・デメリットを詳しく解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

M&Aは、企業の合併買収のことです。かつては外資系企業が日本国内の企業を吸収する際に用いる手段というイメージがありましたが、現在はさまざまな問題を解消する手段として、国内企業同士のM&Aも活発に行われています。

M&Aは売り手側・買い手側の双方にメリットのある手段ですが、一方でいくつかのデメリットもあるので、M&Aを検討する際は慎重に検討することが大切です。

本記事ではM&Aの概要や注目されている背景、売り手・買い手側のメリット・デメリット、M&Aの具体的な手法や実施する手順などについて解説します。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

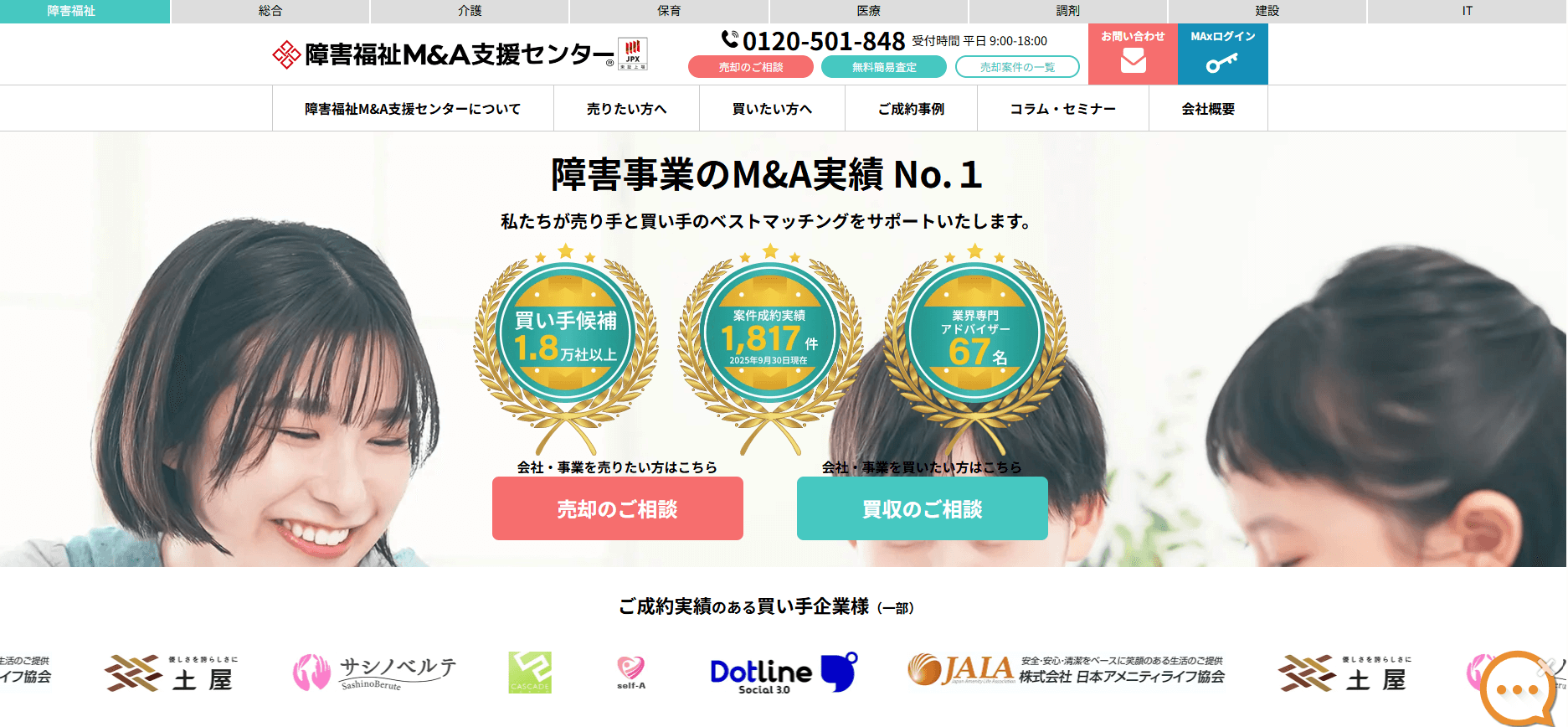

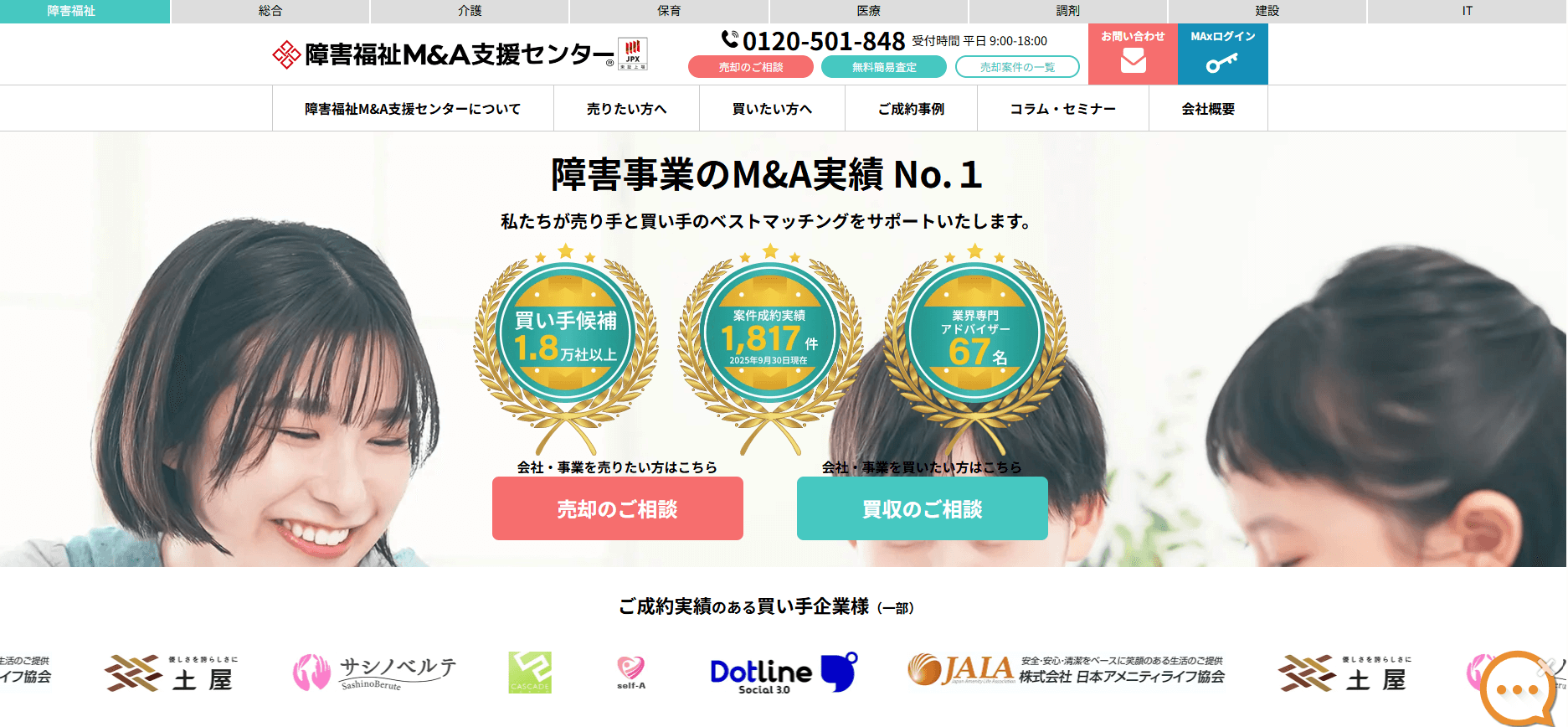

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

M&Aとは?

M&Aとは、英語で合併を意味するMergersと、買収を意味するAcquisitionsを組み合わせたビジネス用語で、文字どおり企業の合併・吸収のことです。

合併とは2つ以上の企業が一つの企業になること、買収は特定の会社が他の会社を買うことで、いずれも企業もしくは経営権の取得を意味します。なお、広義のM&Aでは、業務提携や資本提携といった提携を指すこともあります。この場合、企業同士はあくまで協力関係にあるだけで、経営権の取得は伴わないところが特徴です。

M&Aが日本国内で活発に行われるようになったのは1980年代のことで、当時好景気に沸いていた日本の大企業が、投資先の一環として外資系企業を買収するのが一般的であり、中小企業の間ではM&Aという言葉すら浸透していない状態でした。

その後バブルが崩壊し、大企業によるM&Aの勢いも低迷していましたが、一方で中小企業では当時から予測されていた少子高齢化の問題により、経営権の継承問題が浮上していました。その頃から中小企業の間でもM&Aが行われるケースがぽつぽつと出始めていましたが、本格的に注目されるようになったのはITバブルで株価が上昇し始めた2000年代に入った頃です。

2006年には中小企業庁が作成した事業継承ガイドラインの中でM&Aが取り上げられたことから、企業の成長戦略や、課題の解決策の一環として広く採用されるようになったという経緯があります。

M&A件数の推移

前述のとおり、国内でのM&Aは昔から実施されていましたが、1980年代~90年代までのM&Aの年間件数は1,000件にも届いていませんでした。

しかし、1990年代後半に発生したITバブルによる株価上昇を機に、一気にM&Aが加速。1999年に1,000件台の大台に乗ると、その後4年間は1,600件~1,700件台を推移し、2004年にはついに2000件台を突破しました。

2006年には当時のピークである2,775件に到達しましたが、その後にリーマンショックによって市場が冷え込んだことから、一転して減少。2011年には2000年代前半と同等の1,687件まで落ち込みました(※)。

しかし、中小企業庁が示した事業継承ガイドラインの効果や、差し迫った中小企業の後継者問題などから、2012年から再びM&Aの件数が増加。以降は8年連続で増加の一途をたどるなど、国内におけるM&Aは急速に活性化しました。

新型コロナ感染拡大の影響で2020年には一時的に減少したものの、2022年には過去最多の4,304件に到達するなど、M&Aを活用する企業は着実に増加しています。

※参考:中小企業庁.「M&Aの現状」.https://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_2.html,(2024-06-26).

M&Aが注目されている背景

現代においてM&Aが注目されている背景には、大きく分けて2つの要素があります。

まず1つ目は、後継者不在の問題です。中小企業庁が公開しているデータによると、1995年における中小企業経営者の年齢のピークが47歳であったのに対し、その20年後の2015年には66歳にまで増加しています(※)。これは団塊の世代と呼ばれる1947年~49年に生まれた世代が高齢化していることが原因です。一方、休廃業、解散した中小企業の経営者の年齢構成を見てみると、70代や80代以上の割合が多数を占めています。

以上のことから、団塊の世代が後期高齢者(75歳以上)になる2025年以降は、経営者の高齢化に伴う中小企業の休廃業・解散が増加すると考えられており、M&Aによる合併買収で後継者不在の問題を解消しようとする企業が増えてきています。

2つ目は、国内市場の縮小化です。2023年10月1日時点の日本の総人口は1億2435万2,000人で、13年連続で減少しています(※)。減少幅自体も12年連続で拡大するなど、日本の総人口は減少の一途をたどっており、今後も減少することが予測されます。すると必然的に国内市場も縮小化が進み、需要と供給のバランスの崩壊により、業界全体が衰退する可能性があります。

そこで中小企業は縮小する市場に対応するため、M&Aで経営の合理化や統廃合を行ったり、新規事業への参入やシェア拡大などを目指したりする動きが活発化しているのが現在の状況です。

※参考:中小企業庁.「中小企業の経営者の高齢化と事業承継」.https://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_1_2.html,(2024-06-26).

※参考:総務省統計局.「人口推計(2023年(令和5年)10月1日現在)

‐全国:年齢(各歳)、男女別人口 ・ 都道府県:年齢(5歳階級)、男女別人口‐

」.https://www.stat.go.jp/data/jinsui/2023np/index.html,(2024-06-26).

売り手・買い手から見たM&Aの目的

M&Aでは、経営権を譲渡する側を売り手、譲り受ける側を買い手と呼びます。ここではM&Aを実施する目的を、売り手側・買い手側の両面から説明します。

売り手から見たM&Aの目的

売り手側から見たM&Aの目的は大きく分けて6つあります。

事業の承継・後継者問題の解決

前述のとおり、中小企業の事業承継および後継者問題は1990年代から既に危惧されていました。

実際、日本政策金融公庫が中小企業を対象に実施したアンケート調査によると、既に後継者が決まっており、かつ後継者本人も承諾しているケースは全体の10.5%に留まっており、後継者が決まっていない未定企業の割合(20%)の半分程度となっています(※)。

一方、廃業を予定している企業(57.4%)のうち、28.4%が子どもがいない、または子どもに継承する意思がない、あるいは適当な後継者が見つからないなど、後継者不在を理由に廃業を検討しています。

このように、事業を継続する意向はあるものの、後継者不在で事業を継承できないというケースにおいて、M&Aは有用な策となります。M&Aを行えば、休廃業や解散などを行わず、自社の事業を承継することが可能です。

※参考:日本政策金融公庫 総合研究所.「中小企業のうち後継者が決定している企業は10.5%、廃業を予定している企業は57.4%」p5.https://www.jfc.go.jp/n/findings/pdf/sme_findings230323_1.pdf,(2024-06-26).

経営基盤の強化

既存の事業をさらに発展させたり、新規事業に参入したりするためには、相応の技術やノウハウ、設備などが必要になります。M&Aで資本力のある企業と合併あるいは買収されれば、技術開発や設備投資などが可能になるため、経営基盤を強化させることができるでしょう。

また、買い手企業が大手だった場合は対外的な信頼やブランド力もアップするため、経営力の強化につながります。

従業員の雇用の維持

後継者不在の問題の有無に関係なく、元々事業を自分の代で終わらせるつもりだった場合でも、現在雇用している従業員のその後が気になるという経営者は少なくありません。自社が休廃業または解散した場合、従業員は解雇となり、生活に困窮してしまう可能性があるからです。

M&Aを行った場合、現在雇用している従業員ごと事業を承継することができるため、従業員が路頭に迷う心配はなく、経営者は安心して引退することができます。

業績不振の打開

経営者の中には、自社の業績不振の打開策としてM&Aを検討する方もいます。資本力のある企業に買収されれば、新たな技術の獲得や設備の充実などによって既存事業の発展を図れるようになるため、業績を上向かせる効果が期待できます。

創業者利益の確保

創業者利益とは、企業の創業者が株式譲渡などを行って得る利益のことです。創業者が長い期間を掛けて起業した対価は自社株の評価額に反映されますが、非上場の企業は市場で株式を売却できないため、創業者利益を確保することができません。

M&Aの場合、売却額から資本と株式資本を差し引いた額を創業者利益として獲得できるため、新たな事業を始めたり、余生を送るための費用として活用することが可能となります。

ノンコア事業の売却

ノンコア事業とは、企業の中核となるコア事業以外の事業のことです。コア事業に全てのリソースを割くよりも、ノンコア事業を含めた複数の事業にリソースを振り分けた方がリスクを分散でき、経営基盤の安定につながると言われています。

ただ、ノンコア事業が不採算事業となるケースは多く、経営の負担になってしまうこともあります。M&Aは事業の一部のみを譲渡することもできるため、ノンコア事業を売却し、経営の負担を軽減させる手段として利用することも可能です。

買い手から見たM&Aの目的

買い手側から見たM&Aの目的は大きく分けて5つあります。

新規事業への参入

実績やノウハウのない状態から新規事業に参入すると、経営が軌道に乗るまでにある程度の手間と時間が掛かる他、相応のリスクを伴うものです。M&Aにより、新規参入を目指している事業の分野である程度の実績やノウハウ、技術を持っている企業を買収すれば、経営基盤を整えるための手間や時間、費用を大幅に節約できるため、新規事業参入へのハードルが低くなります。

また、売り手企業が保有している既存の販売網や顧客を自社の既存事業にも活用すれば、一石二鳥の効果を見込めます。

事業エリアの拡大

自社がサービスを展開しているエリアとは異なるエリアに販売網を保有している企業を買収すれば、事業エリアを一気に拡大することができます。事業エリアの拡大には本来、地道なマーケティング活動が必要となりますが、M&Aで販売網を丸ごと獲得すればマーケティングに要する時間や手間、コストの節約につながります。

優秀な人材の確保

少子高齢化の影響で労働生産人口が年々減少している現代日本では、優秀な人材の獲得が困難になっています。M&Aでは、買収した企業の従業員ごと獲得することができるため、その分野である程度の知識・技術・ノウハウを有する人材の獲得に役立ちます。

経営リスクの分散

M&Aによって、自社とは異なる事業を展開している企業を買収すると、事業の多角化が進みます。

コア事業に一点集中するよりも、複数の企業にリソースを割いていた方がリスクが分散されるため、経営基盤や収益の安定化を期待できます。

海外進出

前述のとおり、国内市場は縮小の一途をたどっているため、海外に活路を見出そうとする企業が増えているのが現状です。しかし、海外で一から経営基盤を整えるのは国内のケースより難しく、多大な時間とコストが掛かってしまいます。

そこで近年では、海外企業を買収するクロスボーダーM&Aを行い、コストと時間を短縮して海外進出を目指す企業が目立ち始めています。

売り手側のM&Aのメリット

売り手側におけるM&Aのメリットを6つご紹介します。

事業を承継できる

M&Aを行えば、売り手側の事業を買い手側に譲渡できるため、後継者が不在でも事業を承継することができます。子どもがいない、あるいは子どもが事業の承継を承諾してくれない、事業を任せられるだけの優秀な人材がいない、などさまざまな理由で事業の承継が難しいケースの有用な解決策となります。

従業員やノウハウをそのまま引き継いでもらえる

事業を廃業・解散した場合、長年培ってきた技術やノウハウは失われてしまい、従業員も解雇せざるを得ない状態になります。企業にとって、技術や従業員は大切な財産であるため、廃業・解散とともにこれらの活躍の場をなくしてしまうことに不安や罪悪感を覚える経営者は少なくありません。

M&Aであれば、技術や従業員も買い手側に引き継いでもらえるため、従業員の生活を保証できる他、長年掛けて築き上げてきた技術も失わずに済みます。

弱点の補強

中小企業の中には、十分な技術やノウハウを有しているものの、資金や人手、設備の不足で事業を成長・発展させられないというケースも多々見られます。M&Aによって買い手側の傘下に入れば、これらの弱点を効率よく補強することができ、停滞していた事業の発展を期待できるようになります。

セカンドライフの充実

M&Aで企業を譲渡すると、経営者はまとまった利益を獲得することができます。その利益を元手にすれば、新たな事業を興したり、引退して隠居生活を送ったりすることが可能となり、充実したセカンドライフを満喫できます。

経営のプレッシャーから解放される

事業の経営には常に緊張を伴うため、心身の衰えから休廃業や引退を望む経営者もいます。しかし、休廃業や解散を行うと従業員が路頭に迷ったり、代々続く会社が消滅したりするリスクがあるため、なかなか思い切れないという方も少なくありません。

M&Aなら従業員や事業を丸ごと承継する形で経営権を譲渡できるため、心置きなく企業経営のプレッシャーから解放されます。

事業を整理できる

リソースやリスク分散のためにノンコア事業の経営を始めたはよいものの、採算が取れず負債になってしまった……というケースは珍しくありません。特に近年は新型コロナウイルス感染拡大の影響により、ノンコア事業が不採算事業になってしまうケースが多く、事業整理に乗り出す企業が目立ちます。

M&Aは一部の事業のみを買い手側に売却することもできるため、事業整理の有用な手段として利用できます。なお、M&Aはただ廃業するよりもコストが掛からないので、費用の削減につながるところも利点です。

売り手側のM&Aのデメリット

M&Aは売り手側にとってメリットだけでなく、いくつかのデメリットがあります。M&Aを検討する際は以下の点に注意しましょう。

交渉先が見つからない場合がある

M&Aを成功させるには、適切な相手企業を選ぶことが極めて重要です。そのため、単に任意の企業と組むのではなく、自社にとって真のメリットをもたらす相手を慎重に選定する必要があります。

この選定の際には、以下のような多角的な観点から判断することが求められます。

- シナジー効果:両社の相互作用によって、より大きな成果が期待できるか

- 従業員への影響:M&A後の従業員の待遇はどうなるのか

- 経済的利益:売却によってどの程度の利益が見込めるのか

ただし、自社の現状が好調で、独自の技術やノウハウを持っている場合は、条件の良い相手を見つけやすくなります。一方で、そうでない場合は買い手探しに苦労する可能性があります。しかしながら、相手選びで妥協すると、M&Aの効果が大きく損なわれる恐れがあるため注意が必要です。

実際、相手先の選定に苦心してM&Aが進展しないケースは珍しくありません。例えば、ある調査によると、M&Aを検討している企業(後継者不在のケース)の3割以上が「相手先が見つからない」ことを主な障壁として挙げています(※)。

このように、M&Aにおける相手企業の選定は、成功の鍵を握る重要なプロセスです。そのため、慎重かつ戦略的なアプローチが求められるのです。

※参考:中小企業庁.「売り手としてのM&Aの実施」.https://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_4_3.html,(2024-06-26).

自社の価値が想定より低い場合がある

M&Aの買収額は、基本的に売り手側の企業価値によって決定されるものです。売り手側に相応の技術や実績があり、かつ将来性も見込めると判断された場合は高値が提示されます。しかし、実績や将来性の面で不安要素を抱えている場合は想定よりも低い価値を提示されることもあるでしょう。

想定よりも低い買収額を提示された場合、なるべく買い手側のデメリットやリスクを減らすことに注力し、企業価値を高める努力をする必要があります。具体的な対策としては、借入金を清算することや、営業体制を強化して新規の販売網を開拓するなどが挙げられるのです。

もちろん、こうした対策にはそれなりの費用や時間が掛かるため、万全の体制を整えるのは難しいかもしれません。それでも、少しでも将来性があることをアピールする努力を重ねれば、買収額を見直してもらえる確率が高くなると言えるでしょう。

成立までにかなりの時間が掛かる可能性がある

売り手側がM&Aを希望する場合、M&A戦略の立案からスタートし、自社や業界のリサーチと分析、仲介会社への相談、買い手の選定など、さまざまな準備を行う必要があるでしょう。買い手が見つかった後も、M&Aの打診やトップとの面談、条件の交渉、デューデリジェンスの実施など、最終契約に至るまでさまざまなステップを踏むことになります。

しかし、M&Aのプロセスがスムーズに進むとは限りません。買い手がなかなか見つからない、条件面で折り合わないといった支障を来すと、最終契約に至るまでに何年もの時間が掛かる場合があるのです。

売り手側がM&Aを希望する理由はそれぞれ異なります。後継者問題や業績不振への対策などが目的の場合はあまり時間を掛けられないため、なるべく早めに準備や交渉に着手することが望ましいでしょう。

取引先との関係性が悪化する可能性がある

M&Aを行うと、売り手側の経営権は買い手側に譲渡されるため、トップが変わります。このトップの交代により経営方針ががらりと変化することもあり、従来の取引先との関係性が悪化してしまう可能性があるのです。場合によっては取引の減少や停止に至ることもあり、経営に支障を来すおそれがあるので要注意でしょう。

特に、取引先とチェンジオブコントロール条項を締結していた場合、M&Aによる経営権の変更に伴い、取引先から一方的に契約を解除される可能性があります。こうしたトラブルを回避するためには、M&Aを行う前に重要な準備があるのです。具体的には、取引先に対してM&Aを実施する目的や今後の方針などをしっかり伝え、理解を得る努力をすることが大切だと言えるでしょう。

利益に課税される

M&Aによって得られた利益には、法律の下、一定の税金が課せられるのです。例えばM&Aで最も活用される株式譲渡の場合、譲渡所得に20.315%を乗じた金額を所得税および住民税として納税する必要があります(※)。譲渡所得は譲渡価額から取得費と手数料を差し引いて求めますが、譲渡価額が高いほど納税額も多くなるので注意が必要でしょう。

ただし、会社清算に比べるとM&Aで譲渡益を得る方が手元に残るお金は多くなるケースが大半を占めています。このため、税金の問題はあるものの、M&Aは依然として魅力的な選択肢だと言えるのです。

※参考:国税庁.「No.1463 株式等を譲渡したときの課税(申告分離課税)」.https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1463.htm,(2024-06-26).

買い手側のM&Aのメリット

買い手側がM&Aを行った場合に得られるメリットを紹介します。

生産性の向上・効率化

自社とは異なる分野で活躍する企業や、自社にはない独自の技術を持つ企業をM&Aで合併あるいは買収した場合、大きなメリットがあります。その企業が持つ技術やノウハウ、販売網、顧客などをまとめて獲得できるのです。

自社の既存の事業に関わるものなら生産性の向上・効率化につながるでしょう。そうでない場合も、新規事業開拓の足掛かりとして活用することができます。こうした取り組みの結果、事業が拡大し、自社のさらなる成長・発展を目指せるようになるのです。

競争力の向上

日本の市場は少子高齢化によって年々縮小しており、企業間のシェアの取り合いが加速化しています。業界で生き残るためには、他社に負けない競争力を身に付け、シェアを拡大していかなければなりません。

M&Aで経営基盤を安定させれば、同業他社に競り勝つ力が強化され、業界で不動の地位を確立することができます。

時間・コストの削減

新たな事業に参入したり、海外へ進出したりするためには、技術開発やノウハウの蓄積、人材の確保・育成などが必要不可欠であり、かなりの時間とコストを要します。これらの要素が揃わないまま見切り発車してしまうと不採算事業になる可能性が高く、コア事業の足かせになってしまうケースも少なくありません。

M&Aによって、新規参入を目指している業界で一定の実績を持つ企業を買収したり、海外に進出している企業と合併したりすれば、既存の技術やノウハウ、人材をまとめて確保できるため、時間とコストを大幅に節約することができます。

ビジネス環境の変化への対応

近年はインターネットの普及に伴い、オンラインショッピングのシェア拡大や決済のデジタル化が活発になり、ビジネスの環境が大きく変化しています。これらの変化に逐次対応していくにはさまざまな技術や設備、ノウハウが必要であることから、自社のみで完結するのは困難です。

M&Aによって同業種あるいは異業種間で連携できるようになれば、めまぐるしく変化するビジネス環境への対応の迅速化が期待できます。

節税

M&Aでは、売り手側が抱えていた負債を買い手側が引き継ぐことになるのです。この負債は発生した年から7年にわたって繰越欠損金として繰り越すことが可能です。さらに、自社の事業所得と相殺することもできます(※)。

税金は事業所得に一定の税率を乗じて求めます。そのため、繰越欠損金との相殺によって事業所得が減額されれば、結果として節税効果を得られるのです。このように、M&Aには税務面でのメリットも存在すると言えるでしょう。

※参考:国税庁.「Ⅲ 欠損金の繰越控除制度等の見直し 」p1.https://www.nta.go.jp/publication/pamph/hojin/kaisei_gaiyo2011_1/pdf/04.pdf,(2024-06-26).

買い手側のM&Aのデメリット

買い手側がM&Aを行う際に懸念されるデメリットを紹介します。

思ったようなシナジー効果が出ない可能性がある

M&Aは企業間で合併や買収を行うことで、新たな技術・ノウハウ・販路の獲得や、弱点の補強、生産の強化といったシナジー効果を期待することができます。ただ、M&Aを行えば必ずシナジー効果が生まれるわけではありません。例えば、獲得した販路をうまく活用できない、事業規模の拡大によって管理コストが増大したなど、思いがけないリスクが生じることもあります。

その場合、シナジー効果を得るどころかマイナスの要素が大きくなってしまうため、思ったような成果につながらない可能性があります。

簿外債務や偶発債務などの粉飾が発覚するおそれがある

簿外債務とは、その名のとおり、帳簿(貸借対照表)に記載されていない債務のことを指します。

中小企業の財務諸表は基本的に財務会計の基準で作成されているため、退職給付引当金や賞与引当金、未払い残業代など、その時点で支払い額が定まっていない将来の費用については計上されていない場合がほとんどでしょう。

一方の偶発債務とは、将来、特定の条件を満たした場合に発生する債務のことです。債務保証やデリバティブ、割引手形などがこれに該当し、現時点で発生していないのはもちろん、将来的にも必ず発生するとは言いきれない債務であるところが特徴なのです。そのため、偶発債務は帳簿に計上されておらず、貸借対照表を確認しても債務の有無やその額を把握することはできません。

こうした簿外債務、偶発債務は、売り手が故意に粉飾しているケースの他、そもそも売り手自身も気付いていないケースもあるのです。これらの粉飾がM&A後に発覚した場合、買い手側が大きな債務を負うことになりかねません。ともすれば経営基盤を揺るがすような打撃を受ける可能性があるため、十分な注意が必要でしょう。

従業員の離職を招くおそれがある

M&Aでは、売り手側が保有するヒト・モノが丸ごと譲渡されるため、経営権の譲渡が行われても売り手側の従業員の雇用は維持されるのです。ただし、経営権が買い手側に移ると、経営方針や労働環境が大きく変わってしまう可能性があります。

従業員がこうした変化に対応しきれない、あるいは新しい経営体制に不満を抱いた場合、離職が相次ぐおそれがあるでしょう。従業員が離職すると、人手不足や技術・ノウハウの損失などのリスクが生じてしまいます。その結果、M&Aによるシナジー効果が低下することも考えられるのです。

このような事態を避けるためには、従業員とのコミュニケーションを十分に取り、新体制への円滑な移行を図ることが重要だと言えるでしょう。

事業が停止してしまうおそれがある

事業譲渡という形でM&Aを行った場合、各種許認可は原則として取り直しになるのです。この許認可を取得できなければ、売り手側の事業を継続させることができず、事業が停止してしまうおそれがあります。

許認可の取得にはある程度の日数を要するでしょう。そのため、M&Aを行った直後から売り手側の事業を稼働させたい場合は、事前の準備が不可欠です。具体的には、あらかじめどのような許認可が必要なのかをしっかり把握しておくことが重要なのです。

このような事前準備を怠ると、M&A後の事業展開に支障を来す可能性があるため、十分な注意が必要だと言えるでしょう。

投資以上の利益を得られない可能性がある

M&Aの買収額は、M&A後に期待できるシナジー効果や、売り手企業のブランド力、所有している技術やノウハウなどを総合的に判断して算出したのれん代を基に決定されます。のれん代は毎年減価償却することになりますが、M&A後に得られた利益が思ったよりも低かった場合、減価償却によって利益がマイナスになってしまいます。

その後も経営を軌道に乗せることができず、M&Aの買収額の回収が困難と判断された場合、回収できなかった額を損失として計上する減損という会計処理を行わなければなりません。減損が行われると純利益が大きく押し下げられることから、決算で大幅な赤字が計上されることになり、企業の評価や価値が暴落するおそれがあります。

M&Aの具体的な手法

M&Aの手法は、大別すると買収・合併・分割・その他の4つに分類されるのです。これらの手法はさらに細分化され、それぞれやり方やメリットが異なります。そのため、特徴をよく理解した上でどの手法を選択するか検討する必要があるでしょう。

ここからは、M&Aの具体的な手法とその特徴について詳しく説明していきます。各手法の理解を深めることで、自社に最適なM&A戦略を立てる助けになるはずです。

事業譲渡

事業譲渡とは、売り手企業の事業の一部または全部を買い手に譲渡する手法のことです。事業譲渡の特徴は、譲渡したい事業を選択できるところです。譲渡する資産や負債についても、契約内容によっては自由に選別できるため、不採算事業やノンコア事業の整理などに役立てることができます。

また、経営権の全てを譲渡する株式譲渡とは異なり、売り手側に経営権を残すことができるため、M&A後も引き続き事業を継続していくことができます。

さらに、事業譲渡なら株主総会の特別決議によって譲渡を決めることが可能であるため、後述する株主譲渡よりもハードルが低いところが利点です。買い手側においても、譲り受けたい事業を指定できるぶん、買収額を抑えられること、売り手に紐づくリスクを引き継がなくて済むことなど、いくつかのメリットがあります。

一方で、個別に事業を譲渡するぶん、手続きが煩雑になりやすい点や、事業譲渡によって得た利益に課せられる税金が割高(30%程度)であること、許認可の取り直しに時間が掛かる点に注意が必要です。

株式譲渡

株式譲渡とは、株主が保有する自社株式を他社に譲渡する手法のことです。売り手側にとっては株主が変わるだけなので、前述した事業譲渡に比べると手続きが簡便で、比較的短期間でM&Aを行うことができます。

また、株式譲渡では売り手側の従業員の継続雇用が前提となっているケースが多いため、引き継ぎもスムーズに行われるところが利点です。他にも、事業譲渡に比べて利益に対する課税(20.315%)の負担が少ないこともメリットの一つとなります。

一方で、事業譲渡のように一部の事業のみを譲り受けることができないぶん、売り手側に不採算事業があった場合、まとめて引き継がなければならないところがネックです。さらに、M&Aに反対する株主がいた場合は株式の全てを譲り受けるのが難しくなることや、株式を取得するために多額の資金が必要になる点にも注意が必要です。

新規引受

新規引受とは、売り手側が新しく発行した株式を買い手が引き受ける手法のことで、いわゆる増資に当たります。新規引受には株主割当増資、公募増資、第三者割当増資の3つがありますが、M&Aでは一般的に、特定の第三者に株式を有償で引き受けてもらう第三者割当増資が採用されます。

売り手は増資によって資金を調達することになるため、得たお金について税金が課せられない点や、株式譲渡に比べて手続きがさらに簡便であることが大きなメリットです。

一方で、買い手側は増資のための資金が必要であることや、出資比率が低い場合、経営に関与することができないなど、いくつかの課題もあります。

株式交換

株式交換とは、買い手が売り手の株式を買い取る対価として、自社の株式を提供する手法のことです。株式交換のメリットは、株式を譲り受ける際に資金を準備しなくて済むことと、株主総会の特別決議で承認されれば、株主全員の賛成を得られなくても実行可能であることです。

ただ、株式譲渡に比べると手続きが複雑になりやすいこと、買い手側の株主構成が変わってしまうことなど、留意すべき点もあります。

株式移転

株式移転とは、発行済みの株式を新設した会社に移転する手法のことです。買い手側は買収の対価として新株を発行すればよいので、新たな資金を準備する必要がないところが大きな利点です。また、M&Aが実施された後も、売り手側は別法人として存続することができるので、早急に経営統合を進めなくてよいところも株式移転ならではの特徴となります。

一方で、買い手側が上場企業の場合は1株当たりの利益が減少するため、株価下落のリスクがあること。買い手側の株主構成が変化してしまうことなどに注意が必要です。

吸収合併

吸収合併とは、片方の企業(A社)の権利義務の全てを他方の企業(B社)に承継する手法です。A社はB社を丸ごと統合する形になるため、従業員や権利などを細分化する手間を省くことができます。また、対価は株式で支払うことになるため、別途資金を用意する必要がないところが利点です。

一方で、B社の法人格が消滅する関係上、手続きが複雑になりやすく、合併が完了するまでに業務上の負担が掛かります。また、まったく別の企業と一つになるには、社風や経営方針、各種システムなどの大幅な見直しが必要になる場合があります。

新設合併

新設合併とは、合併する複数の企業の事業や権利義務の全てを新設した会社に承継することです。合併する企業は新設合併とともに消滅するため、まったく新しい会社を立ち上げることになります。

一つの企業だけが残り、他の全ての会社が消滅する吸収合併とは異なり、新設合併は合併する全ての企業が消滅する形になるため、合併した企業の間で上下の関係が生まれにくく、対等な立場で合併したことをアピールできるところが特徴です。

ただ、吸収合併よりも高い登録免許税が課せられること。手続きが複雑化しやすいことなど、ネックになる部分もあります。

新設分割

新設分割とは、事業や権利義務の全部または一部を新たに設立する会社に承継させる手法のことです。新設分割には3つのパターンがあるのです。

1つ目は分割元の会社(A)が新設会社(B)に権利義務を承継し、その対価としてBから株式の交付を受けるケースです。これを分社型新設分割と言い、BはAの子会社という立場になります。

2つ目はAがBに権利義務の全部または一部を承継し、その対価としてAの株主にBの株式を交付するケースでしょう。これを分割型新設分割と言い、AとBは兄弟会社の関係となるのです。

3つ目は2つ以上の企業(BとC)がそれぞれの事業を分割し、新設した会社(A)に承継する手法です。これを共同新設分割と言い、Aは事業を承継した対価として、BとCに自社の株式を交付します。

新設分割のメリットは、資産や契約などの引き継ぎが比較的簡便であることが挙げられます。また、資本準備金や資本剰余金を引き継げることや、一定の要件をクリアすれば資産の含み益に対して課税されないことなども利点でしょう。

一方で、移転資産の支配が継続しているか否かによって税務上的確かどうかを判断されるなど、税務上の取り扱いが煩雑になりやすいのです。さらに、新設会社が非上場企業の場合、対価として交付される株式を売却できないため、株式を現金化できないことなどがデメリットとして挙げられます。

吸収分割

吸収分割とは、分割元の会社が分割先の会社に事業を承継する手法のことです。新設分割と同じく、分社型と分割型の2パターンがあります。吸収分割のメリットは、複雑化している会社の事業や組織を整理できることと、不採算事業を切り離してコア事業の効率化を目指せることです。

一方、デメリットとしては分割するぶんだけ会社の規模が縮小してしまうこと、それに伴って従業員のモチベーションが下がり、離職リスクが高くなる可能性があることなどが挙げられます。

M&Aを実施する手順

M&Aを実施する際の基本的な手順を紹介します。

目的・方向性を明確化する

前述のとおり、M&Aを実施する目的は会社によって異なるのです。売上や市場シェアの拡大を目指す場合もあれば、技術・ノウハウ・人材の獲得を目的としている場合もあります。また、後継者不在問題を解決するために検討しているケースもあるでしょう。

なぜM&Aを実施するのか、その目的や方向性をきちんと定めておくことが重要です。これが曖昧だと、その後に続く候補先の選定や交渉の仕方などの基準も不明確になってしまいます。そのため、まずはM&Aの目的と方向性を明確にすることが大切なのです。

この目的設定には、自社の現状の把握や課題の洗い出しなどが必要不可欠でしょう。自社データベースを使った情報収集や分析、あるいは市場のリサーチなどを行い、その結果を基に、M&Aの目的と進め方を明らかにしていくのです。

なお、M&Aでは買い手側と売り手側で実施する目的や方向性に差があります。買い手側の場合、買収後の組織ビジョンや成長戦略の明確化が重要なポイントになるでしょう。

一方、売り手側は事業承継や不採算事業の切り離しなどが主な目的となります。そのため、M&A後の従業員の待遇や、自社ブランドの引き継ぎ、譲渡対価の額、実施タイミングなどのポイントを検討するのです。M&Aを機に経営者が引退する場合は、その後の生活についても具体的なビジョンを決めておくとよいでしょう。

また、売り手側は買い手にアピールする技術力や収益力、財政基盤などの情報をまとめておくことが大切です。同時に、M&Aによって生じるリスクもきちんと把握しておく必要があるのです。

専門業者への相談・契約

M&Aを実施するには、財務や税務、法務、労務などさまざまな面における専門的な知識が必要になるのです。さらに、交渉の仕方や手続きの進め方も複雑です。そのため、会社間で直接やり取りを行おうとすると、余計な時間が掛かったり、トラブルや問題が勃発するリスクが高くなったりするでしょう。

このような理由から、多くの企業はM&Aを行うに当たって、仲介業者や専門業者に相談したり、業務の委託を依頼したりするのです。初期相談の段階では、M&Aの目的や方針を一緒に考えたり、自社の状況や情報の整理を行ったりします。また、M&Aを行うことで得られるメリットや、考えられるリスクなどをまとめることも重要でしょう。

なお、初期相談はどの専門業者も対応していますが、実際にM&Aを行うに当たって、どこまで業務を委託できるかは業者によって異なるのです。検討・準備段階から最終締結、統合プロセスに至るまで、ほぼ全ての業務を委託したい場合は、業務の範囲やサービスの内容などを事前にしっかり確認しておくことが大切です。

また、専門業者を利用すると、所定の委託手数料が発生します。具体的な金額は業者や委託する業務内容によって異なるでしょう。そのため、予算を踏まえて慎重に検討することが重要なのです。

M&A相手を選定する

M&Aで合併・吸収する相手先の企業を選定します。売り手側の場合、自社の詳細情報を伏せたまま、企業概要やM&Aの条件を提示するノンネームシートと呼ばれる書類を作成します。

ノンネームシートには企業名や機密情報は記載されておらず、業種や地域、従業員数、売上高、営業利益、M&Aの目的や手法、M&Aを実施する希望時期などの情報のみが開示されます。専門業者に委託している場合、事前の打ち合わせや話し合いを基に、業者がノンネームシートを代行作成するのが一般的です。

一方、買い手側の場合は独自調査か、あるいは専門業者から提示されるノンネームシートを基に、自社の目的やニーズと合致する企業を選定します。具体的には、売り手企業を買収することでどれだけのシナジー効果が期待できるか、買収するに当たってどのくらいのコストが発生するか、などを熟慮し、M&Aが現実的に実現可能かどうかを検討します。

秘密保持契約の締結・詳細情報の開示

M&Aの候補先を絞り込んだら、秘密保持契約を締結し、売り手側の詳細な情報を開示してもらうのです。契約締結後は、IM(Information Memorandum:企業概要書)と呼ばれる詳細な情報をまとめた資料が売り手側(専門業者)から提示されます。

IMには社名や事業内容、事業系統、取引先、財務データ、資産・設備の状況、雇用状況など、より詳しい情報が記載されているでしょう。新たに手に入った情報を踏まえ、改めて自社の目的やニーズと合っているかどうかを検討するのです。具体的には、売り手企業の価値を金銭的に評価したり、M&A手法の絞り込みを行ったりします。

ノンネームシートを介さない場合は、買い手側から受けるアプローチの中で情報を開示してもらうことになるのです。

なお、買い手側が入札方式での交渉を望んでいる場合は、IMと一緒にプロセスレターと呼ばれる資料も提示されます。プロセスレターとは、入札希望者に対して入札の手順やルール、スケジュールなどの情報を開示する資料のことでしょう。買い手側はプロセスレターに記載された情報を基に、入札書を作成・提出し、入札に参加することになるのです。

トップ面談を行う

交渉相手が決まったら、売り手側と買い手側のトップ同士による面談を実施します。トップ同士の面談といっても具体的な交渉を行うわけではなく、トップ同士の話し合いを通じて、企業経営者が誠実な人間であるかどうか、どのような理念を掲げて経営を行ってきたのかなど、資料だけでは把握できない要素を確認することが目的です。

なお、トップ面談はM&Aの基本合意が締結されるまでに行われますが、なるべく早めに実施するのが理想的です。トップ面談で互いの意思や意向を確認しておけば、その後のプロセスでスムーズに意思決定しやすくなるからです。逆に、トップ面談で相手に不信感を覚えた場合は早めに交渉を打ち切り、新たな交渉相手探しに切り替えることができます。

基本合意の締結を行う

開示された詳細情報の吟味やトップ面談などを経て、M&Aの手続きを進めていきたいという意向があれば、買い手から売り手に対して意向証明書を提示します。意向表明書は必須ではありませんが、買い手の意向を明確に伝える手段となるため、作成・提示するケースが多いようです。

意向表明書の提示をしたら、基本合意書の下、基本合意の締結を行います。基本合意書には、以下のような項目が記載されます。

- 独占交渉権の付与

- 秘密保持義務の設定

- M&A手法の概要

- 譲渡額の概算

- デューデリジェンスの実施

- 保証債務の解消

- 退職慰労金の有無(経営者が辞任する場合)

上記の他にも、必要に応じて従業員の雇用維持や取引先からの承諾の取得、不動産の売買などの項目を記載することもあります。

なお、基本合意書はデューデリジェンス(買収監査)を行う前に締結されるものなので、独占交渉権の付与や秘密保持義務の設定などを除くその他の項目には法的拘束力が付与されないケースが一般的です。

デューデリジェンスの実施

デューデリジェンスとは、買い手側が売り手側の実態を事前に把握するために行う調査のことを指します。

日本語では買収監査とも呼ばれ、専門家に依頼し、売り手側の実態を詳しく調べてもらうのです。デューデリジェンスを怠ると、M&A実行後にさまざまな問題が発覚し、多くのリスクを背負うことになるでしょう。例えば、売り手企業の簿外債務や偶発債務が見つかったり、売り手側の取引先との契約が難しくなる問題が生じたりする可能性があります。

そこで買い手側は、事前に財務や法務、人事などさまざまな面においてデューデリジェンスを実施するのです。このプロセスを通じて、M&Aを進めても問題ないかどうかを慎重に監査する必要があります。

なお、デューデリジェンスには複数の種類があるのです。ビジネスデューデリジェンスは売り手側のビジネスモデルや競合他社との比較、取引状況などを調査します。財務デューデリジェンスは買い手側の財務情報の実態を把握し、法務デューデリジェンスは取引実行の障害となり得る法律上の問題点などを調査するでしょう。また、人事デューデリジェンスでは売り手側の人員構成や労使関連の問題点を調査します。

どのデューデリジェンスを実施するかは任意なので、買い手側はニーズや予算などに応じて実行するデューデリジェンスの選定を行う必要があるのです。この選定は、M&Aの成功に大きく影響する重要なステップだと言えるでしょう。

最終条件の交渉

締結した基本合意の内容や、デューデリジェンスの結果などを基に、最終的な条件の交渉を実施するのです。買い手側は、買収金額やM&A手法、譲渡する事業・権利義務の範囲を決定したりします。また、売り手側が抱えるリスクを低減する方法や補償の設定などを相手に求めるでしょう。

一方の売り手側は、譲渡によって得られる対価の額や、M&A実施後の従業員の処遇、事業の継続性などの条件について交渉することになるのです。交渉のポイントになるのは、M&A手法の変更や、デューデリジェンスによって発覚したリスクの低減および解消方法です。さらに、最終締結後に買い手・売り手の双方が担うべき義務の内容、譲渡価格の変更、偶発債務が発覚した場合の補償なども重要な交渉事項となるでしょう。

これらの点について、双方が納得・合意できなければ最終締結に至らないので注意が必要です。慎重かつ丁寧な交渉を行うことが、成功的なM&Aの実現につながるのです。

最終契約の締結

最終条件の交渉が終わったら、M&Aの最終契約を締結します。最終契約で交わされる契約書では、主に以下のような条項が定められます。

- 譲渡価格

- 表明保証

- 補償条項

- 誓約事項

- 前提条件

- 解除条件

- 債務不履行の場合の損害賠償

- 秘密保持義務

- 公表

- 競業避止義務

- 費用負担

- 裁判管轄

なお、最終契約書は法的な拘束力を発揮するため、一度契約締結するとその内容を変更することはできません。そのため、最終契約書の内容はしっかり精査し、最終条件に誤りや乖離がないかどうか確認しましょう。

クロージングを行う

最終契約書の内容に基づき、M&Aを実行します。クロージングではヒト・モノ・カネが大きく動くことになるので、計画的に実行しないとトラブルが生じる原因となります。

あらかじめクロージングに関する計画書を作成し、計画的に進めていくようにしましょう。

統合プロセスの実施

統合プロセスとは、M&Aによって期待されるシナジー効果がきちんと発揮されるように行う一連のプロセスのことです。具体的には、買い手と売り手の経営方針や業務フロー、従業員の意識などを統合するための作業を意味します。

統合プロセスには2つあり、1つは経理システムや給与体系の統一などを行うハード面、もうひとつは社風や従業員の意識を統一するソフト面です。特に難しいのは後者で、年単位の時間が掛かるとされています。

統合プロセスを迅速かつ的確に終わらせ、期待していたシナジー効果をなるべく早く発揮するには、デューデリジェンスの結果を基に統合方針を決定したり、優先的に処理すべき課題の洗い出しおよび計画の策定を行ったりする必要があります。

統合プロセスがうまくいかないと思ったようなシナジー効果を得られず、M&Aを成功に導けないので注意しましょう。

ディスクローズを行う

M&Aにおけるディスクローズとは、社内外に対して情報を開示することです。M&Aを実施すると、経営に大きな変化が起こるため、従業員や取引先に対してその旨を説明しなければなりません。

特に従業員はM&A実行後の処遇や待遇について不安を抱えがちなので、変わる面や変わらない面について丁寧に説明するよう心掛けましょう。場合によっては、待遇に変更が発生する従業員に対し、個別に話し合う場を設けることを検討してもよいかもしれません。

ディスクローズは一般的にM&Aを実行してすぐ行われますが、必要に応じて一部(重要取引先や幹部社員、経理担当者など)にはクロージング前に情報を開示しておく場合もあります。ディスクローズが終了したら、M&Aによる新体制の下、事業を展開していきます。

企業価値評価の手法

M&Aの譲渡額は、売り手側の企業価値などを基に算出されます。企業価値の評価方法は大きく分けてコストアプローチ、マーケットアプローチ、インカムアプローチの3つがあります。

コストアプローチは売り手側の純資産価値に着目した方法、マーケットアプローチは市場における取引価額を基準にした方法、そしてインカムアプローチは売り手の収益力を基に評価する方法です。

いずれの手法もさらに複数の方法に分かれており、それぞれに特徴があるので、内容を確認した上でどの手法を用いるか検討しましょう。

ここではM&Aで用いられる企業価値評価の主な手法をご紹介します。

簿価純資産法

簿価純資産法とは、貸借対照表に記録された純資産を株式価値とするコストアプローチの一つです。純資産は、帳簿に計上されている資産の合計から負債の合計を差し引いて求めます。

簿価純資産法のメリットは、帳簿に記録されている数値で評価するぶん、客観性を保ちやすいことと、M&Aに携わる関係者全員が評価をイメージしやすいところです。

また、貸借対照表をチェックするだけで評価できるので、コストを掛けずに済むという利点もあります。

一方で、簿価(帳簿価額)と時価が大きく乖離している場合や、売り手側に簿外資産・負債がある場合は貸借対照表だけで本来の株式価値を表せないことがあるため、正確な評価ができない可能性がある点がネックです。

時価純資産法

時価純資産法とは、売り手の資産・負債を時価に換算して純資産を評価するコストアプローチの一つです。具体的な計算方法としては、売り手が保有する全資産の現在の市場価値(市場で売買される際の価格)を算出し、そこから企業の全負債を差し引いて時価純資産を求めます。

時価純資産は貸借対照表に記録されていない簿外資産や負債なども含めて時価評価するので、売り手の実態を正確に把握しやすいというメリットがあります。また、将来のビジョンが確定していない企業であっても、現時点における価値を評価できるのが利点です。

一方で、売り手の将来性までは反映しきれないこと、また、時価の算定にコストや時間が掛かることなどがデメリットとして挙げられます。そのため、特に中小企業のM&Aについては、全ての資産・負債を時価評価するのではなく、株式価値の評価への影響が大きい不動産や有価証券などの一部資産・負債のみを時価評価する修正簿価純資産法を用いる場合が多くなっています。

市場株価法

市場株価法とは、上場企業の平均株価を基準として企業価値を評価するマーケットアプローチの一つです。上場企業の場合、市場株価に発行株式総数を乗じることによって株式時価総額を計算することができますが、日々大量に売買されると、理論株価と市場株価が乖離することがあります。こうした一時的な市場株価の乱高下の影響を排除するため、市場株価法では一定期間における平均値から算出したものを株主価値として評価する手法となっています。

市場株価法のメリットは、売り手の将来性や収益性といったさまざまな要素を加味して形成された株価をベースにしているぶん、客観性の高い評価になるところです。一方で、未上場企業には適用できないこと、また、上場企業であっても流動性が低い場合は適用不可であるところに注意が必要です。

また、市場の株価は大量売却などによって一時的に合理性が失われているケースもあるため、流動性や出来高分析などによって合理性があるか否か検討する必要があります。

類似取引比較法

類似取引比較法とは、類似するM&A取引で成立した売買価格を基に評価するマーケットアプローチの一つです。具体的な計算方法としては、類似するM&Aの取引価格を財務数値で割って求めた倍率を、売り手の財務数値に乗じて計算します。

類似取引比較法のメリットは、実在する具体的な取引をベースに計算するぶん、説得力のある評価を行えるところです。

一方、非上場企業の場合、財務数値が限定的にしか公開されていないため、類似する取引を選定するのが難しくなります。そのため、中小企業のM&Aでは類似取引比較法が用いられるケースは少ない傾向にあります。

類似会社比較法

類似会社比較法とは、売り手と類似した企業の市場株価と、財務指標から算出された倍率を基に企業価値を評価するマーケットアプローチの一つです。この倍率をマルチプルというため、別名マルチプル法とも呼ばれています。

具体的な計算方法としては、まず類似する企業の時価総額または事業価値を、税引後純利益や簿価純資産、利払前・税引前利益(EBIT)といった財務数値で割って評価倍率を求めましょう。次に、求めた評価倍率に売り手の純利益または簿価純資産を乗じることによって、企業価値を算出します。

類似会社比較法のメリットは、市場で既に評価・形成された財務数値を基に算出するぶん、高い客観性を保てるところです。ただ、売り手と類似する企業を選定するのは簡単なことではありません。売り手と選定した企業の間に乖離があった場合、正確な企業評価を算出できないおそれがある点に注意が必要です。

類似業種比準法

類似業種比準法とは、非上場の売り手と事業内容が類似している上場会社をさまざまな点から比較し、その結果を基に評価するマーケットアプローチの一つです。具体的には、売り手と類似する業種の上場企業の株価の平均値に、自社と類似業種の1株当たりの配当金額、利益金額、純資産価額の比準割合を乗じることで評価します。

類似業種比準法のメリットは、取引相場が存在しない非上場企業の株価を評価できるところです。ただ、類似業種比準法はもともと税制上の公正さを保つための評価方法なので、M&Aの評価方法としてはあまり適さないとされています。

DCF法

DCF法とは、ディスカウントキャッシュフロー(Discounted Cash Flow Method)法の略称で、売り手が生み出すキャッシュフローを現在価値に割り引いて企業価値を算出するインカムアプローチの一つです。

具体的な計算方法としては、まず売り手のフリーキャッシュフローと割引率を計算します。次に、キャッシュフローが計算できない期間以降に算定される永続価値(ターミナルバリュー)を設定します。最後に、各期のフリーキャッシュフローに割引率を乗じて現在価値を算出し、求めた現在価値とターミナルバリューを合算することで企業価値を導き出します。

DCF法のメリットは、将来の収益性を反映した上で企業価値を評価できるところと、割引率やフリーキャッシュフローの予想を調整することによってさまざまなシナリオを評価できるところです。一方で、将来のキャッシュフローの予測が難しい場合や、確実性が低い場合は、正確な評価を算出できない可能性があります。

配当還元法

配当還元法とは、将来受け取れると予想される株主の配当金額に基づいて株式を評価するインカムアプローチの一つです。

具体的な計算方法としては、まず過去2年間の年間配当金額の平均値を求め、1株当たりの資本金を50円として計算して求めた発行済み株式で割ります。そうして計算した1株当たりの年配当金額を10%で割り戻して還元することで、株式価額を算出します。

配当還元法のメリットは、配当に着目しているぶん、非上場企業の被支配株主間の株主価値を評価するのに適していることと、客観的な数値を基にするぶん、客観性を保てるところです。一方で、配当政策によって評価が左右されやすいことや、そもそも配当がない場合は適用できない場合があるところがデメリットです。

M&Aに掛かる期間

M&Aに要する期間は、おおむね6カ月~1年程度とされています。ただ、ケースによる差が大きく、1カ月程度で譲渡が完了する場合もあれば、2~3年以上掛かる事例もあります。

特に時間が掛かるとされているのは、M&Aの準備期間で、ニーズや課題の洗い出し、候補先の選定、企業価値の試算、仲介会社の選定および相談などに3カ月以上の期間を要すると言われています。逆に、トップ面談や基本条件の交渉および基本合意書の締結、最終条件の交渉や最終契約書の締結などにはあまり時間が掛からず、おおむね2週間前後で終了する場合がほとんどです。

また、上記はM&Aの譲渡が実行されるまでの期間で、譲渡後のクロージング作業や統合プロセスの実施には、さらに6カ月~2年程度の時間が掛かると言われています。

M&Aに掛かる期間が長くなる原因

M&Aに掛かる期間が平均より長くなる原因には、以下のようなものがあります。

- 売り手の事業規模が大きい

- 売り手のステークホルダーの了解を取り付けるまでに時間が掛かる

- 買い手のステークホルダーの了解、意思決定に時間が掛かる

- 組織再編に必要な手続きが複雑

- 許認可の新規取得や契約の承継が必要

上記のような理由でM&Aに掛かる期間が長引くと、市場の動向に乗り遅れたり、情報漏洩のリスクが高まったりするおそれがあります。そのため、M&Aを行う際は事前にスケジュールのシミュレーションを行う、M&Aに優先順位を付ける、PMIの計画を策定しておくなど、スケジュールを短縮する工夫を採り入れておくことが大切です。

M&Aを実施するために掛かる費用

M&Aを実施するには、買い手・売り手ともに相応の費用が掛かります。ここではM&Aに掛かる主な費用を説明します。

買収費用

売り手の事業や権利義務を譲り受ける際に、買い手側が対価として支払う費用です。M&Aのほとんどで用いられる株式譲渡あるいは事業譲渡では、買収費用は基本的に現金で支払われますが、合併の場合は現金の他に株式や社債、新株予約権などを対価とするケースもあります。

買収費用は売り手の企業価値や、適用する手法によって異なり、M&Aの専門会社を介して交渉するのが一般的です。

仲介手数料・アドバイザリー費用

仲介手数料とは、M&Aの実務を仲介会社に委託した場合に発生する費用です。仲介会社が買い手と売り手の間に入り、M&Aの進行をサポートするため、手数料は買い手・売り手の両方が支払うことになります。

一方のアドバイザリー費用は、買い手・売り手がそれぞれ個別に専門家(アドバイザー)と契約し、M&Aの実務を代行してもらう際に発生する費用です。アドバイザーは仲介役ではなく、どちらか一方の専属となるため、費用は契約した方のみが支払います。

仲介手数料およびアドバイザリー費用の報酬には、依頼したタイミングで支払う着手金や、一定のプロセスを達成した時点で支払う中間報酬、M&Aの最終契約締結後に支払う成功報酬などがあります。また、長期にわたってアドバイザリーと契約する場合は、リテイナーフィー(retainer fee)と呼ばれる手数料が月額で発生します。

デューデリジェンス費用

売り手の実態を把握するために行うデューデリジェンスに掛かる費用です。デューデリジェンスにはビジネス、法務、財務、人事など複数の種類があり、調査はそれぞれの専門家に依頼することになります。例えばビジネスならコンサルティングファームやM&A専門アドバイザー、法務なら弁護士、財務なら公認会計士や税理士、人事なら社労士などに依頼するのが一般的です。

費用は依頼する専門家が設定している時間単価や工数によって異なるので、費用を節約したいのなら複数の専門家を比較検討しましょう。

税金

事業譲渡によってM&Aを行う場合、買い手側には複数の税金が課せられます。まず、譲渡する資産に対して発生する消費税を納税する必要があります。また、譲渡資産に不動産が含まれている場合は、不動産取得税や登録免許税などの税金も発生するのです(※)。さらに、事業譲渡の場合は譲渡契約書に対して印紙税が課せられます。

この印紙税については、契約書を作成した側が負担することになっています。そのため、買い手側または売り手側のどちらか、あるいは両方が納税することになるでしょう。一方、株式譲渡の場合は状況が異なります。この場合、売り手側に対して法人税が課せられるのです。

このように、M&Aの形態によって課税の仕組みが異なるため、税務面での慎重な検討が必要となります。

※参考:総務省.「不動産取得税」.https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/150790_17.html,(2024-06-26).

※参考:国税庁.「No.7190 登録免許税のあらまし」.https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7190.htm,(2024-06-26).

株券発行費

株式発行会社の場合、現物の株式として株券を譲渡しなければならないため、株券発行費が発生します。現在は定款や登記で株券発行会社の定めがなければ、原則として株券不発行会社となるため、株券発行費が必要になるケースはまれですが、該当する場合は予算に組み込んでおく必要があります。

M&Aを成功させるためのポイント

M&Aを成功させるために押さえておきたいポイントを6つご紹介します。

早めに準備を始める

M&Aのニーズが発生したら、売り手側、買い手側にかかわらず、早めに準備を始めることが大切です。このような早期の行動には、多くのメリットがあります。まず、売り手にとっては、経済動向の変化によるリスクを被りにくくなるでしょう。さらに、企業価値が高い段階で譲渡を実現しやすくなるのです。

また、後継者問題を抱えている場合も早期の対応が有効です。経営者が動けるうちにM&Aを進めておけば、事業承継がよりスムーズになるというメリットがあります。

一方、買い手側にとっても早期の準備は重要です。M&Aのニーズを早めに把握し、実行に向けて積極的に情報収集などを行っておくことで、同業他社に先を越されるリスクを軽減できるのです。

このように、M&Aにおいては、両者にとって早期の準備が成功への鍵となります。時機を逃さず、戦略的に行動することが重要でしょう。

自社の状況を正確に把握する

M&Aの候補先や手法は、自社のニーズや目的に合わせて選択することになります。自社のニーズや目的を明確化するためには、現在の状況や課題を正確に把握しなければなりません。

また、M&A実施後に後悔することのないよう、M&Aによって生じる可能性のあるリスクも確認しておく必要があります。

デューデリジェンスをしっかり行う

売り手側の企業価値を正確に把握するためには、デューデリジェンスが必須です。デューデリジェンスを怠ると、売り手の企業価値や状況を正しく把握できず、M&A実施後にリスクが見つかったり、トラブルが発生したりする原因となります。

そのため、デューデリジェンスはしっかり行う必要がありますが、デューデリジェンス自体の種類が多岐に亘るため、全ての面を徹底して調査しようとすると、かなりの時間とコストが掛かってしまいます。前述のとおり、M&Aが長引くとリスクが発生する確率が高くなるので、デューデリジェンスは必要な範囲に対し、無駄なく行うことが理想です。

具体的には、事前に調査する範囲や深さ、調査期間、コストなどをきちんと取り決め、計画的にデューデリジェンスを行うようにしましょう。

トップ面談のコツを掴む

トップ面談は、買い手側と売り手側の経営者が良好な関係を築くために必要な重要プロセスです。トップ面談がうまくいけば、M&Aの候補先にふさわしい企業であるかどうかを判断しやすくなる他、その後のプロセスや意思決定もスムーズに進みやすくなります。

トップ面談を成功させるポイントとしては、一方的に話しすぎないこと、相手からの質問には正直かつ正確に答えること、M&Aに期待しているシナジー効果を明確にして相手に伝えること、などが挙げられます。

従業員、取引先と十分なコミュニケーションを取る

M&Aを行うと、経営者や株主の入れ替わりなどにより、少なからず経営方針や経営体制に変化が生じます。その変化は従業員や取引先に大きな影響をもたらし、今後の待遇や取引状況などによっては、従業員の離職や取引の減少・停止などにつながるおそれがあります。

M&A実施後も従業員や取引先と良好な関係を築きたいのなら、ステークホルダーと十分なコミュニケーションを取り、M&A実施への理解を深めてもらうよう努めましょう。具体的には、幹部社員へ適切なタイミングで情報を開示する、主要な取引先へ挨拶回りに行くなどの対策を講じることが大切です。

責任者はなるべく変えない

M&Aは数カ月~数年にわたることもありますが、責任者や担当者はなるべく変えないのが理想です。途中で責任者・担当者がころころ変わってしまうと、引き継ぎなどの影響でM&Aの行程が滞る原因になる他、交渉相手に不信感を抱かれる原因になる場合があるからです。

そのため、M&Aの責任者や担当者を決める際は、最初から最後まで任せることを前提に、人材の選定を慎重に見極めましょう。

M&Aを実施するときの注意点

M&Aを実施するときに注意したいポイントを6つご紹介します。

情報漏洩に注意

M&Aの実施は、将来の株価を左右する大きな変革です。もし事前にM&Aの情報が社内外に漏れてしまった場合、インサイダー取引が行われる原因となるおそれがあります。

場合によっては交渉が決裂し、M&A自体が白紙になってしまう可能性があるので、情報の取り扱いには十分注意しましょう。

主観的・感情的にならない

M&Aでは、売り手の選定や条件の交渉などの面において、客観的かつ冷静な判断が求められます。「付き合いの長い企業だから」といった理由だけで売り手を決めたり、条件を妥協したりすると、M&Aで思ったようなシナジー効果を出せず、失敗に終わる可能性が高くなります。

M&Aは自社の成長や発展、将来性を左右する大きな決断なので、主観的・感情的な判断によらないよう注意しましょう。

買い手や仲介会社の意見を鵜呑みにしない

M&Aの性質上、どうしても売り手側は不利な立場になりがちですが、買い手や仲介会社が提示してくる意見や条件をそのまま受け入れる必要はありません。例えば、自社の企業価値よりも著しく低い譲渡額や、理不尽な条件を提示された場合は、毅然と反論したり、断ったりする姿勢を見せることも大切です。

M&Aは買い手・売り手の双方がウィンウィンになる関係が理想なので、必要以上に買い手や仲介会社の意見を鵜呑みにしないよう注意しましょう。

デューデリジェンスにきちんと協力する

デューデリジェンスは、買い手にとって最も重要なM&Aのプロセスと言われています。売り手が提供してきた情報と事実に齟齬や乖離があった場合、M&A実施後、思わぬトラブルや損害を被る可能性があるからです。

デューデリジェンスは買い手が調査を委託した専門家によって行われますが、調査の過程で売り手側に情報の開示や提供を求められます。その際、虚偽の報告や隠蔽工作などを行い、後からその事実が発覚した場合、買い手に不信感を抱かれる原因となります。

場合によっては交渉が打ち切られることもあるので、デューデリジェンスには誠意を持って対応し、正確な情報を提供することを心掛けましょう。

直接交渉によるリスク

M&Aにおいて、仲介会社やアドバイザーを利用するかどうかは任意です。しかし、M&Aでは検討段階から交渉、最終条件の締結、クロージングに至るまで、豊富な専門知識が必要不可欠です。M&Aに関してさほどの知識もないまま、当事者同士だけで直接交渉すると、自社に不利な条件で交渉が進んだり、折り合いが付かずに交渉が決裂してしまったりする可能性があります。

それどころか、交渉先の選定段階でつまずいてしまうおそれもあるので、専門家のサポートを受けながら準備や交渉を進めていった方がよいでしょう。

アドバイザー選びは慎重に

M&Aにおいて専門家のサポートは重要な要素の一つと説明しましたが、アドバイザー選びを誤ると、かえって交渉が滞ってしまうこともあります。

場合によってはM&Aが失敗に終わってしまうこともあるので、アドバイザーを選ぶときはこれまでの実績や、得意とする業種・業態、手数料体系など、さまざまな面から複数のアドバイザーを比較検討するようにしましょう。

M&Aを行う際に知っておきたい用語

ここまで紹介してきた単語以外に、M&Aを行うに当たって知っておきたい用語を3つご紹介します。

NDA

NDAとはNon-Disclosure Agreementの略称で、日本語では秘密保持契約を意味する言葉です。

M&Aでは当事者間でさまざまな情報をやり取りすることになりますが、その中には機密性の高い情報も多く、外部に漏れると大きな損害につながるものもあります。また、M&Aの交渉を行っていること自体も機密情報となるため、情報の取り扱いには十分注意しなければなりません。

そのため、M&Aでは秘密情報の定義や除外理由、秘密保持義務、目的外使用の禁止、損害賠償や差し止めといった条項を定めたNDAを締結するのが基本となっています。

独占交渉権

独占交渉権とは、売り手が現在交渉している買い手以外の企業とM&Aの交渉を行うことを禁止する権利のことです。買い手はM&Aを行うに当たり、相応の時間や労力、コストを掛けて交渉の準備やデューデリジェンスなどを実施するため、途中で「他の買い手に決めました」と言われた場合、大きな損害を被ることになります。

こうしたリスクを未然に防ぐため、買い手は売り手に対して独占交渉権を付与し、現在行っている交渉が継続している間の他社との交渉を禁じるのが基本です。なお、独占交渉権は一般的に基本合意の締結を行う際に付与されます。

SPA

SPAとはStock Purchase Agreementの略称で、日本語では株式譲渡契約書を意味する言葉です。株式譲渡でM&Aを実行する場合、以下のような事項を記載したSPAを作成し、株式譲渡契約を締結することになります。

- 対象株式の銘柄・種類・数

- 譲渡対価

- 譲渡の実行日

- 株式譲渡の実行前提条件

- 表明および保証

- 損害賠償

- 遵守事項

- 秘密保持

- 契約の解除

ロングリスト・ショートリスト

ロングリストとは、M&Aの交渉相手に対して求める最低限の条件を満たした企業をピックアップしたリストのことを指します。M&Aで自社の事業や権利義務の譲渡を検討している売り手企業は複数ありますが、その全てが買い手企業の交渉相手に適しているわけではありません。

そこで、自社の交渉相手になり得る企業をピックアップし、ロングリストにまとめておくと、候補先を絞り込みやすくなるのです。このリストを作成するには、スクリーニング基準を設定し、自社の目的やニーズに適したターゲットを選定する必要があります。

スクリーニング基準は企業によって異なりますが、一般的には事業内容や事業規模、事業エリアなどの要素が用いられるでしょう。作成したロングリストに掲載された企業の中から、高いシナジー効果を期待できる企業をさらにピックアップしてまとめたものが、ショートリストとなります。

最後に、このショートリストの作成では個々の会社の詳細な分析を行います。これにより、最終的な交渉相手を決定する土台を整えるのです。

このように、ロングリストからショートリストへの絞り込みプロセスは、適切なM&A相手を見つけるための重要なステップとなっています。

マッチング

M&Aにおけるマッチングとは、売り手と買い手をつなぐことです。

M&Aを行う目的は企業によって異なるため、売り手・買い手ともに自社のニーズに合致する交渉先を選定する必要があります。しかし、M&Aを希望する多数の企業から、自社のニーズに適した交渉先を探し出すのは困難です。

そんなとき、M&A専門会社が提供しているマッチング支援を利用すれば、効率良く交渉先を探すことが可能となります。交渉先の選定に難航している場合は、マッチングの利用を検討してみるとよいでしょう。

M&Aを検討する際は目的やメリット・デメリットをよく理解することが大切

M&Aは近年問題となっている中小企業の後継者不在や、国内市場の縮小化への対策として注目されている方法です。M&Aを行えば、後継者不在問題の解消や新規事業への参入、事業エリアの拡大、技術や人材の確保、従業員の雇用の維持など、さまざまなメリットを期待できます。

一方で、交渉先が見つからない、思ったようなシナジー効果が出ない、従業員の離職率が上がるおそれがあるなど、複数のリスクも想定されます。こうしたリスクを未然に回避するためには、M&Aの目的や方針を明確化するとともに、最適な交渉先・手法・企業評価方法の選択、計画的なM&Aの実施など、綿密な準備と検討を行うことが大切です。

なお、当事者のみで準備や検討を行ったり、交渉を進めたりするのは難しい場合が多いので、専門家にサポートを頼むことも検討した方がよいでしょう。

大手&上場しているM&A仲介会社 比較10選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社日本M&Aセンター |

|

相談:無料 着手金:有 報酬:レーマン方式 |

事前コンサルティング M&Aサービス~戦略立案~ M&Aサービス~マッチング~ アフターサービス |

| M&Aキャピタルパートナーズ株式会社 |

|

相談:無料 着手金:無料 報酬:株価レーマン方式 |

譲渡売却 譲受買収 企業評価 M&Aマッチングサービス |

| 株式会社ストライク |

|

相談:無料 着手金:無料 報酬:レーマン方式 |

成長加速型M&Aコンサルティング 事業承継型M&Aコンサルティング 経営支援コンサルティング |

| 株式会社M&A総合研究所 |

|

年間問い合わせ5,000件以上 譲渡企業様は着手金中間金無料の完全成功報酬制 東証上場の信頼とM&A支援の豊富な実績 最短49日のスピード成約 AIマッチングシステムの活用 |

M&A仲介 事業譲渡 AIマッチングシステム 資料事業計画書の作成 面談指導 |

| 名南M&A株式会社 |

|

譲渡企業報酬体系 着手金(アドバイザリー契約締結時): 5億円以下 66万円 5億円超~20億円以下 110万円 20億円超 220万円 成功報酬(クロージング時): 5億円以下の部分 5.5% 5億円超~10億円以下の部分 4.4% 10億円超~50億円以下の部分 3.3% 50億円超~100億円以下の部分 2.2% 100億円超の部分 1.1% (最低報酬1,100万円) 譲受企業報酬体系 情報提供料(アドバイザリー契約締結時): 10億円以下 66万円 10億円超~50億円以下 110万円 50億円超 220万円 成功報酬(クロージング時): 5億円以下の部分 5.5% 5億円超~10億円以下の部分 4.4% 10億円超~50億円以下の部分 3.3% 50億円超~100億円以下の部分 2.2% 100億円超の部分 1.1% (最低報酬1,100万円) |

事業承継 譲渡 譲受 |

| 株式会社オンデック |

|

要お問い合わせ |

事業承継型M&A イグジット型M&A MBO支援 ターゲット選定 簡易企業評価 |

| 株式会社ペアキャピタル |

|

着手金:なし 中間報酬:手数料の10% 成約時:残りの90% |

M&Aアドバイザリー 事業承継コンサルティング 業務提携コンサルティング 企業再生支援 資本政策経営計画コンサルティング 資産運用コンサルティング |

| セレンディップホールディングス株式会社 |

|

- |

事業承継支援事業 経営コンサルティング事業 M&Aアドバイザリー事業 企業再生支援事業 コーポレートアドバイザリー事業 プロ経営者派遣事業 その他付帯する事業 |

| 株式会社スピカコンサルティング |

|

着手金:なし 成功時の報酬:成功時の報酬は、譲渡対価に対して計算される 譲渡オーナーは完全成功報酬 |

完全業界特化型M&A仲介 バリューアップコンサル |

大手企業傘下&上場企業傘下M&A仲介会社 比較11選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

| 株式会社Innovation M&A Partners |

|

着手金:なし 中間手数料:なし 完全成功報酬型 |

M&Aサービス 初期コンサルティング 簡易株価算定 アドバイザリー契約締結 企業概要書(IM)の作成 経営者同士の面談のセッティング デューデリジェンス 条件交渉 最終契約締結 株式譲渡や資産の移管等を実施(クロージング) |

| ABNアドバイザーズ株式会社 |

|

着手金:原則無料 成功報酬型:取引金額に対するレーマン方式 |

M&A総合アドバイザリー業務 M&A仲介事業 事業成長戦略、事業承継戦略、事業再建戦略等の立案助言および実行サポート M&A戦略立案、検討、実行に係るアドバイザリー PMI戦略のサポート その他経営全般に係る助言サポート |

| 信金キャピタル株式会社 |

|

着手金:なし 取引金額に応じた完全成功報酬制 |

M&A仲介 投資育成 |

| 株式会社DYM M&Aコンサルティング |

|

- |

M&A事業 投資育成事業 |

| 株式会社マイナビM&A |

|

着手金:なし 手数料:株式価値に応じて手数料率を乗じ金額を算定 成功報酬制 |

M&Aに関する仲介、斡旋、コンサルティングおよび アドバイザリー業務 |

| レバレジーズM&Aアドバイザリー株式会社 |

|

成功報酬型:レーマン方式 |

M&Aアドバイザリー 企業評価の実施 資本政策経営計画コンサルティング |

| エムレイス株式会社 |

|

着手金:無料 アドバイザリー手数料:無料 中間報酬:基本合意契約締結時に200万円(消費税別) 最終報酬:取引金額に応じて定められた成功報酬を頂戴致します。 (レーマン方式により算出) |

M&A支援事業(M&A仲介、M&Aアドバイザリー業務) スカウト型M&A 事業承継サポート 後継者スカウト PMI(経営統合)サポート 企業価値評価 |

| 株式会社MJS M&Aパートナーズ |

|

着手金:あり 成功報酬:レーマン方式 |

中小企業の事業承継事業再生等に関するサポート事業 税理士をはじめとする士業の事業承継支援事業 |

| M&A BASE 株式会社 |

|

着手金:なし 成果報酬型 |

M&Aアドバイザリー事業 サーチファンド事業 サーチファンド設立の目的、5つの強み、チームメンバー、サーチャーを紹介 |

| 株式会社ウィット |

|

着手金:なし 完全成功報酬型 |

M&A仲介事業 |

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |