更新日:2025/11/27

M&Aの譲渡価格に相場はある?算定方法などを解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

M&Aを実行する際、売り手と買い手にとって譲渡価格は大きな要素です。両者が譲渡条件について交渉する際、価格が理由で交渉が難航する可能性があります。そこで、スムーズなM&A成立につなげるためには、譲渡価格の算定方法や相場などについて事前に把握しておくことが重要です。

本記事では、M&Aの譲渡価格の算定方法や譲渡価格に影響する要素などについて解説します。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

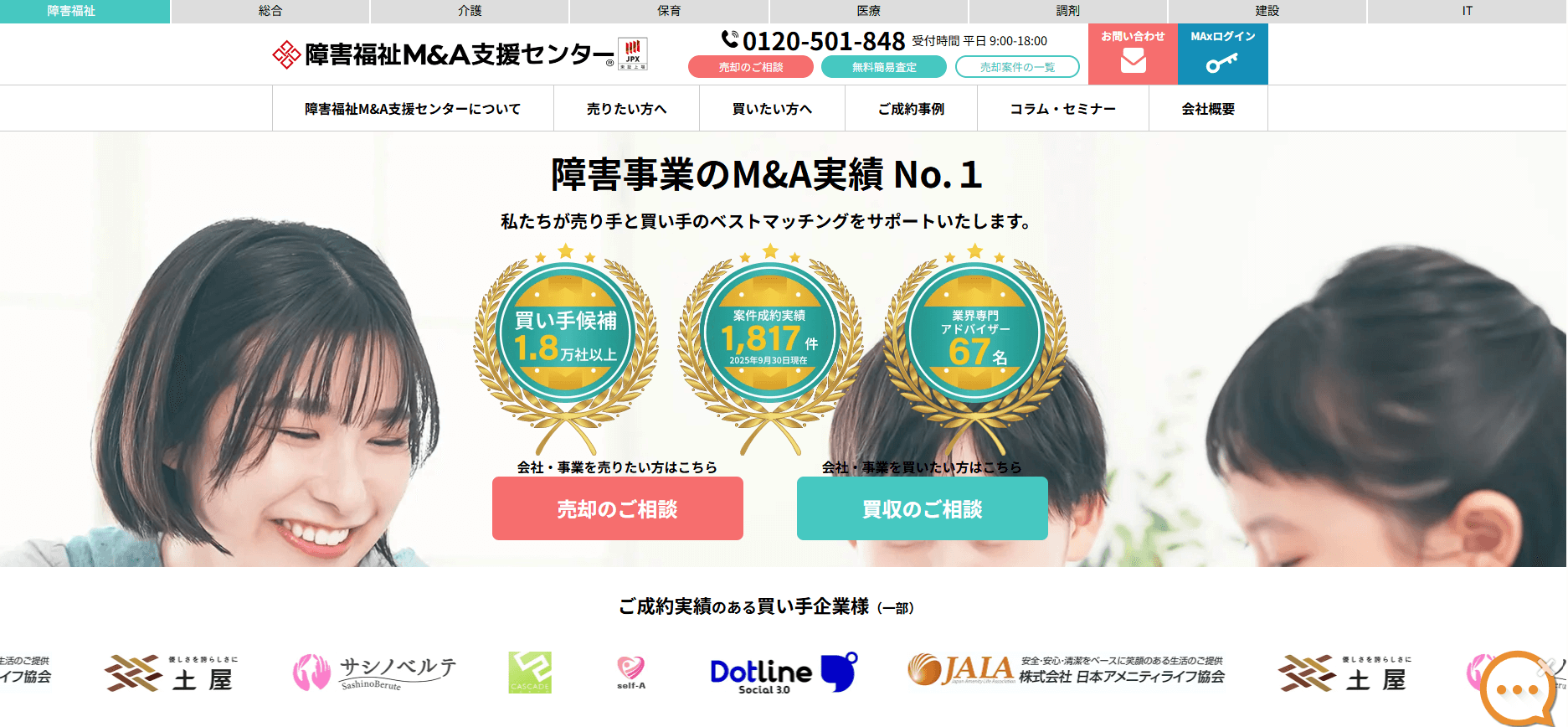

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

M&Aの譲渡価格の算定方法

M&Aの譲渡価格には、以下のようなアプローチが挙げられます。

- コストアプローチ

- インカムアプローチ

- マーケットアプローチ

これらのアプローチには、それぞれ細分化された算定方法があります。

コストアプローチは売り手が保有する資産価値をベースに算出する

コストアプローチとは、売り手がどれくらいの資産価値を持っているのかをベースに、企業価値を算出する方法です。この方法では、売り手の資産価値を示す貸借対照表を参考にします。貸借対照表には資産だけでなく、負債や純資産の状態が記されており、客観的な資産価値の算出が可能です。ただし、コストアプローチでは、貸借対照表からは判断できない無形資産を反映した価値の算出には適していません。そのため、コストアプローチでは売り手の将来性を予想した資産価値の算出は難しいでしょう。

コストアプローチの具体的な手法には、以下のようなものがあります。

- 時価純資産法

- 簿価純資産法

時価純資産法は資産・負債を時価に置き換える方法

時価純資産法は、資産と負債を時価に置き換えることで売り手の価値を算出する方法です。この方法では、再調達原価法と正味売却価額の2つの計算方法を用います。それぞれの詳細は以下のとおりです。

- 再調達原価法:売り手企業が持つ資産や負債を再度調達した場合に発生するコストを算出する

- 正味売却価額:売り手企業が持つ資産を売却して負債を差し引いた金額を算出する

価純資産法は資産合計から負債合計を差し引いて算出

簿価純資産法は、資産合計から負債合計を差し引いた純資産を株式価格として扱う計算方法です。資産の合計、負債の合計は帳簿から把握します。この方法では、帳簿に記された資産の合計から負債の合計を差し引くというシンプルな計算で株式価格が算出できます。

ただし、簿価純資産法はスピーディに株式価格を算出できるものの、帳簿と実態とが乖離してしまう恐れがあるでしょう。例えば、資産と負債の帳簿価格と時価に差が生じているケースでは、帳簿における純資産額と実態とのい間にも乖離が発生してしまうでしょう。

インカムアプローチは企業の収益力から価値を算出する

インカムアプローチでは、売り手の価値を判断する基準として収益力を用います。インカムアプローチはコストアプローチとは異なり、売り手の将来性も見据えた企業価値の算出が可能です。一方、企業の将来性を考える場合、主観的な要素も含まれてしまうため、コストアプローチよりも客観性に欠けてしまう点に注意が必要です。

インカムアプローチの主な算出方法には、以下のようなものがあります。

- DCF法(ディスカウントキャッシュフロー法)

- 配当還元法

DCF法はお金の流れから企業の価値を算出する

DCF法(ディスカウントキャッシュフロー法)は、売り手のお金の流れ(キャッシュフロー)から企業の価値を算出する方法です。この方法においては、まずフリーキャッシュフローを算出します。フリーキャッシュフローは、営業活動のキャッシュフローから、投資活動のキャッシュフローを差し引くことで算出可能できます。例えば、次のような条件でフリーキャッシュフローを算出してみましょう。

- 収益:200万円

- 仕入れ代:50万円

- 経費:20万円

- 設備投資:30万円

この場合、営業活動におけるキャッシュフローは次のとおりです。

- 200万円-(50万円+30万円)=120万円

そして、営業活動からのキャッシュフローから設備投資に掛かった費用を差し引いたフリーキャッシュフローは次のとおりです。

- 120万円-30万円=80万円

DCF法では、このフリーキャッシュフローを加重平均資本コストで割るのが一般的です。加重平均資本コストとは、借入において発生するコストと株式調達において発生するコストとを加重平均した数字です。これによって、フリーキャッシュフローを現在の価値に整えられます。

配当還元法は将来受け取れる配当金に基づいて評価する

インカムアプローチで用いられるもうひとつの方法が配当還元法です。この方法では、将来的に受取が期待できる株主の配当金に基づいて株式を評価します。

配当還元法で価値を算出するには、まず一株当たりの年間配当金を次の方法で算出します。

- 一株当たりの年間配当金:(直前の期とひとつ前の期の配当金総額の合計÷2)÷(直前期資本金÷50)

次に、算出した一株当たりの年間配当金を用いて、以下のような計算で評価額を算出します。

- (一株当たりの年間配当金÷10%)×(一株当たりの資本金などの額÷50円)

ただし、買い手の立場からすると一株当たりの資本金などの額をはじめ、自社では収集できない情報もあるでしょう。特に非上場株式の場合、詳細情報が公開されていないため、算出するためには売り手へのヒアリングが必要となります。

マーケットアプローチは株式市場の情報を基に算出

マーケットアプローチは、株式市場での取引情報に基づいて企業価値を算出する方法です。この方法では、株式市場の情報を用いることで、客観的に企業価値を算出することが可能です。一方で、株式市場の影響を受けやすいというデメリットがあります。株価はさまざまな要因で高騰や下落をするため、一時的な株価の変動を鵜呑みにしてしまうと、M&Aにおいて期待する効果が得られないかもしれません。

マーケットアプローチの具体的な手法としては、以下のようなものが挙げられます。

- 市場株価法

- 類似会社比準法

それぞれの方法について解説します。

市場株価法は上場しているケースで活用

売り手が上場企業の場合、市場株価法を用います。この方法では、一過性の株価の変化を排除するために、1カ月平均、3カ月平均など一定期間の平均値を参考にするのが一般的です。一定期間の平均値を参考にすることで、より正確な価格を算出可能です。

類似会社比準法は非上場のケースで活用

一方、類似会社比準法は非上場企業の売り手に対して用いられる手法です。非上場企業では株価は公開されていないため、類似会社比準法にて対象の売り手と類似する上場企業の株価を参考とします。類似会社比準法において対象企業と類似するかどうかは企業規模だけでなく、取り扱っている製品サービスなどから判断します。類似会社比準法も一時的に株価が大きく変化している可能性があるため、一定期間の平均値を参考にしましょう。

M&Aにおける譲渡価格の相場は営業利益の何倍?

M&Aにおける譲渡価格の相場は一定ではありませんが、一般的に営業利益の5倍ほどとされています。しかし、M&Aにおける譲渡価格の相場は売り手、買い手で異なる状況です。ここでは、売り手と買い手の立場から見た相場について解説します。

売り手の相場は買い手よりも高くなる

M&Aにおける譲渡価格を考える際、売り手は少しでも高く譲渡したいと考えるでしょう。そのため、売り手から見た譲渡価格の相場は買い手よりも高くなるのが一般的です。しかし、あまりにも高い譲渡価格を提示した場合、買い手から敬遠される可能性があります。営業利益の5倍をベースにしつつ、過度に高い譲渡価格の提示は避けるべきでしょう。

買い手は価格を抑えたい

一方、M&Aにおいて買い手は譲渡価格の相場を安く見積もる傾向にあります。会社の価値は、業績のような数字だけでは判断できない側面もあるためです。例えば、買収後の従業員の離職や業績悪化などの将来的なリスクを考慮する必要があります。このような万が一のリスクに備えるために、買い手は譲渡価格の相場を安く見積もる傾向があるのです。

M&Aの譲渡価格に影響する要素

M&Aの譲渡価格を考える際は価格に影響を与える要素も把握しておきましょう。具体的には、M&Aの譲渡価格に影響する要素は次のとおりです。

- 純資産

- 取引先

- 将来的な利益

- 市場シェア

- 従業員

- 経営者のビジョン

- 技術力

これらの要素は、いずれもM&Aの譲渡価格を考える際に数字としては現れにくいものです。

純資産は時価に落とし込む

M&Aの譲渡価格において純資産を考える際は、貸借対照表に記された価格にとらわれないようにしましょう。譲渡価格の相場を考える際は、純資産を時価に整えることが重要です。これにより、正確な価値の判断につながります。

取引先が多く安定していれば買い手企業が引き継げる

売り手が多くの取引先を抱えていて、安定した取り引きが行われていれば、買い手がそのまま引き継ぐことが可能です。なぜなら、買い手にとって買収後に新たに取引先を開拓するのは時間、コストが掛かってしまうためです。一方、売り手が安定して取引先を確保しているのであれば、取引先の開拓に掛かる時間を短縮可能なため、スムーズに事業拡大につなげられます。また、売り手が信頼関係の強い取引先を抱えていれば、買収後に新たなビジネスチャンスが期待できるでしょう。

将来的な利益はのれんを加味して算出する

買い手はM&Aによって将来的にどれくらいの利益を得られるかを考慮して価格を決めます。その際は、のれんが加味されるのが一般的です。のれんとは会社が持つブランド力などの無形資産を指します。のれんを加味して譲渡価格を算出する際は、次のような計算式を用いましょう。

- 時価純資産額+3年間の平均営業利益額×3~5(年)

ただし、乗じる年数は事業の種類や企業の特性によって異なります。

原則としてのれんを加味するのは売り手が黒字の場合のみですが、高い技術力や高いブランド力を誇るといったケースであれば、売り手が赤字であっても、のれんを加味して譲渡価格を算出します。

市場シェアが大きければスムーズな事業拡大が期待できる

買い手にとって、売り手がどれくらいの市場シェアを誇っているかは大きなポイントです。市場シェアが大きい売り手であれば、買収後、スムーズな事業拡大が期待できます。買い手が新規に市場に参加するとなると大きなコストが掛かりかねません。そのため、市場シェアが大きな売り手を買収することで、事業拡大に掛けるコストを抑えられます。

従業員のスキルにも着目する

M&Aの譲渡方法によっては、従業員を引き継ぐことが可能です。従業員を引き継ぐにあたり、買い手はスキルに着目します。優秀なスキルを持つ従業員を引き継げれば、事業も進めやすくなるでしょう。また、スキルを持つ従業員を新たに採用する必要もないため、採用コストを抑えられます。

経営者のビジョン・人間性も譲渡価格に影響をする

買い手がM&Aの譲渡価格を考える際、経営者のビジョンや人間性も影響します。売り手の経営者のビジョンや人間性は、会社の風土にもつながる要素です。会社の風土はM&Aによって会社を買収する際に大切なポイントです。買い手は売り手の会社風土を理解することで、スムーズな経営統合につながるでしょう。

技術力の高さは譲渡価格の引き上げにつながる

売り手が持つ技術力の高さも譲渡価格に影響する要素です。特に競合にはない独自の高い技術力を持っている場合、譲渡価格が引き上がるのが一般的です。もし同じ業績、利益を上げている会社があったとしても、技術力が高ければより高い譲渡価格が付けられるでしょう。

会社そのものの譲渡と事業のみの譲渡では価格が異なる

M&Aでは会社そのものを譲渡するだけではありません。M&Aでは事業のみを譲渡することもあります。事業譲渡も会社そのものを譲渡する際と同じく、買い手から売り手に譲渡費用が支払われます。

ただし、会社そのものを譲渡するケースに比べて事業のみを譲渡するケースでは、譲渡価格が低くなるのが一般的です。これは会社そのものを売却するケースでは、会社全体の全ての資産を売却するためです。

会社譲渡と事業譲渡では目的が異なる

会社そのものを譲渡する場合と、事業を譲渡する場合では売り手の目的は異なります。会社そのものを譲渡する目的は後継者問題の解消などです。一方、事業譲渡は採算が取れていない事業の売却や不要になった事業を譲渡します。事業譲渡では会社そのものは存続させて、事業を譲渡して譲渡益を得ることが目的です。

M&Aで譲渡価格を高くする方法

売り手は少しでも高い譲渡価格で譲渡したいでしょう。そのためには、M&Aにおける譲渡価格を高くする方法として以下が挙げられます。

- 業績を上げて資産価値を高める

- 業績・市場が成長しているタイミングで売却する

- 自社の強みを洗い出す

- 多くの買い手と交渉する

- マイナス要素を減らす

業績を上げて資産価値を高める

M&Aにおいて譲渡価格を高めるのであれば、業績を上げて資産価値を高めましょう。一般的に買い手は赤字の売り手ではなく業績の好調な売り手を選びます。

業績を上げるためには経営戦略の見直しや新規顧客の獲得、顧客満足度向上によるリピーター獲得などに取り組むことが重要です。

業績・市場が成長しているタイミングで売却する

買い手は売り手の業績、市場の将来性を見越して買収を検討します。従って、自社の業績や市場が成長しているタイミングであれば、譲渡価格の上昇が期待できます。自社の業績だけでなく、市場の成長も見計らってM&Aの契約成立につなげましょう。

自社の強みを洗い出す

M&Aにおける譲渡価格を高めるには、自社の強みを洗い出すことも大切です。競合にはない自社ならではの強みは何であるのかを洗い出せば、買い手にアピールできます。自社の強いを洗い出すには、買い手がどのようなニーズを抱えているのかを考えましょう。

多くの買い手と交渉する

M&Aの譲渡価格を高めるには、可能な限り多くの買い手との交渉が効果的です。買い手が売り手を選ぶ際のポイントは会社によって異なります。そのため、多くの買い手と交渉すれば、自社が希望する譲渡価格に対応するパートナーを見つけられるでしょう。

マイナス要素を減らす

M&Aの譲渡価格を高めるためにも、自社が抱えるマイナス要素を減らしましょう。例えば、簿外債務を抱えている場合、買い手から提案される価格が減少しかねません。そのため、簿外債務や不要な資産などマイナス要素を減らすように早めに対策くことが重要です。

退職給付引当金などの負債は貸借対照表に記載されない簿外債務ですが、帳簿に載らない簿外債務に気付かないでいると、買い手に不信感を与えかねません。

M&Aでの譲渡価格を抑える方法

売り手はM&Aの譲渡価格を高くしたいのに対して、買い手は譲渡に掛かる費用を抑えたいと考えるかもしれません。M&Aにおける譲渡価格は交渉によって抑えることが可能ですが、買い手が譲渡価格を抑える交渉は避けましょう。なぜなら、買い手が譲渡価格を抑える交渉をすると、売り手にネガティブな印象を与えかねないからです。もしそのネガティブな印象が従業員に伝わってしまうと、買収後のモチベーション低下、モチベーション低下による離職につながりかねません。買収後の従業員のモチベーション低下を避けるためにも、譲渡価格の交渉は控えましょう。

M&Aの譲渡価格を交渉する方法

M&Aの譲渡価格を交渉する方法には、以下の2つがあります。

- 個別交渉方式

- オークション方式

これらの方式では、コストアプローチやインカムアプローチなどで企業の価値を算出した上で、売り手と買い手それぞれが、どれくらいの価格で売却するのかを直接交渉していきましょう。

個別交渉方式は候補から1社を選らんで交渉

個別交渉方式は、買い手候補の中から1社を選んで交渉を進める方法です。個別交渉方式は個別相対方式とも呼ばれています。

個別交渉方式では候補の中から選んだ1社と繰り返し交渉を進めて、互いの納得する点を探っていきます。ただし、1社を選んでも交渉が円滑に進むとは限りません。交渉が決裂してしまった場合には、別の1社を選んで交渉を進めていきましょう。

個別交渉方式のメリットとデメリット

個別交渉方式は1対1の交渉が原則のため、スピーディに交渉を進められやすいというメリットがあります。売り手にとっては、複数の買い手に向けたプレゼン資料の作成やスケジュール管理が不要になります。そのため、交渉に対象の買い手との交渉に注力しやすくなるでしょう。

また、個別交渉方式は情報漏洩のリスクが少ないという点もメリットです。M&Aでは情報漏洩は大きな痛手です。例えば、M&Aの契約が成立する前に、従業員や取引先に情報が漏洩してしまうと不信感を抱かれかねません。個別交渉方式は限られた買い手と交渉をするため、情報漏洩のリスクを抑えられます。

一方で、他の買い手との比較が難しいといったデメリットが挙げられます。また、個別交渉方式ではM&Aについての十分な知識がなければ、希望の価格が得られないといった点もデメリットです。

オークション方式は複数の買い手と交渉を進める

個別交渉方式に対して、売り手が複数の買い手からの入札に対応するのがオークション方式です。オークション方式は入札方式や競売方式とも呼ばれています。

オークション方式では、売り手に対して複数の買い手が入札を行い、最適な条件を提示した買い手が交渉権を獲得します。

オークション方式のメリット・デメリット

オークション方式では買い手同士で競争原理が作用するため、個別交渉方式よりも売り手にとって有利な条件を得やすくなるでしょう。多くの買い手から入札があれば、適切な価格や条件を見極めることも可能です。また、オークション方式であれば、想定していない好条件を提示してくれる買い手が現れる可能性もあるでしょう。

しかし、オークション方式は競争が過度になり適切な価格が付かないといったリスクがあります。また、適している会社を選ぶことが難しいというのもオークション方式のデメリットです。安定した業績を発揮している会社や特定の技術を持つ会社の場合、多くの買い手からの入札が期待できます。しかし、そうでない会社の場合、期待するほどの入札につながらない恐れがあります。

M&Aで交渉すべき内容

M&Aを進めるにあたっては価格をはじめとして、さまざまな事項の交渉が必要です。M&Aでは売り手と買い手では交渉すべき内容が異なります。ここではM&Aで交渉すべき内容を解説します。

売り手が交渉すべき内容

売り手はM&Aでは次のような内容を交渉しましょう。

- 価格について

- 支払い方法について

- 従業員の雇用について

- 買い手が希望する保証・補償について

売り手は交渉に臨むにあたり、業界や企業価値を分析して交渉内容に根拠を持たせることが大切です。業界や企業価値を分析することで、買い手に自社の魅力を伝えられます。

買い手が交渉すべき内容

買い手は企業を買収することで、新規事業へのスムーズな進出や新規エリアへの進出などを目的としています。買い手が自社のM&Aによって自社の目的を達成させるためには、次のような内容を交渉しましょう。

- 価格について

- 支払い方法について

- 負債・資産の取扱いについて

- 保障・補償について

上記の内容に加えて、売り手が持つ技術やブランド力などの経営資源についてにヒアリングも大切です。売り手の経営資源をヒアリングすれば、買収後にどのような相乗効果が得られるかを判断しやすくなります。同様に売り手の経営者や社風などを把握しておくことで、買収後の運営がスムーズに進みやすくなります。

M&Aでの交渉は専門家に相談! メリットを解説

M&Aを成功させるために行う譲渡価格などの交渉は複雑なため、専門家であるM&A仲介サービスを活用するのがおすすめです。M&A仲介サービスを活用すれば、次のようなメリットにつながります。

- 効率的に売り手・買い手を探せる

- M&Aに関する業務負担を軽減できる

- M&Aマッチングサービスよりも手厚いケアが期待できる

- 適切な相場でM&Aを実行できる

効率的に売り手・買い手を探せる

M&A仲介サービスを提供する会社は、独自のネットワークを保有しているのが一般的です。独自のネットワークを活用すれば、さまざまな売り手・買い手を提案してくれます。

確かに、自社で独自にM&Aのパートナーを探すことは可能です。しかし、自社で独自にM&Aのパートナーを探すとなると、時間が掛かってしまうでしょう。特に、売り手の場合、M&Aの買い手候補を探しているうちに売却タイミングを逃してしまう恐れがあります。

一方、M&A仲介サービスであれば、専門的な知見に基づいて売り手・買い手のニーズに沿ったM&Aの相手を提案してくれるでしょう。

M&Aに関する業務負担を軽減できる

M&Aの成約を実現するまでには、さまざまな業務が発生します。例えば、交渉のための準備や交渉、売り手についての調査などの業務負担が発生する可能性があります。自社の事業を進めながらM&Aに関する業務を進めるとなると、大きな負担が掛かってしまうでしょう。そのような状況で、M&Aに関する業務負担が大きく、進捗が芳しくないと、M&A成立前に事業が悪化する恐れもあるでしょう。

しかし、M&A仲介サービスであればM&Aにまつわる業務を担ってくれるため、自社はコア業務に注力可能です。

M&Aマッチングサービスよりも手厚いケアが期待できる

M&Aについてのサービスは、仲介サービス以外にもマッチングサービスがあります。M&Aマッチングサービスは、会社の売却を検討している売り手と買収を検討している買い手とを、マッチングさせるサービスです。一般的に、M&Aマッチングサービスは、仲介サービスよりも利用にあたっての費用が抑えられている傾向にあります。しかし、その反面、M&Aマッチングサービスは仲介サービスほどのケアが得られないのが一般的です。そのため、M&Aの専門的な知識に基づいた手厚いケアを期待するのであれば、M&A仲介サービスを活用しましょう。

M&Aマッチングサービスは情報拡散のリスクもある

M&Aマッチングサービスには、情報拡散のリスクもあります。なぜなら、M&Aマッチングサービスでは、サービスのプラットフォームに売り手の情報が掲載されるからです。マッチングサービスに登録している買い手であれば、掲載されている情報は閲覧可能です。企業名は伏せられているのが一般的ですが、記載内容によっては該当する企業が分かってしまうことがあります。

このように、情報が拡散されてしまうとM&Aの成立が難しくなるだけでなく、従業員や取引先の離反にもつながりかねません。

適切な相場でM&Aを実行できる

適切な相場でM&Aを実行するためには、M&A仲介サービスの活用がおすすめです。M&Aを自社独自に実行しようとすると、適切な価格で提案しているのかどうか判断が難しくなります。相場からかけ離れた価格を提示してしまうと、M&Aが成立しない可能性もあるでしょう。一方、M&A仲介サービスであれば適切な価格を算出した上でM&Aを進めてくれます。

なお、M&A仲介サービスを提供している会社に譲渡価格の相場を問い合わせる際は、誇張した額に注意しましょう。会社によっては、売り手に対して相場よりも高い金額を提示してくるケースがあります。そのような高い金額を鵜呑みして売却をしようとしても、なかなか買い手が現れないでしょう。適切な譲渡価格を把握するためには、複数のM&A仲介サービスに相場を確認してみるのがおすすめです。

M&A仲介サービスを選ぶ際のポイント

M&A仲介サービスはさまざま発表されています。その中から選ぶには、主に次のようなポイントを押さえておきましょう。

- 自社の事業や規模に合っているか

- 料金体系が明確か

- 情報の管理体制が整っているか

- M&A仲介サービスがどのように関わるのか

- ネットワークが豊富か

自社の事業や規模に合っているか

M&A仲介サービスを選ぶ際は、自社の事業や規模に合っているかどうかを確認しましょう。例えば、M&A仲介サービスを提供する会社の中には、中小企業を得意とする会社もあれば、上場企業を得意とする会社もあります。

自社の事業や規模を得意としているM&A仲介サービスを利用すれば、より専門的なアドバイスが期待できるでしょう。どのような事業、規模を得意としているかは、M&A仲介サービス会社の実績などから判断可能です。

料金体系が明確か

M&A仲介サービスを利用すると料金が発生します。この料金は会社ごとに異なります。そのため、どのような料金が発生するのか料金体系が明確な会社を選びましょう。例えば、M&Aの相談をするのに費用が発生するサービスもあれば、無料で相談可能なサービスもあります。また、着手にあたり着手金が発生するサービスもあれば、成功報酬のみ発生するサービスもあります。事前にどのような料金が発生するのかを確認しておきましょう。

情報の管理体制が整っているか

M&Aを実行するためには、情報の管理の徹底が大切です。情報が漏洩してしまうとM&Aが成約しなくなってしまいます。M&Aが破談になるだけでなく、従業員や取引先へも影響を及ぼしかねません。

そのため、M&A仲介サービスを利用する際は、どのような情報管理体制を取っているのか確認してみましょう。

M&A仲介サービスがどのように関わるのか

M&A仲介サービスを提供する会社は、一般的に次のような2つの方法で依頼した会社と関わります。

- アドバイザリー形式:売り手・買い手どちらにもアドバイザーが関わる

- 仲介形式:売り手と買い手を仲介する立場としてアドバイザーが関わる

アドバイザリー形式は、売り手、買い手それぞれについたアドバイザーが担当顧客の利益を最大化しようと譲渡価格をはじめとした交渉を担当してくれます。一方、それぞれの顧客の利益を最大化しようとするあまり交渉が難航してしまい、決裂するケースがあるという点がデメリットです。

仲介形式は譲渡価格だけでなく、経営方針、企業文化なども引き出した上で仲介をしてくれます。これは、経営方針や企業文化など数字では分からないことを引き出した上で、判断したいというケースに適しています。しかし仲介形式の場合、売り手、買い手それぞれを仲介する立場でありながら、買い手に好都合な条件で交渉する会社も存在する可能性があるという点がデメリットです。

ネットワークが豊富か

M&A仲介サービスを選ぶ際は、依頼先が豊富なネットワークを構築しているかを確認しましょう。ネットワークが豊富かどうかは、過去の実績や依頼者へのインタビューなどから判断可能です。また、金融機関とのつながりがあれば、豊富なネットワークを構築している可能性が高いでしょう。

M&Aの譲渡価格の相場に見合った提案で成約につなげよう

M&Aの譲渡価格はコストアプローチ、インカムアプローチ、マーケットアプローチといったアプローチ方法で算出可能です。M&Aの譲渡価格の相場は一定ではありませんが、一般的には営業利益の5倍ほどとされています。

しかし、M&Aでは譲渡価格だけでなく、従業員の雇用をはじめとした条件についての交渉が求められます。そのため、M&Aの交渉においては専門的な知識が必要になるだけでなく、関連する資料も必要です。M&Aによる譲渡を検討しているのであれば、M&A仲介サービスを活用することをおすすめします。M&A仲介サービスを活用することで、専門家のサポートを受けられ、スムーズな交渉につなげられるでしょう。