製造業のM&Aの2026年最新動向!相場や売却のメリット、手続きの流れについて解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

日本の基幹産業である製造業において、M&Aはもはや大手企業だけの戦略ではありません。2026年現在、後継者不在による事業承継問題や深刻な人手不足を背景に、中小製造業のM&Aが急増しています。長年培った技術を次世代に残すため、あるいは会社をより成長させるために、第三者への承継を選択する経営者が増えているのです。本記事では、製造業M&Aの最新動向から売却相場の算出法、具体的な手続きの流れまでを網羅的に解説します。会社の未来を考える一助としてください。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

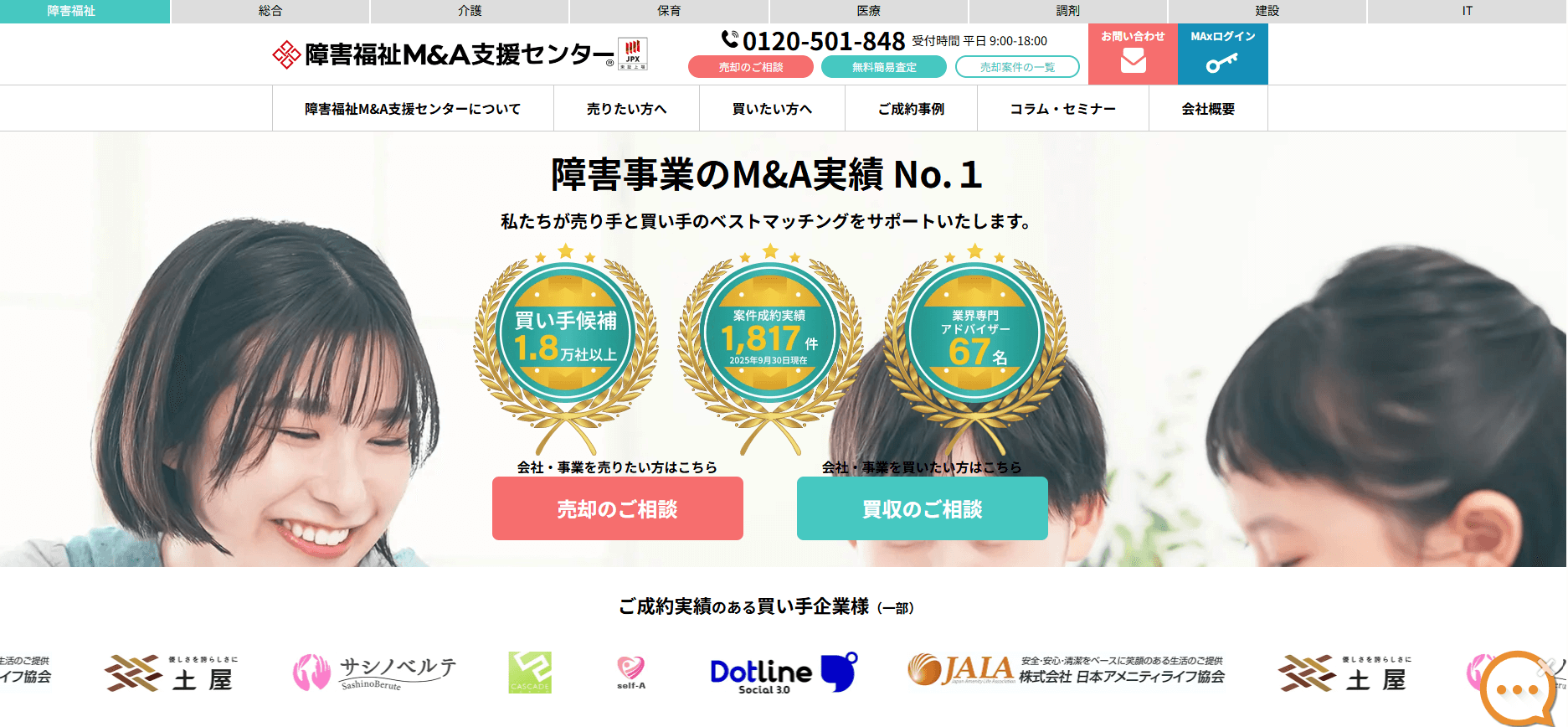

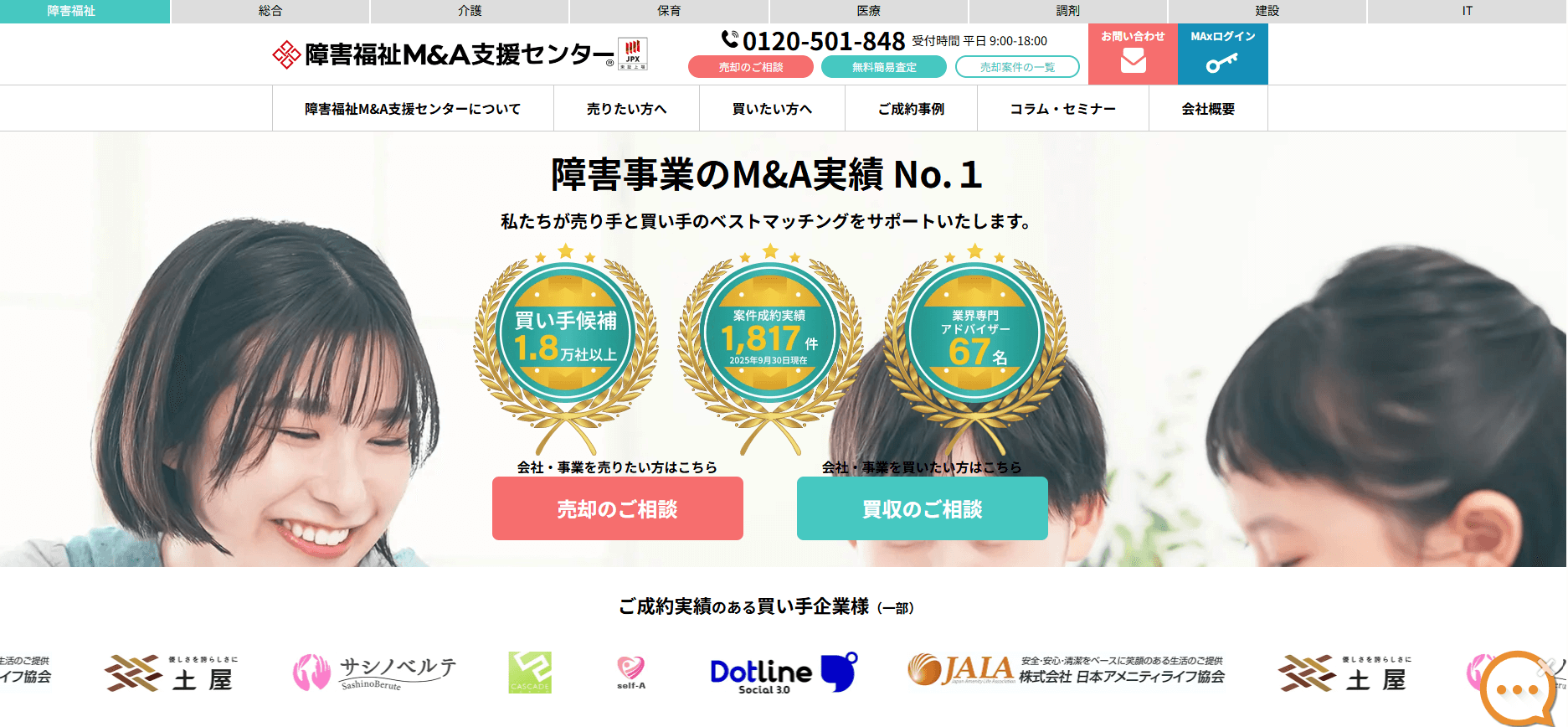

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

【2026年最新】製造業M&Aの市場動向と増加する背景

2026年を迎えた現在、製造業におけるM&Aの件数は過去最高水準で推移しており、その勢いは止まる気配がありません。かつては「身売り」といったネガティブなイメージを持たれることもありましたが、現在では企業の存続と成長のための前向きな「戦略的提携」として広く認知されています。特に、団塊世代の経営者が後期高齢者となる時期を迎え、事業承継待ったなしの状況にある企業が急増していることが大きな要因です。また、デジタル技術の進化やグローバル競争の激化により、単独での生き残りが難しくなっている現状も、業界再編を後押ししています。ここでは、データに基づいたトレンドや、なぜ今これほどまでに製造業のM&Aが増えているのか、その構造的な背景について詳しく掘り下げていきます。

データで見る製造業M&Aの件数推移と現在のトレンド

近年のレコフデータ等の調査によると、製造業のM&A件数は右肩上がりで増加を続けています。特に2020年代半ば以降、中小規模の案件が市場の大半を占めるようになりました。これは、事業承継を目的としたM&Aが一般化したことを示しています。また、同業種間での統合だけでなく、異業種が製造業の技術力を求めて買収するクロスボーダー的な動きも活発です。2026年のトレンドとしては、AIやロボティクス技術を持つ企業の価値が高騰しており、伝統的なものづくり企業と先端テック企業の融合が進んでいる点が挙げられます。

製造業でM&Aが急増している4つの理由(後継者不足・人手不足ほか)

製造業でM&Aが急増している主な理由は、構造的な課題に起因する4つの要素に集約されます。第一に深刻な後継者不足があり、親族内承継が困難なため第三者承継を選ぶケースが増えています。第二に若手技術者の採用難があり、M&Aによる人材確保が急務となっています。第三に原材料価格の高騰や円安によるコスト増で、スケールメリットを求めて大手傘下入りを目指す動きがあります。第四に設備の老朽化問題で、更新投資の負担に耐えきれず、資本力のある企業へ譲渡を決断する経営者が多いのが実情です。

業界再編の動きとサプライチェーン維持のためのM&A

自動車産業や電機産業などを中心に、サプライチェーン全体を守るための業界再編が進んでいます。親会社や発注元が、主要な部品供給元である中小サプライヤーの廃業を防ぐために、資本参加や買収を行うケースが増えているのです。特定の技術を持つ下請け企業が黒字廃業してしまうと、製品全体の供給網が寸断されるリスクがあるためです。このように、個別の企業の事情だけでなく、業界全体の構造維持という観点からもM&Aが必要不可欠な手段となっており、今後も垂直統合型のM&Aは増加していくと予測されます。

製造業M&Aを行うメリット・デメリット【売り手・買い手別】

M&Aは売り手と買い手の双方に大きな変革をもたらしますが、成功のためにはそれぞれの立場でメリットとデメリットを正しく理解しておくことが不可欠です。売り手にとっては、後継者問題の解決や創業者利益の確保といったライフプランに関わる利点がある一方で、愛着ある会社が他社の手に渡ることへの心理的な葛藤や、従業員の雇用環境が変わるリスクも存在します。一方、買い手にとっては、時間をかけずに技術や販路を獲得できるという強力な成長エンジンになりますが、想定外のリスクを引き継ぐ可能性もあります。ここでは、製造業特有の視点を交えながら、譲渡側と譲受側それぞれの損得勘定と留意点について整理します。

売り手(譲渡側)のメリット:後継者問題の解決と創業者利益

売り手企業にとって最大のメリットは、長年の課題である後継者不在を一挙に解決し、会社の存続と従業員の雇用を守れることです。廃業を選択すれば従業員は職を失い、取引先にも迷惑がかかりますが、M&Aであればその責任を果たせます。また、創業者は株式を譲渡することで、長年の経営の対価としてまとまった創業者利益(現金)を手にすることができます。この資金は、充実したセカンドライフの原資や、個人保証の解除による精神的な解放感につながり、経営者個人としての人生設計においても極めて大きな意義を持ちます。

売り手(譲渡側)のデメリット:従業員の心情や企業文化の統合

一方でデメリットとして懸念されるのは、オーナーが変わることによる従業員の動揺やモチベーションの低下です。特に製造現場では、長年培われてきた独自の企業風土や阿吽の呼吸が存在するため、買い手企業の管理手法が急に導入されると反発を招く恐れがあります。また、待遇や人事制度の変更によって、キーマンとなる熟練技術者が離職してしまうリスクもゼロではありません。売却を決断する際は、条件面だけでなく、買い手企業が自社の文化や従業員を大切にしてくれるかどうかを見極めることが重要です。

買い手(譲受側)のメリット:技術力・熟練人材・販路の獲得

買い手企業にとってのメリットは、「時間を買う」効果に尽きます。製造業において、熟練した技術者を育成し、高品質な製品を作るノウハウを蓄積するには長い年月が必要です。しかしM&Aを活用すれば、即戦力となる技術者集団や、すでに稼働している工場設備、そして安定した取引先を一括して手に入れることができます。これにより、自社単独では参入が難しかった新規分野への進出や、生産能力の急拡大が可能になります。特に人手不足が深刻な2026年において、人材獲得手段としてのM&Aは極めて有効です。

買い手(譲受側)のデメリット:簿外債務リスクやPMIの難しさ

買い手側のデメリットとしては、デューデリジェンスで見抜けなかった簿外債務や訴訟リスクを引き継いでしまう可能性があります。特に製造業では、過去の労働災害や未払い残業代、あるいは製品の欠陥による損害賠償リスクなどが潜在している場合があります。さらに、買収後の統合プロセス(PMI)がうまくいかないと、期待したシナジー効果が得られないばかりか、組織の対立を生む原因になります。異なる生産管理システムや品質基準を統合するには多大な労力を要するため、買収前の入念な調査と計画が欠かせません。

| 立場 | メリット | デメリット |

| 売り手 | ・後継者問題の解決 ・創業者利益の獲得 ・個人保証の解除 | ・企業文化の喪失懸念 ・従業員の離職リスク ・ロックアップ期間の拘束 |

| 買い手 | ・技術、人材、販路の即時獲得 ・事業規模の拡大 ・新規事業への参入 | ・簿外債務等のリスク引き継ぎ ・PMI(統合)の難易度が高い ・のれんの減損リスク |

製造業M&Aの相場は?企業価値(売却価格)の算出方法

自社がいったいいくらで売れるのか、その相場を知ることはM&Aを検討する第一歩です。しかし、製造業の企業価値評価は、単純な利益の倍率だけで決まるものではありません。工場や機械といった有形資産の価値に加え、独自の加工技術や特許、顧客との信頼関係といった無形資産が複雑に絡み合うためです。一般的には、中小企業のM&Aでは「時価純資産法」に「営業権(のれん)」を加算する年倍法がよく用いられますが、収益力を重視するEBITDA倍率なども重要な指標となります。ここでは、製造業の売却価格がどのように算出されるのか、そのロジックと相場観について解説します。

製造業の売却相場目安と「年倍法」による簡易計算

中小製造業のM&Aにおいて、最も一般的に使われる簡易的な算定方法が「年倍法(年買法)」です。これは、「時価純資産(修正純資産) + 修正実質営業利益 × 3年〜5年分」という計算式で算出されます。時価純資産とは、保有する資産から負債を引いた正味の資産価値を時価で評価し直したものです。ここに、本業で稼ぐ力である営業利益の数年分を「のれん代(営業権)」として上乗せします。製造業の場合、独自の技術力や安定した受注基盤があれば、のれん代が高く評価されやすく、3年から5年分、時にはそれ以上が加算されることもあります。

EBITDA倍率を活用した製造業特有のバリュエーション

製造業では、大規模な設備投資に伴う減価償却費が利益を圧迫しているケースが多いため、営業利益だけでは本来の稼ぐ力が見えにくいことがあります。そこで重視されるのが「EBITDA(イービットディーエー)」という指標です。これは「営業利益 + 減価償却費」で計算され、キャッシュベースの収益力を表します。企業価値(EV)がEBITDAの何倍かを示す「EV/EBITDA倍率」を用いることで、償却負担の重い製造業でも適正な評価が可能になります。一般的に、中小企業のM&Aではこの倍率が4倍〜8倍程度に収まるケースが多いと言われています。

製造業の査定でプラスになる「無形資産(技術・特許)」の評価

財務諸表には表れない「無形資産」の評価も、売却価格を大きく左右する要素です。製造業においては、特許などの知的財産権はもちろんのこと、図面化されていない職人の暗黙知やノウハウ、長年にわたる大手メーカーとの口座(取引実績)、歩留まりの高い生産管理体制などが高く評価されます。買い手企業は、これらの資産を手に入れることでどれだけの将来利益を生み出せるかをシミュレーションします。したがって、売り手側はこれらの強みを具体的に言語化し、資料として提示できるように準備しておくことが、高値売却の鍵となります。

【業種別】製造業M&Aの成功事例とシナジー効果

製造業と一口に言っても、金属加工から食品、化学までその業態は様々であり、M&Aの成功パターンも業種によって異なります。それぞれの業種で求められる経営資源や課題が違うため、どのような組み合わせがシナジー(相乗効果)を生むのかを知ることは重要です。例えば、設備産業では稼働率向上が、労働集約型産業では人材確保が主なテーマになります。ここでは、金属・機械加工、食品、化学・素材という主要な3つの業種に焦点を当て、実際にどのようなM&Aが行われ、どのような成果を上げているのか、具体的な事例を交えて紹介します。

金属・機械加工業のM&A事例:技術承継と設備集約

ある地方の金属加工会社は、後継者不在に悩んでいましたが、隣接県の同業他社に譲渡することを決断しました。買い手企業は、自社にはない特殊な切削加工技術と、売り手企業が保有する高性能なマシニングセンタを求めていました。M&A後、両社の工場機能を再編し、量産品と試作品のラインを分けることで生産効率が劇的に向上しました。また、共通の顧客への提案力が強化され、クロスセルによる売上拡大も実現しています。技術者の交流によって若手の育成スピードが早まったことも、大きなシナジー効果となりました。

食品製造業のM&A事例:ブランド力活用と販路拡大

地方で長年愛されてきた老舗の菓子メーカーが、全国展開する食品商社にグループ入りした事例があります。このメーカーは商品の味には絶対の自信を持っていましたが、営業力が弱く、販路が地元に限られていました。一方、買い手の商社は強力な流通ネットワークを持っていましたが、魅力的なオリジナル商品を求めていました。M&Aにより、地方メーカーの商品は全国のスーパーやコンビニに並ぶようになり、売上が数倍に跳ね上がりました。生産体制も強化され、HACCP対応などの衛生管理レベルも向上し、ブランド価値が再構築されました。

化学・素材メーカーのM&A事例:高付加価値化への転換

汎用プラスチック素材を製造していた企業が、高機能樹脂を開発するベンチャー企業を買収した事例です。買い手である素材メーカーは、海外製品との価格競争に苦しんでおり、高付加価値製品へのシフトを模索していました。買収により、ベンチャー企業が持つ特許技術と研究開発力を取り込み、自社の量産ノウハウと組み合わせることで、短期間で新素材の量産化に成功しました。このM&Aは、単なる規模の拡大ではなく、事業ポートフォリオそのものを転換し、収益性の高い体質へと生まれ変わるきっかけとなりました。

製造業M&Aの手続きの流れと期間【検討からクロージングまで】

M&Aは、思い立ってすぐに完了するものではありません。検討を開始してから最終的な成約(クロージング)に至るまでには、通常半年から1年程度の期間を要します。そのプロセスは多岐にわたり、秘密保持契約の締結から始まり、相手先との交渉、詳細な企業調査、そして契約書の作成といった専門的な手続きが続きます。特に製造業では、工場の視察や環境調査など、他業種よりも確認すべき事項が多くなる傾向があります。ここでは、M&Aの全体像を把握するために、大きく3つのフェーズに分けて標準的な手続きの流れを解説します。

事前準備~アドバイザー選定・マッチング

最初のステップは、自社のM&A戦略を明確にし、信頼できるM&A仲介会社やアドバイザーを選定することです。専門家と契約を結んだ後、自社の企業概要書(ティーザーやIM)を作成し、ノンネーム(匿名)で買い手候補への打診を始めます。この段階では情報漏洩に細心の注意を払い、従業員や取引先に知られないように進めるのが鉄則です。関心を示した買い手候補とは秘密保持契約を締結した上で、より詳細な情報を開示し、トップ面談を行います。経営者同士が直接会い、経営理念や相性を確認する重要な局面です。

基本合意契約の締結とデューデリジェンス(買収監査)の実施

トップ面談を経て、双方が前向きに検討を進めることで一致すれば、基本合意契約を締結します。ここでは大まかな譲渡価格やスケジュール、独占交渉権などが取り決められます。その後、買い手によるデューデリジェンス(買収監査)が実施されます。これは、財務、税務、法務、ビジネス、人事などの側面から、売り手企業のリスクや価値を詳細に調査するプロセスです。製造業の場合、工場の稼働状況、設備の老朽化具合、在庫の評価、環境リスクなどが重点的にチェックされ、買収価格の最終調整材料となります。

最終譲渡契約の締結~クロージング(決済・引渡し)

デューデリジェンスの結果を踏まえ、最終的な条件交渉を行います。ここで価格や従業員の処遇、表明保証条項などが合意に至れば、最終譲渡契約書に調印します。その後、クロージングと呼ばれる決済と株券・重要物品の引渡しが行われます。具体的には、買収代金の振り込み、会社実印や通帳、重要書類の引き渡し、役員の変更登記などが同日に実施されます。クロージングが完了して初めてM&Aは成立となりますが、その後すぐにPMI(統合作業)が始まり、実質的な経営統合に向けた動きがスタートします。

製造業のM&A・売却時に注意すべき特有のポイント

製造業のM&Aは、IT企業やサービス業のM&Aとは異なり、「モノ」や「場所」に関わる物理的なリスクが非常に大きいのが特徴です。工場という巨大な施設を保有し、在庫を抱え、危険物を取り扱うこともあるため、法令遵守や資産評価の観点でトラブルになりやすいポイントが多数存在します。これらの問題が発覚すると、交渉段階で破談になったり、売却価格が大幅に減額されたりする原因となります。スムーズな成約を目指すために、売り手経営者が事前に確認し、整理しておくべき製造業特有の注意点を解説します。

工場・設備の老朽化とメンテナンス履歴の確認

製造業の心臓部である工場や機械設備の状態は、買い手が最も気にするポイントの一つです。見かけ上は稼働していても、老朽化が進んでおり、買収直後に多額の修繕費や更新投資が必要になる場合、その分が買収価格から差し引かれる可能性があります。そのため、主要設備のメンテナンス履歴や修繕記録を整理し、適切に管理されていることを証明できるようにしておく必要があります。また、リース契約の残存期間や、再リースが可能かどうかも確認しておくと、交渉がスムーズに進みます。

土壌汚染・産業廃棄物など環境リスクへの対応

製造業、特に化学薬品や金属加工を行う工場では、土壌汚染や地下水汚染のリスクが付きまといます。過去に不適切な廃棄物処理が行われていたり、有害物質が漏洩していたりすると、現状回復に莫大な費用がかかるため、M&Aにおける最大のリスク要因となります。買い手側は必ず環境デューデリジェンスを実施してこの点を確認します。もし懸念がある場合は、事前に専門業者による調査を行い、リスクを洗い出しておくことが賢明です。問題が発覚した場合でも、正直に開示することで信頼関係を維持できます。

在庫(棚卸資産)の評価と簿外在庫の整理

在庫の評価も製造業M&Aの争点になりやすい項目です。帳簿上は資産として計上されていても、実際には長期間動いていない「死に筋在庫」や、劣化して販売できない製品が含まれていることがよくあります。買い手はこれらを資産価値ゼロ、あるいは処分費用がかかる負債とみなします。M&Aの交渉に入る前に実地棚卸を行い、不良在庫を処分してスリム化しておくことで、企業価値を適正に評価してもらいやすくなります。正確な在庫管理は、管理体制の健全さをアピールする材料にもなります。

熟練技術者(職人)の継続雇用と技術移転

「技術は人につく」と言われるように、製造業の価値の源泉は熟練した職人や技術者にあります。しかし、M&Aを機にキーマンが退職してしまえば、その企業の価値は大きく毀損します。買い手は、技術者が継続して勤務してくれるか、技術ノウハウがマニュアル化されているかを厳しくチェックします。売り手経営者は、日頃から技術の標準化やマニュアル化を進めるとともに、M&A公表時にはキーマンに対して誠意を持って説明し、雇用維持に向けた安心感を与える配慮が求められます。

製造業に強いM&A仲介会社の選び方

M&Aを成功させるためには、パートナーとなる仲介会社やアドバイザーの選定が極めて重要です。しかし、数ある仲介会社の中で、製造業のビジネスモデルや現場の実情を深く理解している会社はそう多くありません。一般的な財務知識だけでは、製造業特有の技術価値やリスクを正しく評価できず、適切なマッチングができない恐れがあります。自社の強みを正当に評価してくれる相手を見つけ、安心して手続きを進めるために、製造業の経営者が仲介会社を選ぶ際に見るべきポイントを2つに絞って解説します。

製造業の業界知識・専門性(技術への理解)があるか

担当者が製造業の現場や技術についてどれだけの知識を持っているかは、決定的な差を生みます。「旋盤加工とフライス加工の違いがわかるか」「サプライチェーンの構造を理解しているか」といった基本的な知識がないと、自社の技術的な強みを買い手候補にアピールできません。相談時には、過去に取り扱った製造業の案件について詳しく質問し、業界用語が通じるか、製造業特有の商流や課題を理解しているかを確認しましょう。製造業専門のチームを持つ仲介会社であれば、より精度の高いアドバイスが期待できます。

製造業M&Aの実績・成約数とネットワークの広さ

製造業のM&A実績が豊富であることは、その仲介会社が多くの製造業買い手候補とのネットワークを持っていることを意味します。特に、同業種だけでなく、異業種からの参入ニーズを持っている買い手情報を持っているかどうかが重要です。実績が多い会社は、製造業特有のデューデリジェンスの論点や、トラブルになりやすいポイントを熟知しているため、交渉を有利に進めるためのサポートが得られます。HPなどで成約事例を確認し、自社に近い規模や業種の成功事例がある会社を選ぶのが安全です。

まとめ

2026年、製造業のM&Aは事業承継や成長戦略の手段として一般的になり、その重要性は増すばかりです。市場動向を理解し、自社の適正な相場(企業価値)を把握することは、経営者としての選択肢を広げます。M&Aには後継者問題の解決や創業者利益といった大きなメリットがある一方で、従業員の心情や環境リスクへの配慮など、慎重に進めるべき課題も存在します。成功の鍵は、早めの準備と製造業に精通した専門家の活用です。まずは自社の価値を知るために、信頼できる仲介会社へ相談し、株価算定を行うことから始めてみてはいかがでしょうか。その一歩が、会社の未来を拓くことになります。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |