薬局のM&Aの2026年最新動向!相場や売却のメリット、手続きの流れについて解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

2026年を迎え、調剤薬局業界はかつてない激動の時代に突入しており、経営環境の厳しさが増しています。2025年の診療報酬改定や深刻化する薬剤師不足により、単独での経営維持に限界を感じるオーナー様が増加しており、事業の存続や発展を目指す有力な選択肢として「薬局のM&A」が注目を集めているのが現状です。本記事では、最新の市場動向から売却相場の算出方法、具体的な手続きの流れ、失敗しない仲介会社の選び方まで、経営者が今知っておくべき情報を網羅的に解説します。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

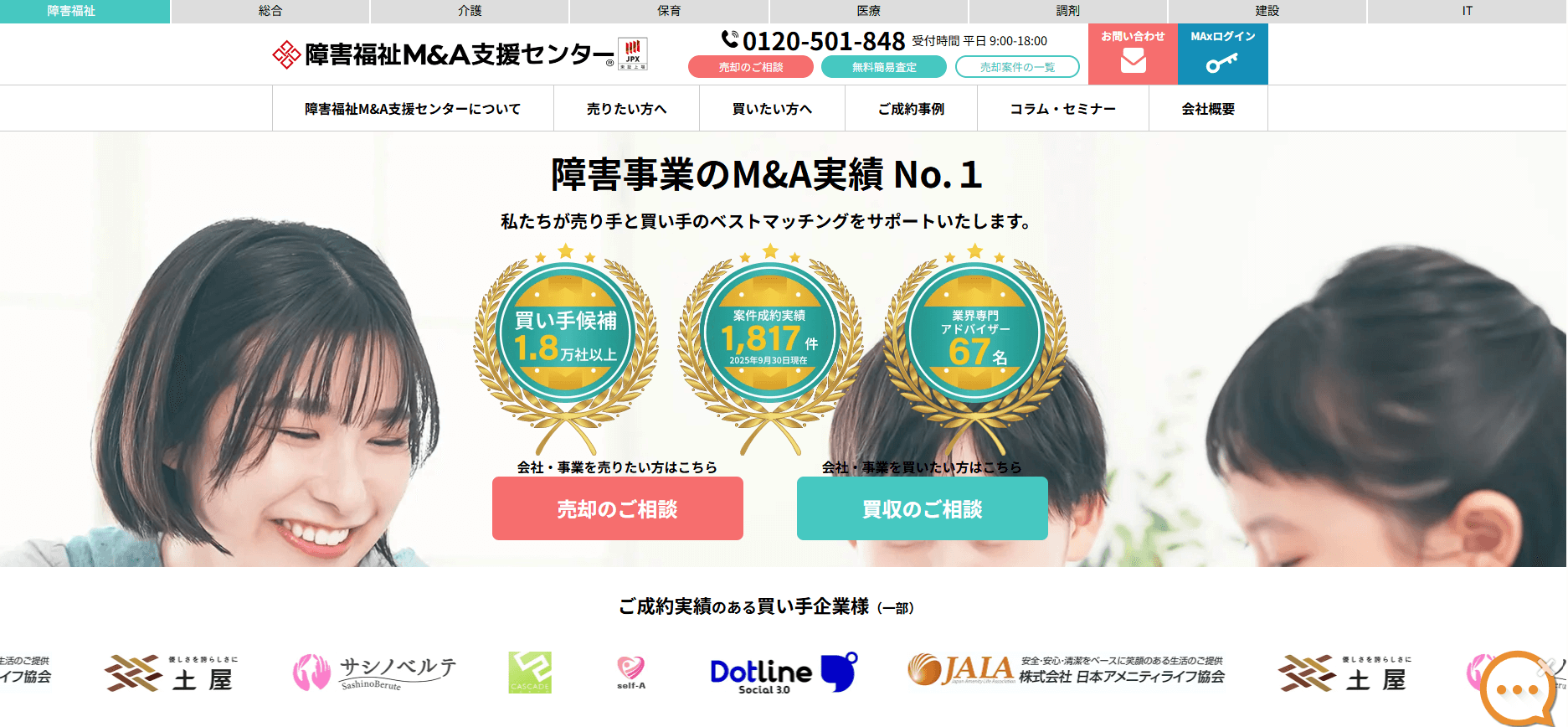

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

1. 【2026年最新】薬局M&Aの市場動向と業界再編の背景

2026年の調剤薬局業界は、大きな転換期を迎えています。長らく続いた店舗数の増加傾向が頭打ちとなり、現在は質の高い薬局のみが生き残る選別のフェーズに入りました。特に地域医療への貢献度や対人業務の強化が求められる中で、中小規模の薬局が単独でこれらの要求に対応することは資金的にも人的にも困難になりつつあります。こうした背景から、業界再編を目的としたM&Aが活発化しており、経営者は自社の立ち位置を客観的に把握し、適切なタイミングで経営判断を下すことがこれまで以上に求められています。ここでは最新の市場トレンドを詳しく見ていきます。

2025年報酬改定後の影響と薬局M&A件数の増加トレンド

2025年に実施された診療報酬改定は、対物業務から対人業務へのシフトを決定づけるものであり、収益構造に大きな変化をもたらしました。以前のような調剤基本料や後発医薬品調剤体制加算だけに頼る経営は立ち行かなくなっており、地域支援体制加算などの取得が必須となっています。このハードルを越えられない小規模薬局が、大手や中堅チェーンの傘下に入ることで経営資源を補完しようとする動きが加速し、M&Aの件数は過去最高水準で推移している状況です。

異業種参入とドラッグストアによる「調剤併設化」の加速

近年、調剤薬局業界の競争環境を激化させているのが、ドラッグストアなどの異業種による積極的な参入です。特にドラッグストア業界は、食品や日用品の販売で集客しつつ、利益率の高い調剤部門を併設することで収益の最大化を図る「調剤併設型」の店舗展開を強力に推進しています。豊富な資金力を持つドラッグストアチェーンは、立地が良い既存の門前薬局や面対応薬局をM&Aで取り込む動きを見せており、既存の薬局経営者にとっては強力なライバルであると同時に、有力な買い手候補としても存在感を増しています。

「売り手市場」から「選別淘汰」へ?薬局M&Aの需給バランス

これまでの薬局M&A市場は、買い手企業の数が多く、売り手にとって有利な条件で交渉が進む「売り手市場」が続いていました。しかし、2026年現在はその潮目が変わりつつあり、買い手企業も買収対象を厳しく選別する傾向が強まっています。単に店舗数や処方箋枚数が多いだけでなく、かかりつけ機能が充実しているか、在宅医療への対応力があるかといった質的な要素が重視されるようになりました。そのため、条件の悪い案件は買い手がつかない「売れ残り」のリスクも生じており、早期の対策が必要です。

2. 薬局を売却するメリット・デメリットとM&Aの目的

薬局を売却するという決断は、決してネガティブな撤退だけを意味するものではありません。むしろ、経営者自身や従業員、そして地域医療を守るための前向きな戦略的選択として捉えられるケースが増えています。M&Aを活用することで、後継者不在の問題を解決したり、大手の資本力を借りて経営基盤を安定させたりすることが可能です。しかし、一方で統合に伴う摩擦やリスクも存在するため、メリットとデメリットの両面を深く理解しておく必要があります。ここでは、売り手側の視点に立ったM&Aの目的とその効果について解説します。

【売り手】後継者問題の解消と創業者利益(ハッピーリタイア)の確保

中小薬局の経営者が抱える最大の悩みの一つが後継者不在の問題ですが、M&Aを活用することで第三者に事業を承継し、廃業を回避することができます。これにより、長年築き上げてきた地域医療の基盤を守ると同時に、従業員の雇用を維持することが可能です。また、経営者は株式譲渡によってまとまった創業者利益を得ることができるため、引退後の生活資金を確保し、ハッピーリタイアを実現する手段としても非常に有効です。借入金の個人保証から解放される点も、経営者にとって大きな精神的メリットとなります。

【売り手】大手グループ入りによる薬剤師採用難・DX投資負担の軽減

個人経営や小規模チェーンにとって、昨今の薬剤師不足による採用難や、電子処方箋・オンライン服薬指導などに対応するためのDX投資は重い経営課題です。M&Aによって大手グループの傘下に入れば、本部の採用ルートを活用して人材を確保しやすくなるほか、グループ共通のシステムや研修制度を利用できるようになります。資金力のある買い手企業の支援を受けることで、現場の薬剤師が安心して働ける環境を整備し、結果として医療サービスの質を向上させることができるのです。

従業員の離職や企業文化の不一致などM&Aにおけるデメリット・リスク

M&Aには多くのメリットがある一方で、異なる企業文化を持つ会社同士が一緒になることによる摩擦は避けられません。特に、買収後に給与体系や勤務条件が変更されたり、業務フローが刷新されたりすることで、従業員が不安を感じて離職してしまうリスクがあります。また、経営方針の違いから現場に混乱が生じ、患者様へのサービス低下を招く恐れもあります。こうしたデメリットを最小限に抑えるためには、譲渡契約を結ぶ前の段階で、買い手企業との相性や統合後の条件について綿密にすり合わせを行うことが不可欠です。

3. いくらで売れる?薬局M&Aの売却相場と株価算定方法

自社の薬局を売却する場合、最も気になるのは「一体いくらで売れるのか」という譲渡価格の目安です。薬局の企業価値評価(バリュエーション)には一般的な計算式が存在しますが、実際の取引価格は財務数値だけでなく、立地条件、処方箋の内容、地域における評判など、定性的な要因によっても大きく変動します。適正な価格で売却するためには、相場の決まり方を理解し、自社の強みを客観的に評価できるようにしておくことが重要です。ここでは、薬局M&Aにおける価格算定の基本的な考え方と、高値がつく薬局の特徴について解説します。

薬局M&Aの相場計算式「時価純資産+営業権(のれん代)」

薬局M&Aにおいて最も一般的に用いられる株価算定方法は「年買法(年倍法)」と呼ばれるものです。これは、貸借対照表上の資産と負債を時価で再評価した「時価純資産」に、数年分の営業利益にあたる「営業権(のれん代)」を加算して算出します。一般的に営業権は「修正営業利益の2年〜5年分」とされており、収益性が高く安定している薬局ほど、この年数が長く設定され評価額が高くなります。ただし、これはあくまで簡易的な目安であり、最終的には買い手との交渉によって価格が決定します。

処方箋応需枚数や技術料単価から見る「高く売れる薬局」の特徴

買い手企業が高く評価する薬局には、明確な共通点があります。まず、特定の医療機関に依存しすぎず、複数の医療機関から処方箋を応需している面対応薬局や、地域支援体制加算などの施設基準を取得しており技術料単価が高い薬局は人気があります。また、在宅医療の実績が豊富であることも、今後の報酬改定を見据えた上で大きな加点要素となります。逆に、処方箋枚数が多くても技術料が低い場合や、集中率が高すぎる場合は、将来的な減算リスクが懸念され、評価が伸び悩む傾向にあります。

赤字や債務超過でも売却可能?薬局の企業価値評価のポイント

直近の決算が赤字であったり、債務超過の状態にあったりしても、必ずしも売却が不可能というわけではありません。買い手企業は、現在の財務状況だけでなく、買収後のシナジー効果や改善余地を重視するからです。例えば、立地が非常に良い場合や、赤字の原因が役員報酬や一時的な経費である場合は、経営権が移ることで黒字化が見込めると判断され、譲渡が成立するケースがあります。ただし、簿外債務などのリスクがないかを厳しくチェックされるため、透明性の高い情報開示が求められます。

4. 相談から成約まで!薬局M&Aの具体的な流れと手続き

M&Aは、単に売り手と買い手が合意すれば終わりという単純なものではなく、専門的な知識を要する複雑なプロセスを経て完了します。一般的に、検討を開始してから最終契約を結んで引き渡しが完了するまでには、半年から1年程度の期間を要することが多いです。スムーズかつ安全に手続きを進めるためには、全体のフローを把握し、各ステップで何をすべきかを理解しておくことが大切です。ここでは、仲介会社への相談からクロージング、そして統合プロセスに至るまでの標準的な流れを4つのステップに分けて解説します。

ステップ1:M&A仲介会社への相談と秘密保持契約の締結

最初のステップは、信頼できるM&A仲介会社に相談することから始まります。自社の状況や希望条件を伝え、簡易的な企業価値評価を行ってもらいます。この際、最も重要なのが情報の漏洩を防ぐことです。M&Aを検討している事実が従業員や取引先に知られると、動揺や信用不安を招く恐れがあるため、仲介会社とは必ず「秘密保持契約(NDA)」を締結します。その上で、詳細な財務資料や店舗データを提出し、買い手企業に提示するための「ノンネームシート(匿名概要書)」や「企業概要書」を作成してもらいます。

ステップ2:マッチング・トップ面談・基本合意書の締結

仲介会社を通じて買い手候補となる企業を探し(マッチング)、興味を示した企業と秘密保持契約を結んだ上で詳細情報を開示します。その後、売り手と買い手の経営者同士が直接会って話をする「トップ面談」を実施します。ここでは条件交渉よりも、経営理念や将来のビジョン、お互いの人間性を確認することが主な目的となります。双方が前向きに検討を進めることで合意すれば、譲渡価格やスキーム、スケジュールなどの大枠を定めた「基本合意書」を締結し、独占交渉権を付与するのが一般的です。

ステップ3:買収監査(デューデリジェンス)と最終譲渡契約

基本合意後は、買い手企業による「買収監査(デューデリジェンス)」が行われます。これは、財務、税務、法務、人事などの各面から、売り手企業のリスクや資産価値を詳細に調査するプロセスです。帳簿の照合や契約書の確認、場合によっては店舗の視察などが行われます。この監査結果に基づき、最終的な譲渡価格や条件の調整が行われます。双方がすべての条件に合意した段階で「最終譲渡契約書」を締結し、法的な拘束力を持つ売買契約が成立することになります。

ステップ4:クロージング(決済・引き渡し)とPMI(統合プロセス)

最終契約締結後、株式や事業の譲渡対価の決済と、経営権の移転手続きを行う「クロージング」を実施します。しかし、M&Aはここで終わりではありません。成約後には、異なる組織文化やシステムを融合させる「PMI(Post Merger Integration)」という統合プロセスが待っています。従業員への説明会の実施、給与規定や業務ルールの統一、ITシステムの統合などを計画的に進めることで、早期にシナジー効果を発揮させ、スムーズな新体制への移行を実現することがM&A成功の鍵となります。

5. 失敗しないためのM&A仲介会社の選び方と手数料相場

薬局M&Aを成功させるためには、パートナーとなる仲介会社の選定が極めて重要です。M&A仲介会社にはそれぞれ得意分野があり、担当者の知識量や提案力によって、成約価格や条件、そしてスピード感に大きな差が生まれます。また、仲介手数料は高額になることが多いため、報酬体系を事前によく理解しておく必要があります。不適切な業者を選んでしまうと、情報漏洩や不当な安値売却などのトラブルに巻き込まれるリスクもあるため、慎重な比較検討が必要です。ここでは、仲介会社選びのポイントと費用の相場について解説します。

薬局・医療業界に特化した専門知識と実績を持つ仲介会社を選ぶ

仲介会社を選ぶ際の最大のポイントは、薬局や医療業界に特化した専門チームを持っているかどうかです。調剤報酬制度や薬機法、薬剤師の採用事情など、業界特有の専門知識がないと、適正な企業価値評価ができず、買い手企業へのアピールも弱くなってしまいます。ホームページなどで過去の成約実績や事例を確認し、薬局M&Aの経験が豊富な会社を選ぶようにしましょう。また、担当者が親身になって相談に乗ってくれるか、リスクについても隠さずに説明してくれるかといった相性も重要な判断基準です。

「レーマン方式」とは?M&A仲介手数料・報酬体系を確認する

M&A仲介会社に支払う手数料は、一般的に「レーマン方式」という計算式で算出されます。これは、取引金額に応じて料率が変動する仕組みで、例えば取引金額が5億円以下の部分は5%、5億円超〜10億円以下の部分は4%といったように設定されています。注意すべき点は、この料率を掛ける基準が「移動総資産」なのか「株式譲渡価格」なのかによって金額が大きく変わる点です。また、成功報酬以外に「着手金」や「中間金」が必要な会社と、完全成功報酬制の会社があるため、契約前にトータルの費用負担を必ずシミュレーションしましょう。

大手仲介会社と地域密着型・特化型ブティックの違い

仲介会社には、全業種を扱う上場企業のような「大手総合型」と、特定の業界や地域に強い「特化型ブティック」があります。大手は圧倒的なネットワークと買い手企業のデータベースを持っており、マッチングの選択肢が広いのがメリットです。一方、特化型ブティックは業界の深い知識を持ち、きめ細やかなサポートや柔軟な対応が期待できる点が強みです。自社の規模が大きく広域でのマッチングを望むなら大手、地域密着の小規模薬局で丁寧なフォローを望むなら特化型など、自社のニーズに合わせて使い分けることが大切です。

6. 薬局M&Aのトラブル・失敗事例と対策

M&Aは経営戦略として非常に有効ですが、すべての案件が成功するわけではありません。準備不足や認識のズレが原因で交渉が破談になったり、成約後に予期せぬトラブルが発生して後悔したりするケースも存在します。特に、売り手側の情報開示に不備があったり、従業員への配慮が欠けていたりすると、深刻な問題に発展しがちです。失敗事例から学ぶことは、自社のM&Aを成功に導くための最良の教材となります。ここでは、よくある失敗パターンとその対策について、具体的な事例を交えて解説します。

売却タイミングの遅れによる「売れ残り」や減額事例

最も多い失敗事例の一つが、売却の決断を先送りにした結果、業績が悪化して希望価格で売れなくなってしまうケースです。「あと少し頑張れば業績が回復するかもしれない」と考えているうちに、近隣に競合店ができたり、薬剤師が退職したりして企業価値が下がることがよくあります。また、市場環境の変化により買い手の意欲が減退し、以前なら高値がついた条件でも買い手がつかなくなる「売れ残り」の状態に陥ることもあります。市場が動いているうちに、余裕を持って早期に検討を始めることが最大の対策です。

簿外債務や未払い残業代の発覚によるM&A破談ケース

交渉が順調に進んでいたにもかかわらず、最終段階の買収監査(デューデリジェンス)で問題が発覚し、破談になるケースがあります。代表的なのが、決算書に載っていない「簿外債務」や、従業員への「未払い残業代」の存在です。これらが発覚すると、買い手企業は将来的な訴訟リスクや追加コストを懸念し、買収を撤回するか、大幅な価格減額を要求してきます。こうした事態を防ぐためには、事前に自社の労務環境や財務状況を洗い出し、問題があれば正直に仲介会社に相談して、整理してから交渉に臨む誠実さが求められます。

M&A後の従業員大量離職を防ぐためのPMI(統合)対策

M&Aが成立しても、その後に従業員が大量に離職してしまっては、買収の目的である事業の継続性が失われてしまいます。これは、新しい経営方針への反発や、待遇への不安が原因で起こります。特に、長年勤めてきたベテラン薬剤師や管理薬剤師が辞めてしまうと、患者様が離れる原因にもなります。対策としては、クロージングの直後に丁寧な説明会を開き、雇用の継続や処遇が変わらないことを明確に伝えることが重要です。また、買い手企業と協力して、従業員のモチベーションを維持するためのキャリアプランを提示するなどの配慮も必要です。

7. まとめ

2026年、調剤薬局業界は大きな変革の中にあり、M&Aは単なる「事業の売却」ではなく、地域医療を守り、経営者と従業員の未来を拓くための戦略的な選択肢となっています。市場は「売り手市場」から「選別」の時代へと移行しており、早期の決断と準備が成功の鍵を握ります。また、適正な相場で売却し、トラブルなく手続きを進めるためには、業界の動向を熟知した信頼できる専門家のサポートが不可欠です。まずは自社の価値を客観的に把握するために、M&A仲介会社の無料相談などを活用し、最初の一歩を踏み出してみてはいかがでしょうか。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

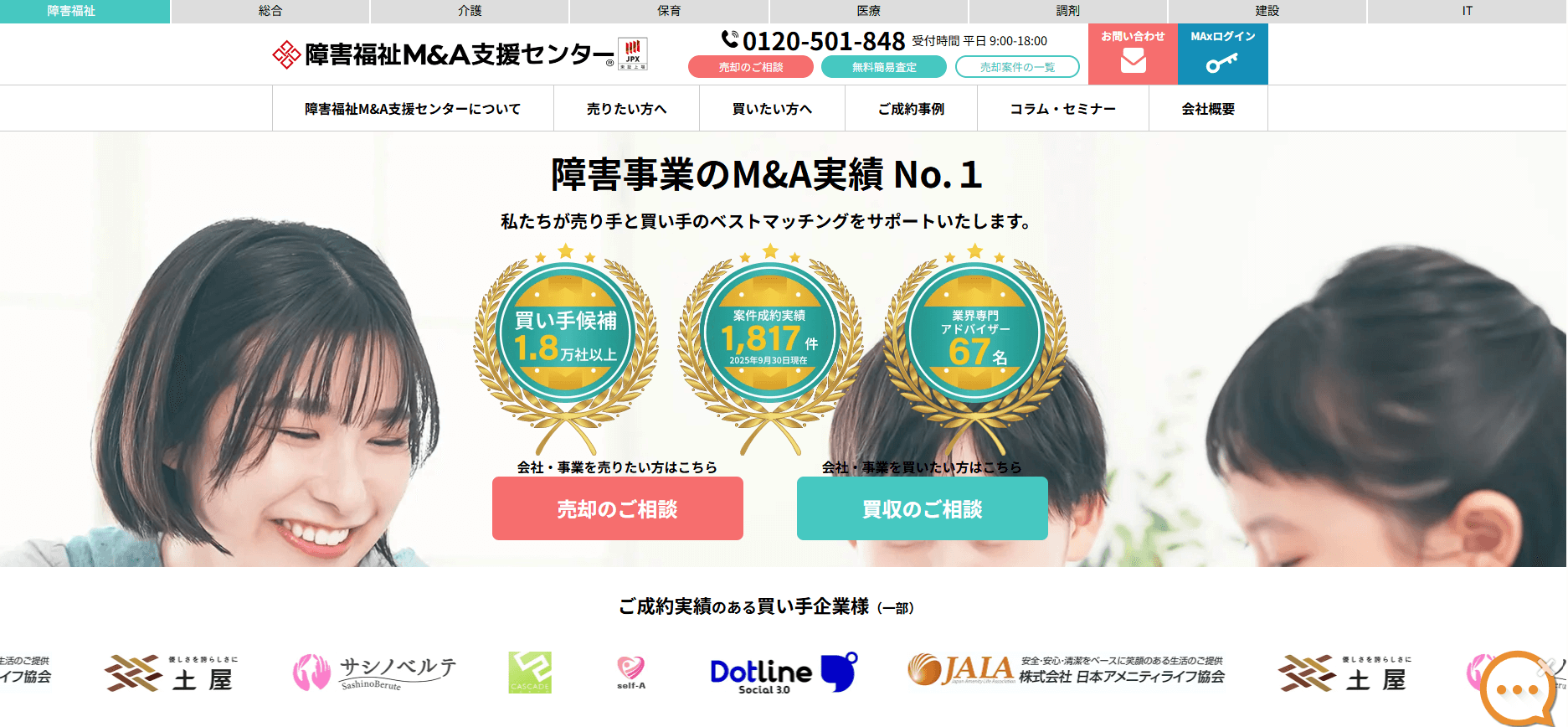

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |