倉庫業界のM&Aの2026年最新動向!相場や売却のメリット、手続きの流れについて解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

物流の「2024年問題」や深刻な人手不足、後継者不在といった課題に直面し、2026年の現在、倉庫業界のM&Aはかつてない転換期を迎えています。経営の先行きに不安を感じ、「自社の倉庫はいくらで売れるのか」「従業員の雇用はどうなるのか」と悩む経営者の方も多いのではないでしょうか。本記事では、倉庫業界におけるM&Aの最新動向から、売却相場の算出方法、メリット・デメリット、そして具体的な手続きの流れまでを網羅的に解説します。激動の時代を乗り越え、会社を次世代へ繋ぐための選択肢として、M&Aの活用を共に考えていきましょう。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

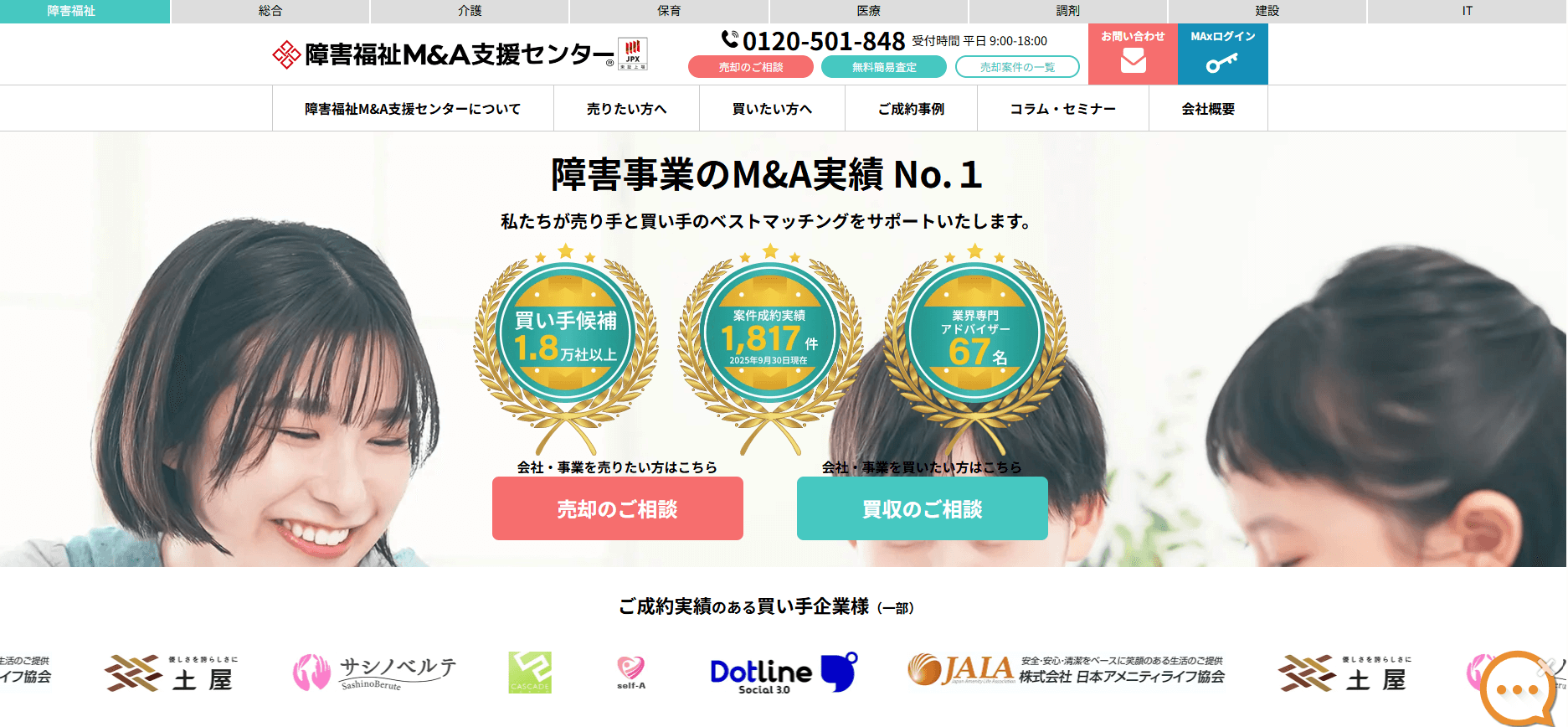

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

2026年における倉庫業界のM&A最新動向と活発化の背景

2026年を迎え、倉庫業界におけるM&Aは過去最高レベルの活況を呈しています。その背景には、長年の構造的な課題であった経営者の高齢化と後継者不足に加え、物流業界特有の規制強化やコスト増が複合的に絡み合っている現状があります。特に中小規模の倉庫会社においては、単独での存続よりも、資金力のある大手企業のグループ傘下に入ることで経営基盤の安定を目指す動きが顕著です。また、買い手側も物流ネットワークの拡充を急いでおり、需給のバランスがM&Aを加速させています。ここでは、業界再編を促している主要な要因について詳しく解説します。

「2024年問題」と人手不足が加速させる倉庫業界のM&A

物流業界全体を揺るがしている「2024年問題」は、倉庫経営にも多大な影響を及ぼし続けています。トラックドライバーの時間外労働規制により輸送能力が逼迫する中、倉庫側にも荷待ち時間の短縮や、より効率的な入出荷作業の徹底が強く求められるようになりました。これらに対応するには現場の人員増強や業務フローの改善が不可欠ですが、深刻な人手不足により人材確保は困難を極めています。その結果、大手資本の傘下に入ることで人材採用力の強化やコンプライアンス遵守を図ろうとする戦略的なM&Aが急増しており、これが業界再編の大きな引き金となっているのです。

建築費高騰・DX投資負担増による「規模の経済」への希求

近年の建築資材価格の高騰や人件費の上昇により、新規で倉庫を建設するには莫大な資金が必要となっています。加えて、在庫管理システム(WMS)の導入やマテハン機器の自動化といったDX(デジタルトランスフォーメーション)への投資も、競争力を維持するためには避けて通れません。しかし、中小規模の倉庫会社にとってこれらの設備投資は財務上の大きな負担となります。そこで、M&Aを通じて大手グループの一員となり、共同購買によるコスト削減やシステムの共有といった「規模の経済」を享受することで、生き残りを図ろうとする経営判断が増加しています。

後継者不在の倉庫会社における事業承継型M&Aの増加

倉庫業界では経営者の高齢化が進行しており、帝国データバンクなどの調査でも多くの企業で後継者が不在であるというデータが示されています。親族内や社内に適任者がいない場合、黒字経営であっても廃業を余儀なくされるリスクがあります。こうした事態を避けるため、第三者の企業に株式を譲渡する事業承継型M&Aを選択するケースが急増しています。M&Aであれば、長年培ってきたのれんや従業員の雇用を守りつつ、経営者自身も創業者利益を得て引退することが可能です。事業承継の有効な解決策として、M&Aは倉庫業界で広く認知され始めています。

倉庫業界のM&Aにおける売却相場と企業価値評価

倉庫会社を売却する際、最も関心が高いのが「自社がいくらで売れるのか」という売却相場ではないでしょうか。M&Aにおける企業価値評価(バリュエーション)は、単なる利益の倍率だけでなく、保有している不動産の価値や借入金の状況などによって大きく変動します。特に倉庫業は広大な土地や建物を資産として保有しているケースが多く、一般的なサービス業とは異なる評価視点が必要です。ここでは、倉庫業界のM&Aで一般的に用いられる相場の算出方法や、評価額を左右する重要な要素について、具体的な指標を交えながら解説していきます。

倉庫会社の売却相場算出に使われる「時価純資産法」と「EBITDA倍率」

中小規模の倉庫会社のM&Aでは、企業価値を算出する際に「時価純資産法」に「営業権(のれん代)」を加算する方法がよく用いられます。時価純資産法とは、会社が保有する資産の時価総額から負債を差し引いた金額を企業価値とする手法です。ここに、本業の収益力を加味するために、EBITDA(営業利益+減価償却費)の3年から5年分をのれん代として上乗せして譲渡価格の目安とします。このEBITDA倍率は、企業の成長性や独自の強みによって変動しますが、一般的には3倍から5倍程度が相場とされており、買い手との交渉における重要な基準となります。

土地・建物(保有資産)の含み益がM&A価格に与える影響

装置産業である倉庫業の最大の特徴は、事業の基盤となる土地や建物を自社で保有している企業が多い点です。長年経営を続けている会社の場合、取得時よりも土地の価格が上昇しており、多額の「含み益」が発生しているケースが少なくありません。M&Aの企業価値評価においては、帳簿上の価格(簿価)ではなく、現在の市場価格(時価)で資産を再評価します。そのため、決算書上の純資産が少ない場合であっても、立地条件の良い不動産を保有していれば、その含み益が評価額に大きくプラスされ、予想以上の高値で売却できる可能性が十分にあります。

赤字や債務超過の倉庫会社でもM&Aによる売却は可能か

「赤字経営や債務超過では会社は売れない」と考える経営者は多いですが、倉庫業界のM&Aにおいては必ずしもそうとは限りません。買い手企業は、現在の損益だけでなく、その会社が持つ「機能」や「資産」に価値を見出すからです。例えば、物流の要衝となる好立地に倉庫を構えている場合や、特定の荷主と長年の強固な取引関係がある場合、あるいは優秀なトラックドライバーや倉庫作業員が在籍している場合は高く評価されます。買い手のノウハウや資金力を投入することで黒字化が見込めるならば、現状が赤字であってもM&Aが成立する事例は数多く存在します。

M&A市場で評価が高い(買い手がつく)倉庫の特徴

倉庫と一口に言っても、取り扱う品目や温度帯によってその種類は様々であり、M&A市場における人気度も異なります。2026年の現在、Eコマースの拡大や食品流通の変化に伴い、特定の機能を持った倉庫への需要が急激に高まっています。買い手企業は、自社でゼロから建設する時間とコストを削減するために、特徴ある倉庫を持つ企業を積極的に探しています。ここでは、現在M&A市場において特に高い評価を受けやすく、多くの買い手が獲得を熱望している倉庫の具体的な特徴や種類について紹介します。

需要が急増している「冷凍・冷蔵倉庫(コールドチェーン)」

食品のEC化や中食市場の拡大に伴い、低温管理が可能な「冷凍・冷蔵倉庫」へのニーズは爆発的に増加しています。しかし、冷凍冷蔵設備は建設コストが高額であり、維持管理にも高度な専門知識が必要となるため、新規参入が容易ではありません。そのため、すでに稼働している冷凍・冷蔵倉庫を保有する企業は、コールドチェーン網を構築したい大手物流会社や食品メーカーからの引き合いが非常に強くなっています。既存の設備とノウハウをそのまま引き継げる点は買い手にとって大きな魅力であり、一般的なドライ倉庫と比較しても、より高い評価額での売却が期待できる分野です。

参入障壁が高い「危険物倉庫」や「医薬品倉庫」

化学品やリチウムイオン電池などを保管する「危険物倉庫」や、厳格な温度・品質管理が求められる「医薬品倉庫」も、M&A市場で極めて人気の高い案件です。これらの倉庫は、消防法や薬機法などの厳しい法的規制をクリアしなければならず、許認可の取得から建設完了までに長い期間と複雑な手続きを要します。参入障壁が非常に高いため、すでに許認可を取得し運営実績があるということ自体が強力な資産となります。希少性が高いため競合他社との差別化が明確であり、M&Aにおいては高値での取引が成立しやすい傾向にあります。

立地条件と荷主の質(安定契約)がM&A評価を左右する

倉庫の「立地」はM&Aの成否を分ける決定的な要素です。特に、高速道路のインターチェンジに近い物流適地や、消費地に近いラストワンマイルの拠点となる倉庫は、配送効率を重視する買い手から高く評価されます。また、ハード面だけでなくソフト面である「荷主の質」も重要視されます。大手メーカーや安定した優良企業との直接契約を持っているか、季節変動が少なく稼働率が安定しているかといった点は、買収後の収益安定性を判断する指標となります。好立地かつ優良な荷主基盤を持つ倉庫会社は、買い手同士の争奪戦になることも珍しくありません。

倉庫会社をM&Aで売却・譲渡するメリットとデメリット

M&Aは経営者にとって人生を左右する大きな決断であり、メリットだけでなくデメリットについても正しく理解しておく必要があります。売り手にとっては事業承継問題の解決や経済的なリターンが得られる一方で、心理的な喪失感や統合後の変化に対する懸念も存在します。また、買い手にとっても成長戦略上の大きな武器となりますが、リスクがないわけではありません。ここでは、倉庫業界におけるM&Aにおいて、売り手(譲渡側)と買い手(譲受側)の双方の視点から、具体的にどのようなメリットとデメリットがあるのかを整理して解説します。

【売り手】創業者利益の確保と個人保証(連帯保証)の解除

売り手経営者にとって最大のメリットの一つは、多額の創業者利益(キャッシュ)を手元に残せることです。株式譲渡によって得た資金は、リタイア後のゆとりある生活資金や、新たな事業への挑戦資金として活用できます。また、多くの中小企業経営者を悩ませている「個人保証(経営者保証)」の問題も解決できます。会社を売却することで、金融機関からの借入金に対する連帯保証を解除し、個人資産を保全することが可能になります。事業の将来に対する不安と、借金を背負い続ける精神的なプレッシャーから解放されることは、経営者にとって計り知れないメリットと言えるでしょう。

【売り手】大手グループ入りによる従業員の雇用安定と採用力強化

「会社を売ったら従業員が解雇されるのではないか」と心配する経営者は多いですが、実際にはM&Aによって雇用が守られるケースがほとんどです。特に人手不足が深刻な倉庫業界では、従業員は貴重な財産であり、買い手も現有人員の継続雇用を前提とするのが一般的です。むしろ、大手企業のグループ入りを果たすことで、福利厚生の充実や賃金水準の向上が期待できる場合もあります。さらに、大手のブランド力を背景に採用活動を行えるようになるため、優秀な人材が集まりやすくなり、組織としての持続可能性が大きく高まる点も、従業員にとってのメリットとなります。

【買い手】物流拠点(倉庫)とドライバー・作業員の即時確保

買い手企業にとっての最大のメリットは、「時間を買う」ことができる点にあります。自社で新たに倉庫用地を探し、建設し、許認可を得て、スタッフを採用・教育するには、数年単位の時間と多大な労力が必要です。しかしM&Aであれば、すでに稼働している物流拠点と、実務経験豊富なドライバーや倉庫作業員、運行管理者といった即戦力人材を一挙に確保できます。これにより、急速な物流需要の拡大に即応したり、未進出のエリアへスピーディーに展開したりすることが可能となり、事業成長のスピードを劇的に加速させることができるのです。

倉庫業界における主要なM&A・業務提携の成功事例

倉庫業界では、大手企業から地域密着型の中小企業まで、様々な規模でM&Aが活発に行われています。実際の成功事例を知ることは、自社のM&A戦略をイメージする上で非常に役立ちます。大手同士のダイナミックな再編劇から、地域物流の維持を目的とした事業承継まで、その目的や形態は多岐にわたります。ここでは、近年の倉庫業界で見られた象徴的なM&A事例や、どのようなシナジー効果(相乗効果)が生まれたのかについて、具体的な企業名を挙げながら、それぞれの特徴や成功のポイントを紐解いていきます。

大手物流企業(センコー、安田倉庫など)によるM&A再編事例

業界大手のセンコーグループホールディングスや安田倉庫などは、M&Aを成長戦略の柱として積極的に展開しています。例えばセンコーは、地域ごとの有力な運送・倉庫会社を次々とグループ化し、全国的な物流ネットワークをより強固なものにしています。また、安田倉庫も、医療機器物流に強みを持つ企業などを買収することで、得意分野の強化と事業領域の拡大を進めています。これらの事例に共通するのは、単なる規模の拡大だけでなく、特定のエリアや取扱品目に強みを持つ企業を取り込むことで、グループ全体の専門性と付加価値を高めようとする明確な戦略がある点です。

中小規模の倉庫会社によるエリア補完・事業承継M&A事例

M&Aは決して大手企業だけのものではありません。地方の中小規模の倉庫会社同士が手を組む事例も増えています。例えば、隣接する県の同業他社とM&Aを行うことで、配送エリアを相互に補完し合い、実車率の向上や帰り荷の確保を実現したケースがあります。また、後継者がいない地方の倉庫会社が、近隣の成長意欲のある中堅物流会社に事業譲渡を行うことで、地域物流のインフラを維持しつつ、従業員の雇用を守った事例も数多くあります。これらは「友好的な提携」としての側面が強く、地域社会にとってもプラスの影響を与えるM&Aの成功モデルと言えます。

倉庫業界のM&A手続きの流れと仲介会社の選び方

M&Aを成功させるためには、正しい手順と専門的なサポートが不可欠です。思いつきで進めてしまうと、情報漏洩による風評被害や、契約後のトラブルといった深刻な事態を招きかねません。一般的なM&Aのプロセスに加え、倉庫業界特有の許認可確認や設備の調査など、注意すべきポイントがいくつか存在します。ここでは、検討段階から最終契約に至るまでの標準的な手続きのフローと、複雑な交渉をスムーズに進めるために欠かせない、信頼できるM&A仲介会社の選び方について詳しく解説します。

検討・準備から最終契約(クロージング)までの標準的なフロー

M&Aは通常、半年から1年程度の期間を要します。まずは自社の財務状況や資産を整理する「事前準備」から始まり、仲介会社と契約を結びます。その後、ノンネームシート(匿名情報)を用いて買い手候補を探し、関心を持った相手と秘密保持契約を締結して詳細情報を開示します。トップ面談を経て条件が大筋で合意に至れば「基本合意契約」を締結し、独占交渉権を付与します。その後、買い手による詳細な調査(デューデリジェンス)が行われ、最終的な買収価格や条件が確定した後、「最終譲渡契約」を締結し、決済と引渡し(クロージング)を行って完了となります。

デューデリジェンス(買収監査)でチェックされる倉庫特有のポイント

基本合意後に行われるデューデリジェンス(DD)では、買い手側の専門家が売り手企業のリスクを徹底的に洗い出します。倉庫業界のM&Aにおいて特に重点的にチェックされるのは、未払い残業代の有無や社会保険の加入状況といった労務コンプライアンスです。また、保有する倉庫建物が建築基準法や消防法に適合しているか、アスベストの使用や土壌汚染の可能性はないかといった不動産・環境リスクも厳しく調査されます。これらの項目で重大な問題が発覚すると、買収価格の減額や、最悪の場合は破談となる可能性があるため、事前の自主的な点検と対策が重要です。

倉庫・物流業界に精通したM&A仲介会社を選ぶ重要性

M&A仲介会社ならどこでも良いわけではありません。倉庫業界は、倉庫業法などの専門的な法規制や、3PL、荷役料、保管料といった特有の商慣習が存在するため、これらを熟知している専門家のアドバイスが必須です。業界知識が乏しい仲介会社に依頼してしまうと、倉庫の適正な価値を見落として安く評価されたり、マッチングの精度が低く交渉が難航したりするリスクがあります。仲介会社を選ぶ際は、倉庫・物流業界での成約実績が豊富にあるか、業界特有の事情に詳しいコンサルタントが在籍しているかを確認することが、納得のいくM&Aを実現するための近道です。

まとめ:倉庫業界のM&Aはタイミングと事前準備が成功の鍵

2026年、倉庫業界は変革の時を迎えています。M&Aは単なる「身売り」ではなく、後継者問題の解決や従業員の雇用維持、そして事業のさらなる発展を実現するための前向きな戦略です。成功の鍵は、市場動向を見極めるタイミングと、自社の価値を正しく伝えるための周到な事前準備にあります。まずは自社の資産や課題を客観的に把握し、業界に精通した専門家に相談することから始めましょう。早めの行動が、経営者ご自身と会社の明るい未来を切り拓く第一歩となります。今こそ、M&Aという選択肢を真剣に検討してみてはいかがでしょうか。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

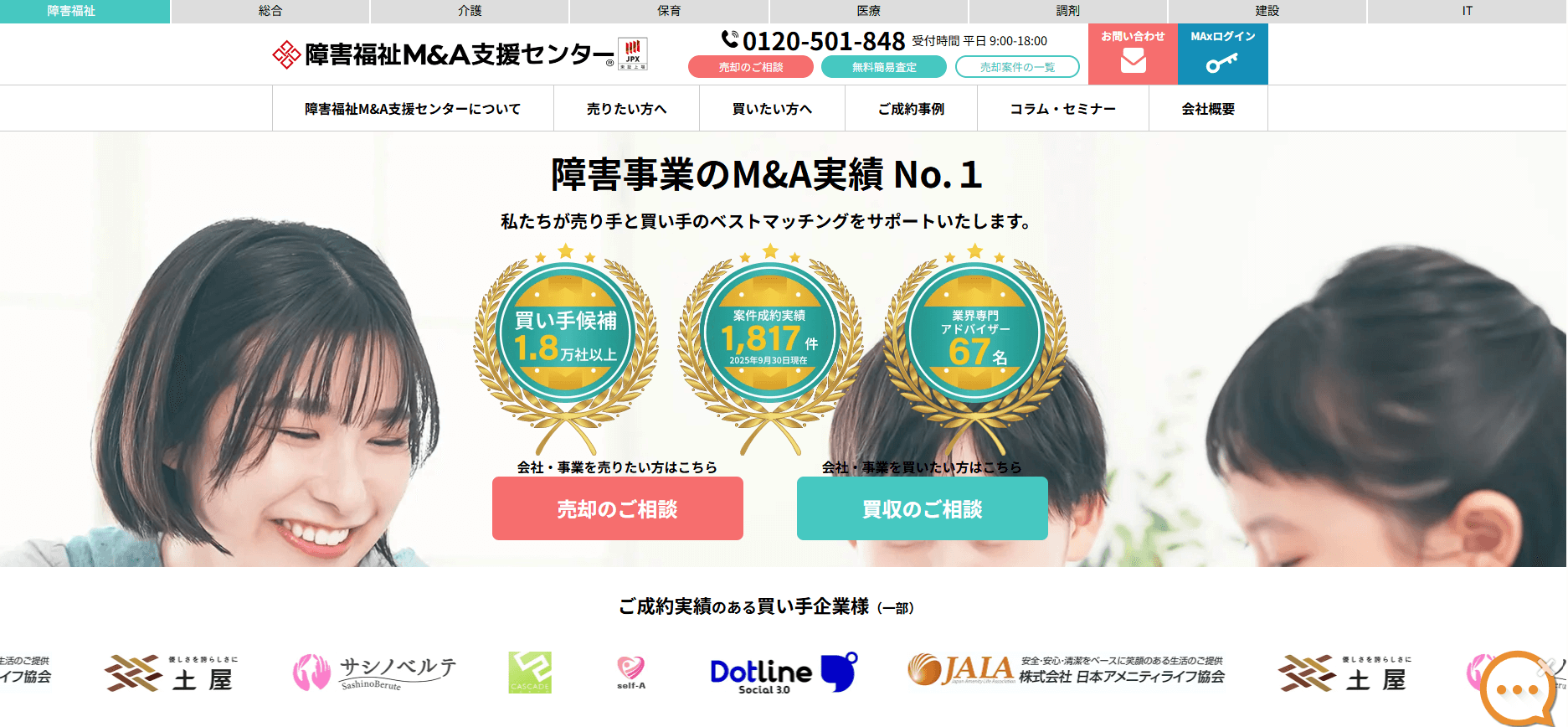

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |