更新日:2025/09/19

【執行役員に聞いた】掛け払い・請求代行サービス「Paid(ペイド)」って実際どう? 公式サイトでは分からない魅力に迫る【完全独占記事】

【監修】株式会社ジオコード クラウド事業 責任者

庭田 友裕

この記事のポイント

- 請求業務をまるっとお任せできるPaidの中身を徹底解説!

- Paidはなぜ企業間決済サービス導入企業数No.1(※)を誇るのか? 4つの強みを執行役員に直接教えてもらいました!

- 業務の省力化だけにとどまらない! キャッシュフローの安定化も実現できるPaidのオプション・早期払いとは?

※日本マーケティングリサーチ機構2021年9月期調べ

一口に請求業務といっても、月末月初の請求書対応や未入金先への督促連絡、未回収リスクへの対応など、その範囲は多岐にわたります。こうした業務は時間も労力もかかるため、人手不足の要因になったり属人化によってミスが発生するリスクが高まったりします。

こうした悩みの解決策として注目されているのが、掛け払い・請求代行サービスです。しかし世の中にはさまざまなサービスがあり、どれを選べばよいのか分からない担当者の方も多いのではないでしょうか。

そこで本記事では、掛け払い・請求代行サービス「Paid(ペイド)」の開発・提供元である株式会社ラクーンフィナンシャルのオフィスにお邪魔し、執行役員・Paid推進部長の大橋さんにインタビューを実施!

公式サイトでは分からないPaidの強みからCS体制、料金まで詳しくお話を伺いました。掛け払い・請求代行サービスの導入を検討している方は、ぜひ参考にしてみてください。

<今回お話をお伺いした方>

-

株式会社ラクーンフィナンシャル

執行役員 Paid推進部長 大橋 正人さん - 2006年に株式会社ラクーン(現:ラクーンホールディングス)に入社。経営企画室にて卸サイト「スーパーデリバリー」のマーケティング担当として従事。2009年より小売店の審査部門の責任者を経て、2010年「決済サービスPaid(ペイド)」の立ち上げに参画。2019年からラクーンフィナンシャルが提供する「Paid」と「URIHO」の2つのサービスをマーケティング面から統括。2024年からはPaidの事業責任者として企業の請求業務・決済まわりの課題解決に向けて活動している。

※本記事の内容は2025年8月時点の情報です

この記事の目次はこちら

Paid(ペイド)とは?

企業間決済における請求業務には、煩雑さや未回収リスクが常につきまといます。こうした課題を解消するために誕生したのが、株式会社ラクーンフィナンシャルが開発・提供する「Paid(ペイド)」です。

Paidは与信審査から請求書の発行、代金の回収、未回収リスクの保証までを一気通貫で代行するサービスです。取引先への請求情報を登録するだけで企業間決済を丸ごと任せることができ、請求業務の省力化・負担軽減や未回収リスクの回避を同時に実現できます。

サービスの原点は、ラクーンホールディングスが展開しているBtoBマーケットプレイス「スーパーデリバリー」にあります。3,000社超のメーカーと全国の小売店を結ぶ取引の中で、2005年に営業活動の効率化を目的として掛け売り機能を実装しました。すると、スーパーデリバリーの利用客から「この仕組みを他の取引にも使いたい」という要望が寄せられるようになりました。この独自の決済スキームがPaidの前身です。

さらに2008年のリーマン・ショックを契機に、市場全体で未回収リスクへの不安が高まったことで要望がより増加し、請求業務と売掛金保証の機能を備えた「Paid」を本格的にリリースしました。

「売り手が未回収リスクを避けるために、手数料を上乗せしたり前払いを求めたりするやり取りは、スーパーデリバリーでも多く見てきました。一方にはメリットがある反面もう一方に負担がかかる構造では、健全な継続取引につながりにくいです。だからこそ双方にとって公正で、リスクを適切にコントロールできるサービスを作りたいと考えたのも、Paidを本格的に立ち上げた理由の一つです。」

\無料の資料請求・デモ体験はこちら!/

初回審査のみ・売掛金保証最大5,000万円・最短2営業日の早期払いなど

企業間決済に特化した機能が充実している請求代行サービス

Paid(ペイド)の対応業務範囲とサービス概要

先述した通り、Paid(ペイド)は請求業務をほとんど丸投げできる対応範囲の広さが特長です。ここではPaidが対応している主な業務とサービス内容を一覧でご紹介します。

| 依頼できる業務内容 | ・与信管理、反社チェック ・請求書発行、発送 ・代金の回収 ・請求に関する問い合わせ対応 ・未入金時の督促 ・売掛金保証入金確認、消込作業 ・取引先管理 など |

| オプション | ・早期払い(最短2営業日で支払い) ・定額自動請求 ・インボイス制度対応 |

| 売掛金保証額 | 取引先1社につき、最大5,000万円 |

| 実績 | 導入実績5,500社以上 企業間決済サービス 導入企業数No.1 ※日本マーケティングリサーチ機構2021年9月期調べ |

| 業界・業種 | 多くの業界・業種で導入実績あり ・法人営業 ・サブスクリプション ・Webサービス ・EC ・卸、販売 ・店舗販売(法人) など |

| 費用 | 初期費用:0円 月額費用:0円~ CSサポート費用:0円 保証料率:0.5~3.5% 事務手数料:請求1件につき125円 |

| 支払い条件 | 月末締め翌々月5日払い 月末締め翌月末払い(保証料率+0.2%)※早期払いの場合は、締め日の2営業日後にお支払いとなります |

| 取引先の支払い方法 | ・銀行振り込み ・口座振り替え ・コンビニ払い |

| 無料トライアル | あり(チュートリアル形式のデモ体験) |

特に業務の効率化・省力化を目的にサービスの導入を検討している企業の場合、どこまでの業務範囲を任せられるかは重要なチェックポイントとなります。「請求書の発行はできるが、代金の回収は自社対応」「取引数が多くて消込作業だけで多くの時間を要する」といった課題を抱えている企業は、Paidのように請求業務の入口から出口までを一気通貫で任せられるサービスが適しているでしょう。

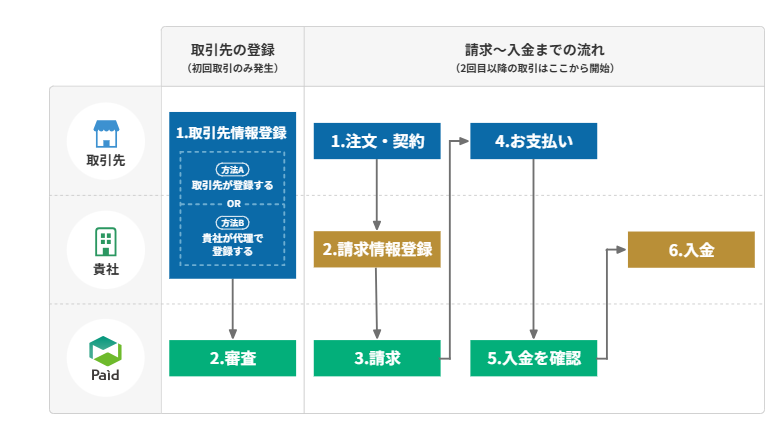

Paidを利用する流れ

ここではPaidを導入した企業を「自社」として、どのような手順で請求業務が進むのかを解説します。毎月の作業イメージを確認しておきましょう。

1.取引先情報をPaidに登録する。取引先の同意を得た上で自社が登録する方法と、取引先に登録ページを案内して登録してもらう方法の2種類がある

2.Paidにて取引先の審査を行う。最短即時で回答が届き、与信限度額を引き上げたいなどの要望がある場合は、3営業日ほどかけて詳細な審査を実施する

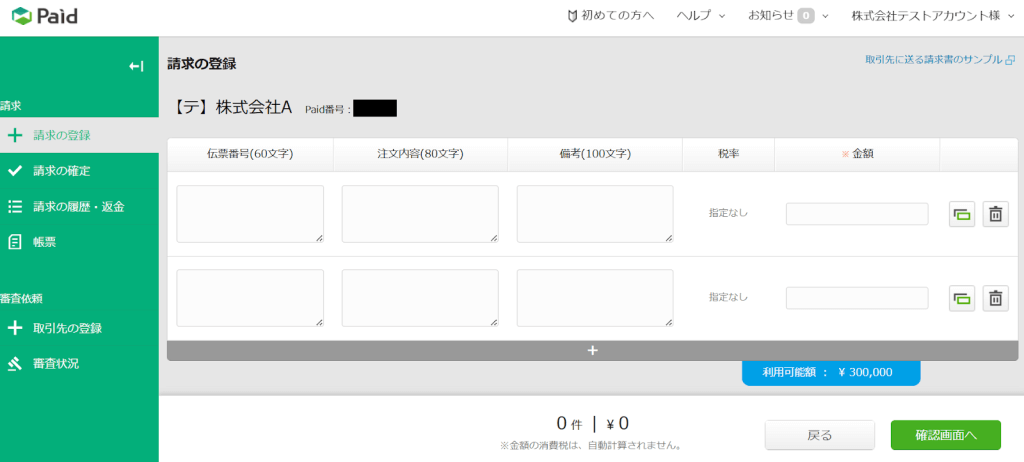

3.取引先が注文を行う

4.自社が請求情報を登録する。必須事項は金額のみで、必要に応じて伝票番号や注文内容、備考の入力も可能

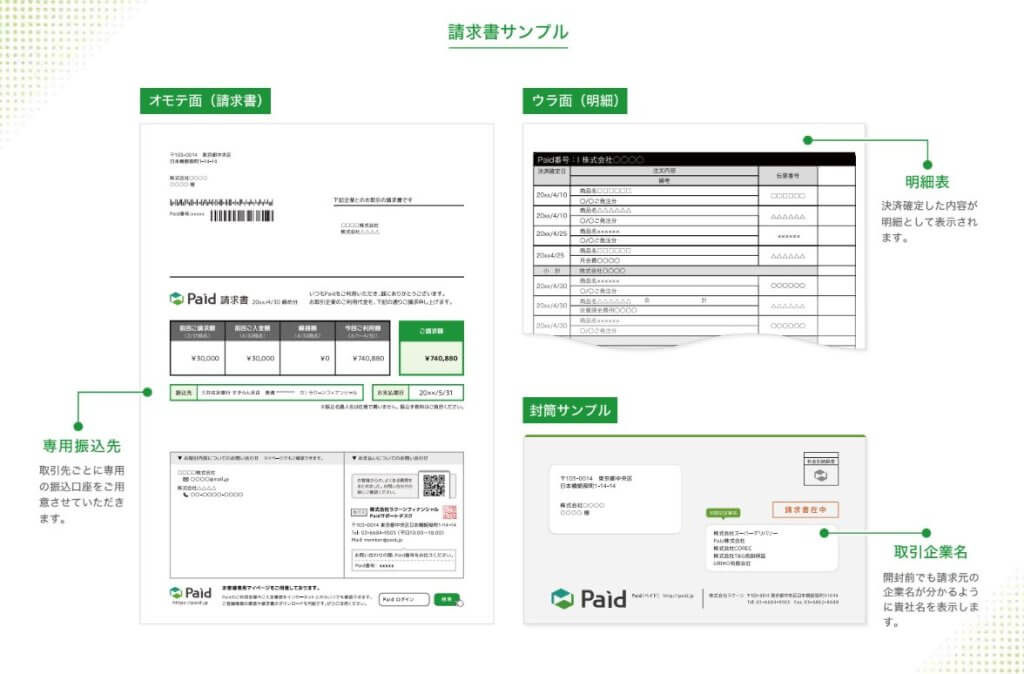

5.請求情報を基に、Paidが請求書を作成・発送する

6.取引企業がPaidへ代金を支払う。入金確認や消込作業、督促などもPaidが全て対応する

7.Paidが自社へ入金する。取引先からの支払いがなくても、最大5,000万円まで保証が適用される

8.支払明細書などの帳票はマイページで確認ができる

このようにPaidは、わずかな入力作業だけで請求業務を完了できる仕組みになっており、担当者の負担を大幅に軽減できます。また業界特有の商慣習や独自の請求ルールに対応する必要もないため、作業の属人化といった課題の解決にもつながるでしょう。

「自社のやり方に合わせられるかという視点でサービスを検討すると、どうしても叶えられないことがあったり自社のフローを変えざるを得なかったりします。Paidの場合は、請求業務そのものをまるっとお任せいただけるので、こうした導入の障壁が少ないのも多くの企業に選んでいただく理由の一つだと思います。」

取引の信頼性を支える、ラクーンフィナンシャルの企業基盤

企業間決済を代行するサービスにおいては「代金を振り込む相手先」がどのような企業なのか、その実態や健全性が重要な判断材料となります。Paidの提供元である株式会社ラクーンフィナンシャルは、東証プライム市場上場の株式会社ラクーンホールディングスのグループ会社であり、IR情報やリサーチ会社の調査レポートなどを自社サイトで開示しています。客観的な企業情報を確認できることから、透明性の高さが伺えます。

また決済サービスという性質上、一定の現預金を確保しリスクに備えた体制を整えている点も特長です。Paidのリスクヘッジに対する考え方も含めて事前に丁寧な説明を受けられるため、納得感を持って導入を検討することができるでしょう。

\無料の資料請求・デモ体験はこちら!/

初回審査のみ・売掛金保証最大5,000万円・最短2営業日の早期払いなど

企業間決済に特化した機能が充実している請求代行サービス

導入実績5,500社超の背景にあるPaid(ペイド)の4つの強み

Paid(ペイド)は、なぜここまで多くの企業に支持されているのでしょうか。ここでは執行役員・大橋さんへのインタビューで分かった4つの強みについて、ご紹介します。

企業間決済のつぼを押さえた設計思想

先述した通り、Paidはマーケットプレイス「スーパーデリバリー」から生まれた仕組みです。そのため株式会社ラクーンフィナンシャルは、与信管理の重要性や請求書払いのニーズ、入金件数の多さといった企業間決済ならではの複雑さや負担感をよく理解しています。

例えば企業間決済では、同じ取引先から月に複数回の注文が発生したり、複数の請求をまとめて入金されたりするなど、消込業務が煩雑になりがちです。また与信管理においては、取引ごとに金額や条件が異なるため、ケースに応じた判断が必要になることも少なくありません。こうした実務に即した課題を熟知しているからこそ、「こんな機能があったら」「こんな手続きが簡略化できたら」といった現場の声をサービスに反映できているのです。

企業間決済における「かゆい所に手が届く設計思想」こそが、Paidの強みといえるでしょう。

蓄積データに基づく与信ノウハウで限度額の設定から債権回収まで代行

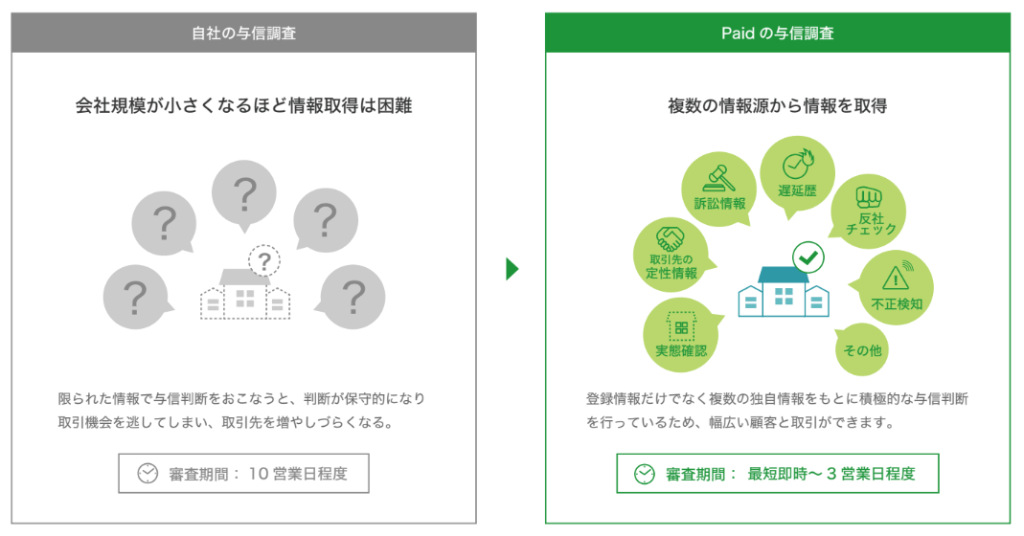

営業資料より。Paidは独自の情報を基にスピーディな与信審査を実現している

Paidの強みの一つが「与信限度額の設定(入口)」から「債権の回収(出口)」までを一貫して支える与信管理体制です。限られた情報から掛け売りの可否を判断するだけではなく、独自の情報やノウハウを基に、信用調査会社が把握していないような中小企業や個人事業主、開業直後の企業に対しても与信審査を行える点が、多くの企業から評価されています。ここでは入口と出口に分けて、Paidの与信管理の特長を詳しく見ていきましょう。

保証会社のノウハウとスーパーデリバリーの実績に基づく与信審査

株式会社ラクーンフィナンシャルは、スーパーデリバリーで売掛保証を依頼していた会社を2010年にM&Aし、グループに迎え入れました。これにより、保証会社の与信ノウハウをPaidのサービスへ生かせるようになり、リスク判断から売掛保証までを内製化できるようになりました。また、スーパーデリバリーの運営を通じて蓄積してきた豊富な掛け売りの取引実績も与信審査に加味することで、Paid独自の与信管理体制を構築しています。

さらにPaidでは、個別の取引ごとに審査を行う「取引与信」ではなく、企業単位で与信枠を設定する「企業与信」を採用しています。サービス登録時に限度額を設定すれば、初回以降の再審査が不要になり、同一企業との継続的な取引をスムーズに行うことが可能です。これにより、取引先から「掛け売りの範囲が明確でスピーディな取引が可能なので、注文をまとめて行いたい」といった声が上がり、結果的に客単価の向上や販売機会の拡大につながった事例もあるそうです。

「情報の少ない中小企業や個人事業主でも与信を付けられる点に驚きました。与信が付かない企業もあるのでしょうか?」

「自社のやり方に合わせられるかという視点でサービスを検討すると、どうしても叶えられないことがあったり自社のフローを変えざるを得なかったりします。Paidの場合は、請求業務そのものをまるっとお任せいただけるので、こうした導入の障壁が少ないのも多くの企業に選んでいただく理由の一つだと思います。」

細やかなコミュニケーションによる債権管理体制

与信管理において重要なのは、限度額の設定だけではなく未入金が発生した場合の「回収対応力」です。Paidでは、入金期日を過ぎた段階で速やかに取引先へ連絡を取り、間隔を空けずに丁寧なフォローを行うことで、支払いの確実性を高めています。「こちらが気にかけていることを小まめに伝える」といった基本的な対応を漏れなく行う方針を徹底し、継続的な取引が続けられるサポートを行っているのです。

こうしたフォローを社内で担う場合、営業担当者が状況確認や督促を行いますが、時間的・心理的な負担が積み重なり離職につながるケースも見受けられます。また新規の問い合わせを優先してしまい、催促が後手に回ってしまうケースもあるでしょう。その点Paidが一連の業務を代行することで、着実な代金回収と担当者の負担軽減を両立できます。

「債権回収を社内で対応しようとすると、営業担当者が直接回収に行ける範囲が商圏になります。ですが、ECやSaaS事業など全国展開を前提としたビジネスでは、そうした制限がネックになりがちです。Paidのようなサービスを活用していただくことで、商圏に縛られずスムーズに取引を広げられるのが大きなメリットです。」

万が一に備える売掛金保証

日本国内の企業のうち、99.7%を占めるのは中小企業です(※)。しかし、これらの企業との取引では、未回収リスクを考慮して「カード決済のみ対応」「前払いでなければ取引できない」といった制限を設けているケースも少なくありません。

Paidでは、こうした不安や一方的な負担がかかる構造を解消するために、取引先1社当たり最大5,000万円までの売掛金保証を提供しています。この制度により、これまで与信審査の観点から利用や発注を断っていた企業とも取引が可能になり、顧客拡大や売り上げ増加が期待できます。また万が一未回収が発生しても保証を適用できるので、経営への影響を抑えながら、積極的な商談を継続することも可能です。

Paidでは月に何万件もの請求を処理しており、1件当たりの売掛金額が比較的少額であることから、リスクを小口分散できるという考え方に基づいて運用しています。また大口の取引に関しては、保証会社と連携したリスクヘッジ体制も整えているため、一定数のリスクを許容できていると判断しているそうです。

※参考:中小企業庁.「中小企業・小規模事業者の数(2021年6月時点)の集計結果を好評します」.https://www.chusho.meti.go.jp/koukai/chousa/chu_kigyocnt/2023/231213chukigyocnt.html ,(参照2025-08-06).

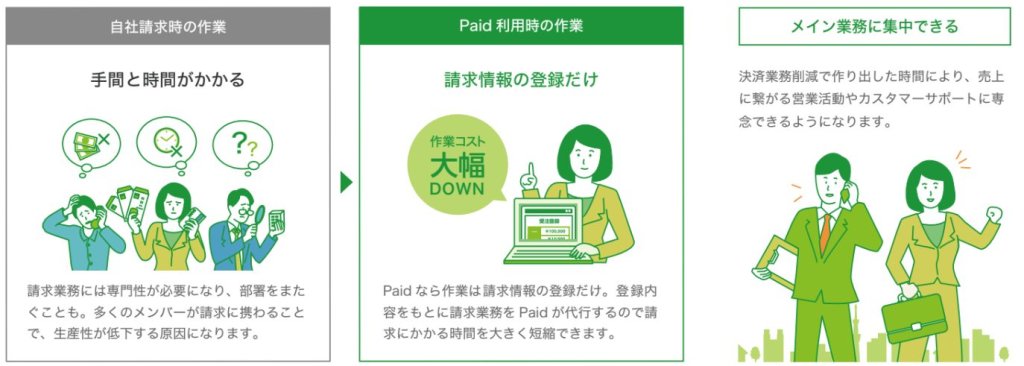

請求業務の省力化を図れる

請求業務は1カ月を通してさまざまな対応が必要になり、特に月末月初は複数の担当者が作業に追われることも少なくありません。売り上げの拡大とともに取引件数が増加すれば、その分だけ請求処理の工数も増え、人員の追加や体制強化が求められるようになります。そのため請求業務の効率化や省力化は、多くの企業にとって避けて通れない経営課題といえるでしょう。

Paidでは請求業務全般を包括的に代行しており、自社で抱える実務の負担を大幅に削減できます。また電子帳簿保存法やインボイス制度などの法改正にも柔軟に対応しているため、制度変更のたびにフォーマットや運用を見直す手間からも解放されます(インボイス制度への対応はオプションです)。

特に、少人数のスタートアップやバックオフィスの人手が限られている中小企業にとっては、取引件数が増えても人員や仕組みを大きく変えずに業務を回せる点が大きなメリットです。Paidは、請求業務の省力化と持続的な企業成長を同時に叶えたい企業にとって、有力な選択肢となるでしょう。

「営業支援システムや顧客管理システムなどの中には、請求書発行の機能が備わっているものもあります。一見すると掛け払い・請求書代行サービスと役割が重なるように思えますが、Paidは請求業務全体をお任せいただけるのが特長です。毎月の請求業務がたった15分にまで短縮できた事例もあり、根本から業務の省力化を図りたい企業にこそおすすめしたいサービスです。」

\無料の資料請求・デモ体験はこちら!/

初回審査のみ・売掛金保証最大5,000万円・最短2営業日の早期払いなど

企業間決済に特化した機能が充実している請求代行サービス

Paid(ペイド)をさらに便利にする2つのオプション機能

ここからは、企業間決済の知見が深いPaid(ペイド)ならではのオプション機能をご紹介します。

キャッシュフローの安定化につながる「早期払い」

企業間決済における「掛け払い」は、取引先のキャッシュフローに柔軟性をもたらす一方で、自社にとっては入金までのタイムラグが悩みの種となりがちです。特にスタートアップや中小企業では「キャッシュフローを安定させたい」「資金調達に時間や手間をかけたくない」といったニーズを抱えるケースが少なくありません。

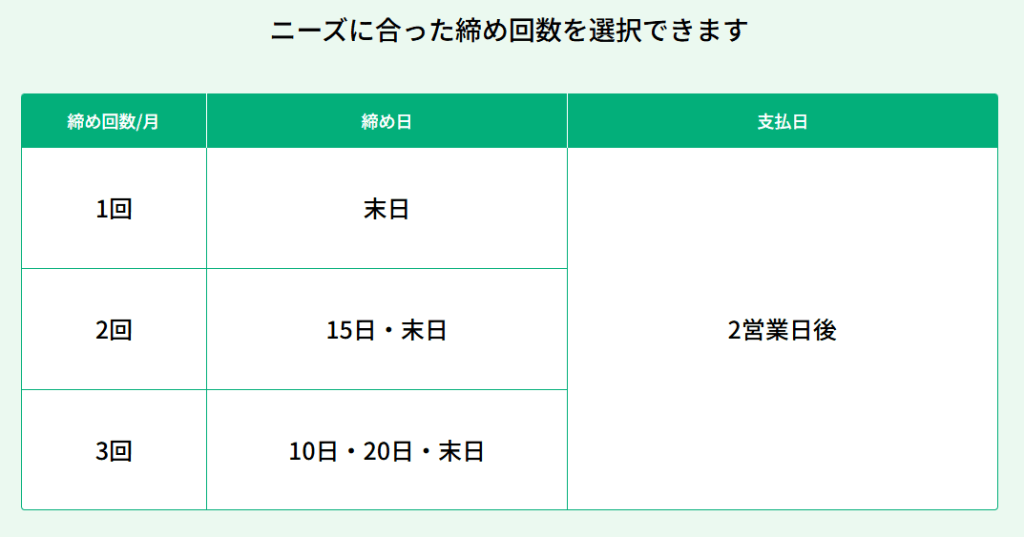

こうした課題に応えるべく、Paidでは「早期払い」オプションを提供しています。早期払いなら締め日の2営業日後にPaidから入金を受けられるため、調達に頼らずに仕入れ資金や運転資金をまかなえる可能性が高まります。企業間決済の知見が豊富で、売掛金を100%保証しているPaidだからこそ提供できる仕組みでしょう。

またあらかじめ資金を手元に確保できる環境が整えば「調達が必要かどうか・どのような調達方法が適しているか」といった検討自体をする必要がなくなるため、今以上に事業へ注力することも可能です。

「早期払いを利用する際はオプション料金が追加でかかりますが、借り入れやファクタリングといった資金調達方法と比較しても低コストでご利用いただけます。業務の省力化を図りながら、資金繰りの負担も軽減できる点は、多くの企業からご好評をいただいております。」

毎月の請求を自動化できる「定額自動請求」

近年、SaaSやサブスクリプション型のビジネスモデルが一般化し、毎月同額の請求が繰り返されるケースが増えています。特に月額利用料を収益の柱とするサービスでは「毎月同じ内容の請求書を大量に発行している」「送付作業や入金確認に手間がかかっている」といった課題を抱える企業も少なくありません。

こうした悩みに応えるため、Paidでは「定額自動請求」オプションを提供しています。この機能なら定額プランを一度登録しておけば、毎月同じ内容の請求書を自動で生成・送付することが可能です。請求情報を毎月入力する必要もなくなるので、Paidの導入によって削減できた業務工数をさらに減らすことができます。

対象となるのは毎月一定額の請求が発生するものなので、SaaSなどの定期課金型ビジネスをはじめ、保守費用・会費・材料の定期購入・プロバイダ通信料なども該当します。こちらもオプション料金が追加でかかるものの、業務のさらなる省力化が図れる点が魅力でしょう。

\無料の資料請求・デモ体験はこちら!/

初回審査のみ・売掛金保証最大5,000万円・最短2営業日の早期払いなど

企業間決済に特化した機能が充実している請求代行サービス

Paid(ペイド)のCS体制

新しいサービスを導入する際や大きく業務フローが変わる場面では、スムーズな定着に向けたCS(カスタマーサクセス)サポートの手厚さが、成功のカギを握ります。特に初めてサービスを導入する企業にとって、CS体制は重要な検討材料の一つとなるでしょう。

Paid(ペイド)では導入前から導入後まで、一貫してCSチームがフォローアップを行っています。これらのサポートは全て無償で提供されており、有人のサポートデスクも完備しています。

導入から運用が軌道に乗るまでのフェーズでは、企業ごとの体制や課題に応じて、以下のような柔軟な支援が可能です。

- 経理部門向けに、操作方法や導入準備に関する説明会を実施(対面・オンライン対応可)

- 営業担当者向けに、取引先への案内の仕方をレクチャーする説明会の実施・資料の共有

さらにPaidはAPI連携にも対応しており、既存の基幹システムや会計ソフトとスムーズに接続することも可能です。情報システム部門を持たない企業に対しても「他社ではこういった形で連携しています」といった事例を共有しながら、無理のない導入方法を提案しています。

企業ごとの運用体制やシステム環境に寄り添った支援を受けられることは、Paidの大きな魅力といえるでしょう。

「導入サポートは企業ごとのご要望に合わせて決めることが多いので、不安や懸念があれば漏れなくお伝えいただきたいです。過去には、全国にある営業所ごとにオンラインで説明会を開催したこともあり、柔軟な支援も可能です。」

Paid(ペイド)の料金体系・費用について

Paid(ペイド)は初期費用がなく、0.5~3.5%の保証料率と請求書1枚当たり125円の事務手数料が発生します。保証料率は取引先の業種・業態・規模、取引ボリューム、全体的なリスクバランスなどを基に個別に決定されます。例えば取引先の規模や件数によってリスク分散が図れると判断できれば、保証料率が下がることもあります。また継続的な利用によって、一定の条件下で保証料率が下がるケースもあるようです。

このように固定的な料金体系ではなく、条件や実態に応じて柔軟な調整が行われる点は、継続取引を重要視するPaidならではの特長でしょう。

執行役員・大橋氏から一言

最後に、掛け払い・請求書代行サービスの導入を検討している方やサービスの選択で迷っている方へ向けて、コメントをいただきました。

「Paidは企業間決済に特化したサービスとして、企業の皆さまの事業成長を支えることを第一に考えています。規模や業種を問わず、成長のステージに応じた柔軟な支援をご提供できるよう努めておりますので、少しでもご興味をお持ちいただけたら、ぜひお気軽にご相談ください。」

\無料の資料請求・デモ体験はこちら!/

初回審査のみ・売掛金保証最大5,000万円・最短2営業日の早期払いなど

企業間決済に特化した機能が充実している請求代行サービス

まとめ

Paid(ペイド)は、企業間決済における請求業務の省力化とリスク管理を両立できるサービスです。継続的な取引を前提に構築された仕組みや柔軟な与信限度額の設定に加え、早期払いや定額自動請求といったオプション機能も備えています。

このサービス設計は、マーケットプレイスの運用で得た知見とM&Aした保証会社のノウハウを生かしたもので、他社にはない大きな魅力といえます。またCSサポートも無料ながら、企業ごとの状況や要望に合わせた柔軟な対応が可能で、導入前後のプロセスをスムーズに進めやすい環境が整っています。初めてサービスを導入する企業でも、必要なサポートを受けながら運用を安定させ、長期的に活用していけるでしょう

大橋さんの言葉通り「企業の成長ステージに応じて柔軟に使えるサービス」として支持されているからこそ、5,500社超の導入企業数を誇るのだと感じました。

「請求業務の負担が限界にきている」「与信や回収にリスクを抱えていて攻めの営業に踏み出せない」「少人数で効率的に事業を回したい」といったお悩みをお持ちの企業担当者の方は、ぜひ無料の資料請求やデモ体験をご利用ください。請求業務をただ軽くするだけではなく、継続的な売り上げ拡大を見据えた仕組みづくりを、Paidがしっかりと後押ししてくれるはずです。

\無料の資料請求・デモ体験はこちら!/

初回審査のみ・売掛金保証最大5,000万円・最短2営業日の早期払いなど

企業間決済に特化した機能が充実している請求代行サービス

【比較】おすすめの掛け払い(後払い)決済&請求代行サービス

scroll →

| サービス名称 | 特長 | このサービスでできること | 導入サポートの有無 | 費用 |

|---|---|---|---|---|

Paid

|

|

与信管理 請求書発行 入金確認 代金回収 督促業務 |

無 |

初期費用:0円 月額費用:0円~ 保証料率:請求金額の0.5~3.5% 手数料:125円(/請求1件) |

オリコのB2B決済サービス

|

|

与信 請求書発行・発送 代金回収 入金管理 未入金時の催促 |

無 |

初期導入費用:0円~ 月額基本料:0~14,800円 請求書発行費用:0円 手数料:~2.5% |

RP掛け払い決済

|

|

決済 与信 請求書作成/送付 集金 入金消込 督促 |

有 |

手数料率:~3.4% 請求書郵送費用:0円 利用上限枠:なし ※取り扱い商材・販売方法などにより、利用料金が異なる ※法人間の請求のみ利用可能 お問い合わせ |

| NP掛け払い |

|

与信 請求書発行 代金回収 入金管理 督促 未回収リスク保証 |

無 | 初期導入費用:0円 手数料:~3.6% 月額固定費:12,000円~ 請求書発行費用:1通あたり0円~225円(税抜) |

| 掛払い.com |

|

与信審査 請求書発行 代金回収 入金管理 未回収リスク保証 |

無 |

初期導入費:0円 月額固定費:0円~ 決済手数料:1.2~3.6% 請求書発行手数料 ・封書タイプ:225円(税込247円) ・PDFデータのみ:0円 |

| SAGAWA B2B決済サービス |

|

与信 請求書発行 代金回収 督促 代金未回収リスク保証 |

無 |

初期費用・月額費用:無料 ※別途、決済手数料 |

| 楽々クラウド決済サービス |

|

商品管理 生徒管理 請求・入金管理 アカウント管理 集金管理 |

有(動画) | - |

| マネーフォワード ケッサイ |

|

与信管理 入金管理 請求情報登録 請求書対応 入金保証 |

デモ体験有(無料) |

マネーフォワード ケッサイ(入金保証つき) ・初期費用:0円 ・月額費用:0円~ ・手数料:委託金額の0.5~3.5% マネーフォワード ケッサイ請求代行プラン ・初期費用:0~5万円 ・月額費用:0~3万円 手数料:300~500円/件 |

| クロネコ掛け払い |

|

与信 請求書発行 集金 入金管理 督促 |

サポートデスク有(フリーダイヤル) |

売り手企業 ・初期登録料:無料 ・請求書発行費用:無料 ・月額管理料:0~11,000円(税込) ・手数料:お取引額の2~5% 買い手企業 ・料金:無料 ・ご利用限度額:60~2,000万円 |

| URIHO |

|

与信管理 代金回収 督促 |

A・Bプラン:サポートデスク有 Cプラン:専任担当者付 |

Aプラン ・月額料金:9,800円/月 ・1取引先あたりの保証額:1~50万円(合計1,000万円まで) Bプラン ・月額料金:29,800円/月 ・1取引先あたりの保証額:1~500万円(合計3,000万円まで) Cプラン ・月額料金:99,800円/月 ・1吊り引き裂きあたりの保証額:制限無し(合計7,000万円まで) |

| SEIKYU+ |

|

与信審査 請求書の発行・発送 代金回収 入金確認 未入金時連絡 |

無 |

売り手様 ・初期費:0円 ・月額固定費:0円~ ・サービス利用料率(非課税):債権金額(税込)の0.5~3.5% ・請求書発行手数料:0円(PDFのみ利用時) ・請求書郵送料190円/通 ・銀行振込・口座振替:190円/通 ・コンビニ払込+LINE Pay:190円/通+165円/コンビニ手数料 買い手様 ・お支払い限度額:1社あたり最大1,000万円/月 ・ご利用料金:無料 |

| 掛売決済 |

|

与信審査 請求書の作成・発行業務 代金回収 入金確認 督促業務 入金保証 |

無 |

初期費用・月額費用:原則かからない ※具体的な料金や手数料についてはお見積り |

| NP後払いair |

|

与信 請求書発行/送付 代金回収(訪問) 個人情報の登録作業 釣銭の準備 現金管理 督促(訪問・電話) 貸し倒れ処理 誤入金対応 など |

有 |

利用金額の上限 ・1利用者様あたり30万円(税込) |

| スコア後払い |

|

与信(リアルタイム与信) 払込票発行 払込票同梱 督促 API連携 CSV連携 直接入力 など |

コールセンター・サポートチーム有 |

Aプラン ・決済手数料率:4.7% ・月額固定費:0円 ・適正後払い取引額:約100万円未満 Bプラン ・決済手数料率:4.2% ・月額固定費:4,700円 ・適正後払い取引額:択100万円以上 Cプラン ・決済手数料率:3.4% ・月額固定費:19,000円 ・適正後払い取引額:約200万円以上 Dプラン ・決済手数料率:2.7% ・月額固定費:45,700円 ・適正後払い取引額:約400万円以上 払込票発行手数料 ・別送 ・コンビニ支払:税込206円 ・コンビニ・郵便局支払:税込242円 ・同梱 ・コンビニ支払:税込129円 ・コンビニ・郵便局支払:税込132円 |

| ペイディ | 若年層を中心とした非クレカ層の獲得 0円で始められる 売上金100%保証 |

- | 無 | 初期費用・月額使用料:0円 |