IT業界のM&Aの2026年最新動向!相場や売却のメリット、手続きの流れについて解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

2026年を迎え、IT業界におけるM&Aはかつてないほどの活況を呈しています。デジタルトランスフォーメーション(DX)の加速や深刻なエンジニア不足を背景に、企業の買収や合併は大手企業だけの戦略ではなくなりました。本記事では、IT企業の経営者や担当者に向けて、最新の市場動向や売却相場の算出方法、そしてM&Aを成功させるための具体的なプロセスを徹底解説します。事業承継やイグジットを検討する方にとって、必須の知識をお届けします。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

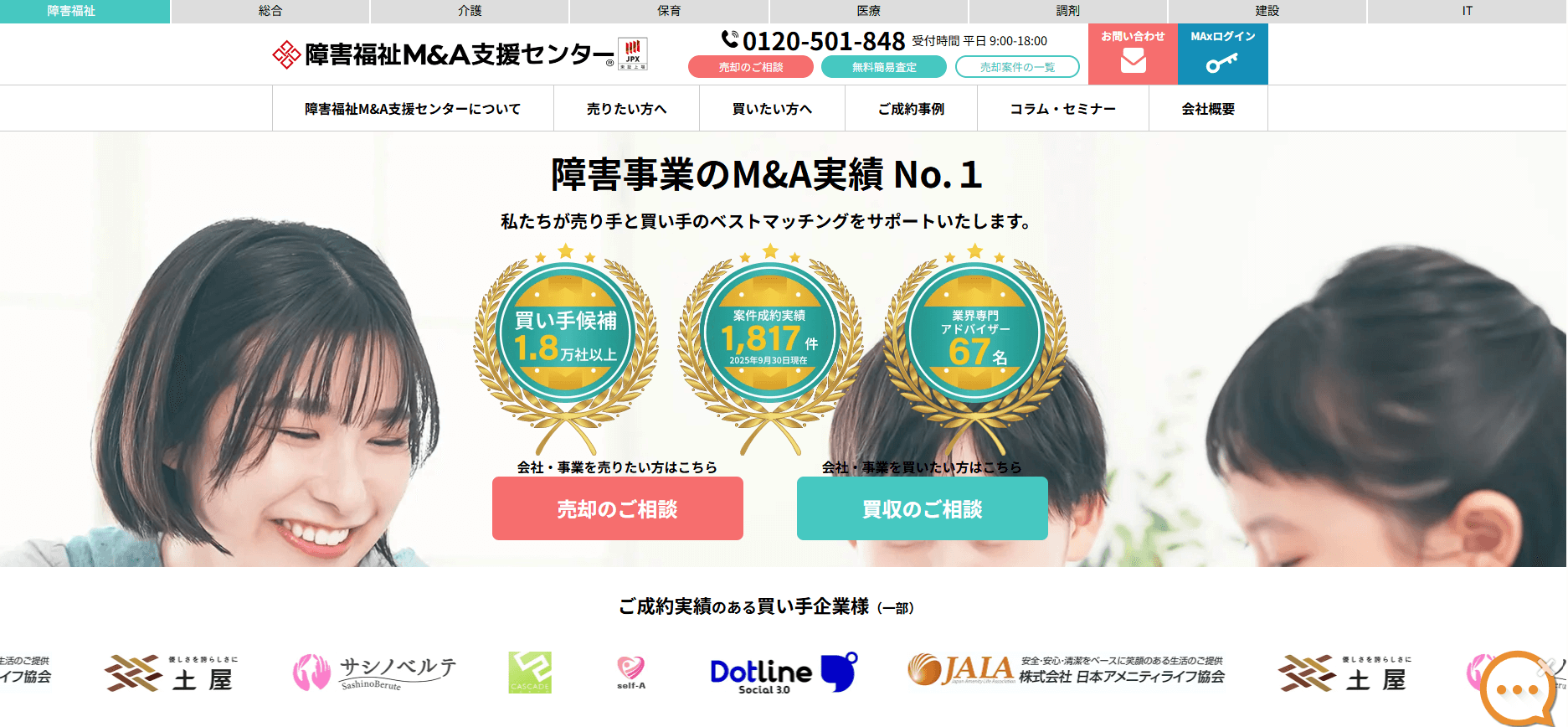

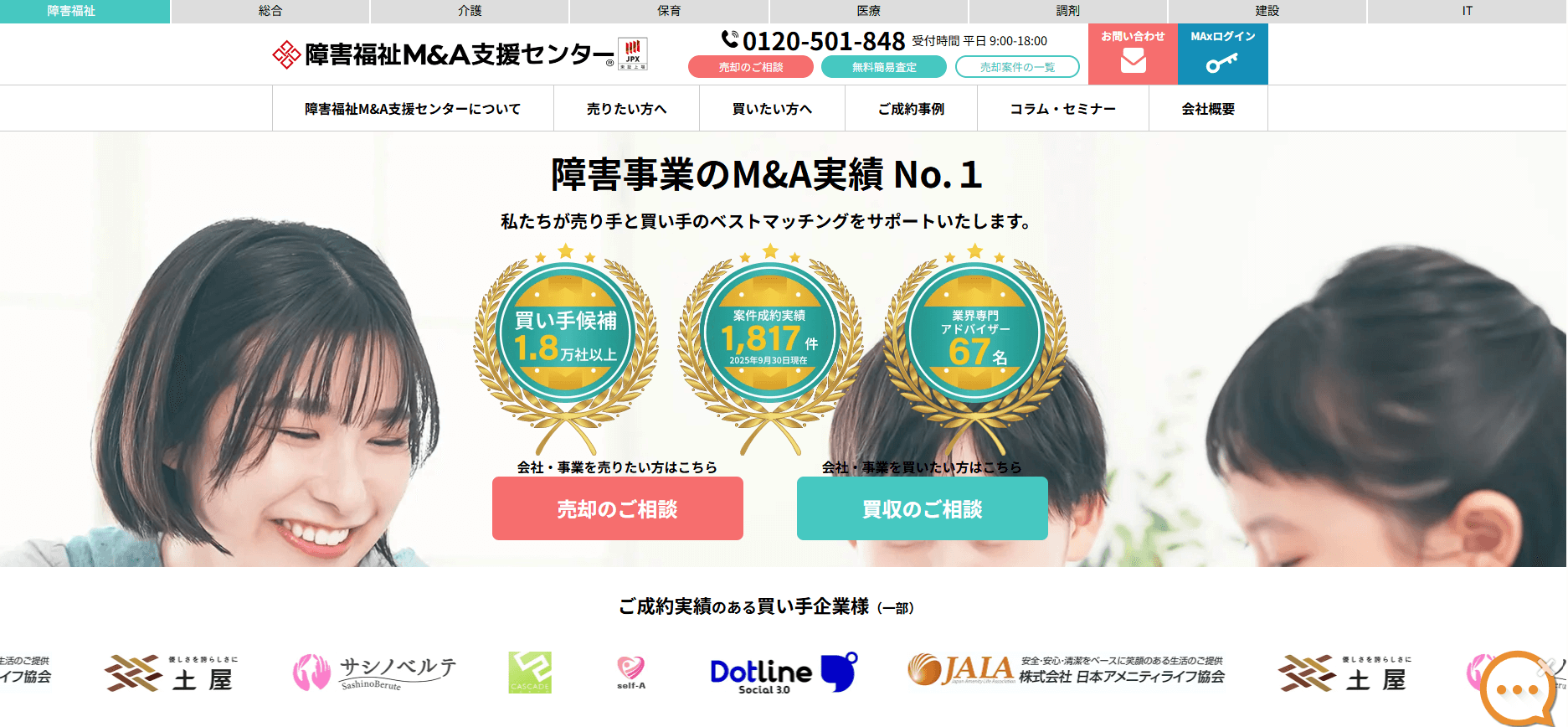

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

IT業界のM&Aにおける2026年の最新動向

2026年のIT業界におけるM&A市場は、過去数年と比較しても極めて高い水準で推移しており、その勢いは止まる気配がありません。この背景には、あらゆる産業でデジタル化が必須となったことによる技術需要の爆発的な増加があります。かつては同業他社同士の統合が主流でしたが、現在では異業種がIT企業を買収するケースも日常的になってきました。特に、中小規模のソフトウェア開発会社や特定の技術に強みを持つベンチャー企業が、大手資本のグループ入りを選択する事例が急増しています。ここでは、市場を牽引する具体的な要因や、今年特に注目すべきトレンドについて詳しく解説していきます。

IT業界でM&A件数が増加し続ける背景と市場規模

IT業界でM&Aの件数が右肩上がりで増加している最大の要因は、圧倒的な需要過多と供給不足のバランスにあります。市場規模は年々拡大しており、従来のシステムインテグレーターや受託開発企業だけでなく、事業会社が内製化を目的にIT企業を買収する動きが活発化しています。これにより、買い手候補の数が増加し、成約件数を押し上げています。また、経営者の高齢化に伴う事業承継ニーズも重なり、黒字経営であっても後継者不在を理由にM&Aを選択する企業が増えていることも、市場規模拡大の大きな一因となっています。

2026年に注目されるIT業界のM&Aトレンドと業界再編

2026年の大きなトレンドとして、業界再編がより多層的に進行している点が挙げられます。これまでは大手SIerによる下請け企業の囲い込みが目立ちましたが、最近では中堅企業同士がホールディングス化して規模を拡大し、大手に対抗する動きが顕著です。また、特定の技術領域に特化したブティック型IT企業が、高値で取引される傾向も強まっています。業界全体が「規模の経済」を追求する層と、「専門性」を尖らせる層に二極化しており、自社の立ち位置を明確にした企業ほどM&Aの市場で高く評価される状況が生まれています。

M&Aが活発なIT領域(SaaS・AI・DX支援・受託開発)

M&Aが特に活発な領域として、ストック型の収益モデルを持つSaaS事業や、生成AIを活用したソリューションを提供する企業が挙げられます。これらの分野は将来の成長性が高く評価されやすく、売上規模が小さくても高いバリュエーションがつく可能性があります。また、企業のDX支援を行うコンサルティング会社や、安定した顧客基盤を持つ受託開発会社も根強い人気があります。買い手企業は、即効性のある収益源としての受託開発機能と、将来の爆発力を持つ自社プロダクトの両方をポートフォリオに組み込もうとしています。

深刻なエンジニア不足が加速させるIT企業のM&A

IT業界のM&Aを語る上で欠かせないのが、構造的なエンジニア不足の問題です。少子高齢化が進む日本において、優秀なIT人材を通常の採用活動だけで確保することは極めて困難な状況にあります。そのため、採用コストをかけるよりも、すでに組織として機能している開発会社をまるごと買収する「アクイハイアリング(人材獲得型M&A)」が加速しています。買い手にとっては、採用にかかる時間と教育コストをショートカットできるため、多少のプレミアムを支払ってでもM&Aを実行する合理的な動機となっています。

IT業界でM&Aを行うメリット・デメリット

IT業界においてM&Aは、売り手と買い手の双方に大きな変革をもたらす強力な経営戦略です。しかし、そこには明確なメリットが存在する一方で、見落としてはいけないリスクやデメリットも潜んでいます。成功すれば企業の成長速度を飛躍的に高めることができますが、失敗すれば組織崩壊を招く可能性もあります。ここでは、売り手企業(創業者・経営者)が得られる利益や安心感、買い手企業が得られるリソースやシナジー効果、そして双方が注意すべきリスクについて、それぞれの視点から具体的に掘り下げていきます。

【売り手】IT企業創業者のキャピタルゲイン確保とEXIT

売り手の創業者にとって最大のメリットは、創業者利益(キャピタルゲイン)の確保です。自らが育て上げた会社やサービスを売却することで、数億円から数十億円単位の現金を一括で手にすることが可能になります。これにより、個人としての資産形成が完了するだけでなく、連続起業家として次のビジネスに挑戦するための資金を得ることもできます。また、個人保証から解放されることで精神的な重圧がなくなり、リタイア後の人生を豊かに過ごすための原資を確保できる点も、イグジットを選択する大きな動機となります。

【売り手】大手傘下入りによる経営基盤の安定と採用力強化

大手企業の傘下に入ることで、経営基盤が盤石になることも大きなメリットです。中小IT企業が単独で抱える資金繰りの不安や、営業力の限界といった課題が一気に解消されます。また、親会社のブランド力を活用することで、これまで採用が難しかった優秀なエンジニアを惹きつけやすくなり、採用力が飛躍的に向上します。従業員にとっても、福利厚生の充実やキャリアパスの多様化といった恩恵があり、雇用が守られるだけでなく、より安定した環境で技術研鑽に励むことができるようになります。

【買い手】即戦力エンジニアと技術ノウハウの獲得

買い手企業にとってのメリットは、何と言っても「時間」を買える点にあります。ゼロからエンジニアを採用し、チームビルディングを行い、技術ノウハウを蓄積するには数年の歳月が必要です。しかしM&Aを行えば、すでに機能している開発チームと技術資産を即座に自社に取り込むことができます。特に、AIやブロックチェーンといった専門性の高い領域では、人材の希少価値が極めて高いため、M&Aによる人材獲得は事業スピードを落とさないための最も有効な手段となっています。

【買い手】IT業界におけるM&Aの事業シナジーと多角化

M&Aによって既存事業とのシナジー(相乗効果)を生み出し、事業の多角化を一気に進めることが可能です。例えば、顧客基盤はあるが技術力がない企業が開発会社を買収すれば、内製化によるコスト削減とサービス品質の向上を同時に実現できます。逆に、技術力はあるが営業力がない企業を買収し、自社の販売チャネルに乗せることで売上を倍増させるクロスセル戦略も有効です。このように、互いの強みを掛け合わせることで、単独では成し得なかった成長曲線を描くことができるのがM&Aの魅力です。

IT業界のM&Aにおけるリスクとデメリット

一方で、M&Aにはリスクも伴います。最も懸念されるのは、企業文化の違いによる従業員の離反です。自由な社風のベンチャーが大手の厳格な管理体制に組み込まれた結果、キーマンとなるエンジニアが大量に退職してしまうケースは後を絶ちません。また、買収後に想定していたシナジーが出ない、隠れていた負債や訴訟リスクが発覚するといった問題もあります。特にIT企業の場合、システムの中身や権利関係は外部から見えにくいため、統合プロセス(PMI)やデューデリジェンスの失敗が致命傷になることがあります。

IT業界のM&A相場と企業価値(バリュエーション)

自社がいったいいくらで売れるのか、あるいは買収にいくらかかるのかという「相場」は、経営者が最も関心を寄せるテーマの一つです。IT企業の企業価値評価(バリュエーション)には独自の指標や考え方が存在し、一般的な製造業や小売業とは異なる側面があります。特に、無形資産である人材や技術力、将来の収益性をどう評価するかによって金額は大きく変動します。ここでは、IT業界で頻繁に用いられる計算手法や、高値がつきやすい企業の特徴、具体的な評価指標の目安について詳しく解説します。

| 評価アプローチ | 主な手法 | 特徴・IT業界での適用 |

| インカムアプローチ | DCF法 | 将来の収益計画を現在価値に割り引く。成長性の高いベンチャー向き。 |

| マーケットアプローチ | マルチプル法 | 類似上場企業の指標(EBITDA倍率など)を参考にする。客観性が高い。 |

| コストアプローチ | 年買法 | 純資産に営業利益の数年分を加算する。中小企業のM&Aで一般的。 |

IT企業の売却相場はどう決まる?評価手法の解説

IT企業の売却価格は、主に「時価純資産法(コストアプローチ)」に「のれん代(営業権)」を加算する方法や、将来の収益力に基づく「DCF法(インカムアプローチ)」、類似企業の取引倍率を用いる「マルチプル法(マーケットアプローチ)」などを組み合わせて算出されます。特にIT業界では、保有資産がパソコンやオフィス機器のみで少ないケースが多いため、純資産額だけでは適正な価値が測れません。そのため、独自の技術力や顧客リスト、ブランド力といった「見えない資産」をどう数値化し、営業利益の何年分として上乗せするかが価格決定の肝となります。

IT業界のM&Aで用いられるEBITDA倍率と年倍法の目安

実務の現場でよく用いられる指標に「EBITDA倍率」があります。これは企業価値がEBITDA(償却前営業利益)の何倍かを示すもので、一般的な業種では5倍〜7倍程度が目安とされています。しかし、成長著しいIT業界においては、この倍率が8倍〜10倍、あるいはそれ以上に跳ね上がることも珍しくありません。また、中小規模のM&Aでは、時価純資産に営業利益の3年〜5年分を足し合わせる「年倍法」もよく使われます。IT企業は利益率が高い傾向にあるため、この年数設定が他業種よりも長く評価される傾向にあります。

高値で売却されやすいIT企業の特徴(ストックビジネス等)

買い手から高く評価され、相場以上での売却が期待できるIT企業には共通点があります。それは、SaaSや保守運用契約のような「ストックビジネス」の比率が高いことです。毎月安定した収益が入る仕組みがあれば、将来のキャッシュフローが予測しやすいため、買い手はリスクを抑えて高値を提示できます。また、特定のニッチな市場で高いシェアを持っている場合や、代替不可能な独自技術を保有している場合も、「プレミアム」が上乗せされます。逆に、特定のエンジニア一人に依存している属人性の高い組織は、ディスカウントの対象となりがちです。

ベンチャー・スタートアップ企業のM&A評価額の傾向

創業間もないベンチャーやスタートアップ企業の場合、現時点では赤字であっても、将来の成長ポテンシャルを見込んで極めて高い評価額がつくことがあります。これは「将来の市場シェア」や「開発中のプロダクトの革新性」に値付けがなされるためです。この場合、従来の年倍法などは通用せず、ユーザー数やトラクション(成長率)、類似の海外スタートアップの事例などをベースに価格が決定されます。買い手側も、時間をかけて自社開発するより、高値でも時間を買う方が合理的だと判断すれば、数十億円規模のディールが成立することもあります。

IT業界のM&A事例(成功事例・失敗事例)

理論や相場だけでなく、実際の事例を知ることはM&Aを成功させるための最良の教材となります。IT業界では、誰もが知る大型買収から、水面下で行われる中小規模の統合まで、日々多くのドラマが生まれています。成功した企業はどのような戦略でシナジーを生み出したのか、逆に失敗した事例では何が原因でつまずいたのか。ここでは、大手企業によるベンチャー買収、異業種からの参入、そして避けるべき失敗パターンについて、具体的なケーススタディを通じて学んでいきます。

大手IT企業によるベンチャー買収・M&A成功事例

大手通信キャリアやメガベンチャーによるスタートアップの買収は、最も代表的な成功パターンの一つです。例えば、豊富な資金力と顧客基盤を持つ大手が、革新的なサービスを持つベンチャーを子会社化し、一気にマス層へサービスを普及させた事例があります。ベンチャー側はマーケティングコストや信用力の課題を解消でき、大手側は開発リソースを割かずに新規事業を立ち上げることができます。このような事例では、買収後もベンチャー側の経営陣をそのまま残し、独立性を保たせる「連邦経営」のスタイルをとることで、イノベーションの芽を潰さずに成長させている点が特徴です。

異業種からIT業界へ参入したM&A事例

建設業や物流業、小売業といった非IT企業が、システム開発会社を買収してDXを加速させる事例も増えています。例えば、ある物流会社が在庫管理システムに強みを持つ開発会社を買収し、自社の業務フローに完全適合したシステムを内製化したケースがあります。これにより、外注コストの大幅な削減と、現場の声を即座に反映できる開発体制を実現しました。異業種からの参入M&Aは、単なる投資目的ではなく、「本業の競争力を強化するための手段」として行われることが多く、PMI(統合プロセス)がスムーズに進めば高い効果を発揮します。

IT業界のM&A失敗事例に学ぶ!失敗の主要因とは

一方で、M&Aには失敗事例も存在します。よくあるのが、買収後にキーマンとなるエンジニアたちが一斉に退職してしまい、「空箱」を買った状態になってしまうケースです。これは、買い手側が売り手側の企業文化を理解せず、一方的に自社のルールや人事制度を押し付けたことによる反発が原因であることが多いです。また、事前の技術デューデリジェンスが不十分で、引き継いだソースコードがスパゲッティコード(複雑すぎて解読不能な状態)であり、改修に膨大なコストがかかってしまったという技術的な失敗事例も散見されます。

IT業界におけるM&Aの手続きと流れ

M&Aは、思い立ってすぐに実現できるものではなく、半年から1年程度の期間を要する複雑なプロジェクトです。法務、税務、労務、そして技術面での精査が必要となり、各フェーズで適切な判断を下さなければなりません。全体像を把握せずに進めると、交渉が長期化したり、土壇場で破談になったりするリスクがあります。ここでは、検討開始から最終的なクロージング(決済・引き渡し)に至るまでの標準的なステップを4つの段階に分け、IT業界特有の注意点を交えながら解説していきます。

1. 検討開始からM&A仲介会社との契約・マッチング

まずは自社のM&A戦略を明確にし、M&A仲介会社やアドバイザーと契約を結ぶところから始まります。IT業界に強い仲介会社を選ぶことが重要で、秘密保持契約(NDA)を締結した後、自社の魅力をまとめた「企業概要書(IM)」を作成します。この資料をもとに、仲介会社が買い手候補となる企業をリストアップし、ノンネーム(社名を伏せた状態)で打診を行います。買い手企業が興味を示せば、より詳細な情報を開示し、トップ面談へと進むためのマッチングが行われます。この段階での情報漏洩は、従業員の動揺を招くため細心の注意が必要です。

2. トップ面談・基本合意契約の締結

マッチングが成立すると、売り手と買い手の経営者同士による「トップ面談」が行われます。ここでは条件交渉よりも、経営理念やビジョン、企業文化の相性を確認することが主な目的となります。互いに信頼関係が築けたら、買収価格の概算やスケジュール、独占交渉権などを定めた「基本合意契約(MOU)」を締結します。基本合意は法的な拘束力を持たない項目も多いですが、この契約を結ぶことで心理的なコミットメントが強まり、交渉は本格的な検討フェーズへと移行します。ここで提示される金額はあくまで暫定的なものであり、後の監査結果で変動します。

3. IT企業特有のデューデリジェンス(買収監査)のポイント

基本合意後は、買い手企業による詳細な調査「デューデリジェンス(DD)」が実施されます。財務や法務のチェックに加え、IT業界のM&Aで特に重要なのが「技術DD」と「労務DD」です。技術DDでは、ソースコードの品質、知的財産権の帰属、使用しているライブラリのライセンス違反がないかなどをエンジニア視点で厳しくチェックします。労務DDでは、未払い残業代の有無や、エンジニアとの雇用契約内容、業務委託契約の適法性(偽装請負になっていないか)などが重点的に確認され、ここでの発見事項が最終価格に反映されます。

4. 最終契約締結とクロージング

デューデリジェンスの結果を踏まえ、最終的な譲渡価格や諸条件の調整を行います。双方の合意が得られれば、「最終譲渡契約(DA)」を締結します。この契約には法的拘束力があり、一度締結すると原則として撤回はできません。その後、株式の譲渡や代金の決済、役員の変更登記などを行う「クロージング」の手続きを経て、晴れてM&Aは完了となります。しかし、手続き上の完了はあくまでスタートラインに過ぎず、翌日からは実質的な組織統合に向けたPMI(Post Merger Integration)が始まります。

IT業界のM&Aを成功させるための重要ポイント

M&Aのゴールは契約書にハンコを押すことではなく、統合後に事業が成長し、想定したシナジー効果が発揮されることです。そのためには、契約前から「統合後の姿」を見据えた準備をしておく必要があります。特に「人」が全ての資産であるIT企業において、従業員のモチベーション管理やキーマンの維持は最重要課題です。最後に、統合プロセスにおける人材対策や、信頼できるパートナー選び、そして契約書に盛り込むべき防衛策など、M&Aを真の成功に導くための実践的なポイントを解説します。

統合プロセス(PMI)におけるエンジニアの離職防止策

PMIにおいて最も注力すべきは、エンジニアの離職防止です。買収発表直後は従業員に不安が広がりやすいため、経営陣は速やかに説明会を開き、雇用の維持や処遇の変更がないこと、そしてM&Aによってどのような未来が開けるかを誠実に伝える必要があります。また、開発環境や使用ツール、評価制度の変更はエンジニアにとって大きなストレスとなるため、急激な統合は避け、一定期間は旧来のやり方を尊重するなどの配慮が求められます。キーマンに対しては、個別に面談を行い、新しい組織での役割やキャリアパスを提示して意欲を維持させることが重要です。

自社に合ったM&A仲介会社・アドバイザーの選び方

M&Aの成否は、パートナーとなる仲介会社やアドバイザーの質に大きく左右されます。IT業界の商習慣や技術用語を理解していない担当者がつくと、自社の強みを正しく買い手に伝えられず、適正な評価が得られない可能性があります。選定の際は、IT業界での成約実績が豊富か、エンジニア組織の特性を理解しているか、そして売り手の利益を最大化するために動いてくれるかを見極めることが大切です。大手仲介会社だけでなく、IT特化型のブティック系ファームや、M&Aプラットフォームの活用も視野に入れ、自社の規模感に合った相談先を選びましょう。

IT業界のM&Aで注意すべき「キーマン条項」と「表明保証」

最終契約書において特に注意すべきなのが「キーマン条項」と「表明保証」です。キーマン条項とは、CTOや特定のハイスキルエンジニアが一定期間在籍し続けることを売却の条件とするものです。これが満たされない場合、譲渡価格が減額されるなどのペナルティが課されることがあります。表明保証は、財務内容や法務リスクについて「開示情報に嘘がない」ことを売り手が保証するものです。万が一、後からバグによる損害賠償や未払い残業代が発覚して表明保証違反となれば、損害賠償請求を受けるリスクがあるため、契約内容は弁護士を交えて慎重に精査する必要があります。

まとめ

本記事では、2026年のIT業界M&Aの最新動向から、メリット・デメリット、相場の算出方法、そして具体的な手続きまでを解説しました。IT業界のM&Aは、エンジニア不足やDX需要を背景に今後も活発化することが確実視されています。売り手にとっては「創業者の利益確保」や「会社の存続・発展」を、買い手にとっては「時間を買った成長」を実現する有効な手段です。しかし、成功のためには適正な相場の把握や、PMIを見据えた入念な準備が欠かせません。M&Aを検討される際は、まずはIT業界に精通した専門家に相談し、自社の価値を客観的に把握することから始めてみてはいかがでしょうか。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |