更新日:2025/11/27

M&Aの種類は? 仕組みやメリット・デメリットなどを解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

会社の事業を他社に譲りたい、他社を買収して事業規模を拡大させたいといった希望を叶えるのに効果的なのがM&Aです。M&Aにはさまざまな種類があります。それぞれの種類にメリット、デメリットがあるため、自社に応じた種類を選択しましょう。

本記事ではM&Aの種類やメリット、デメリット、注意点などを解説します。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

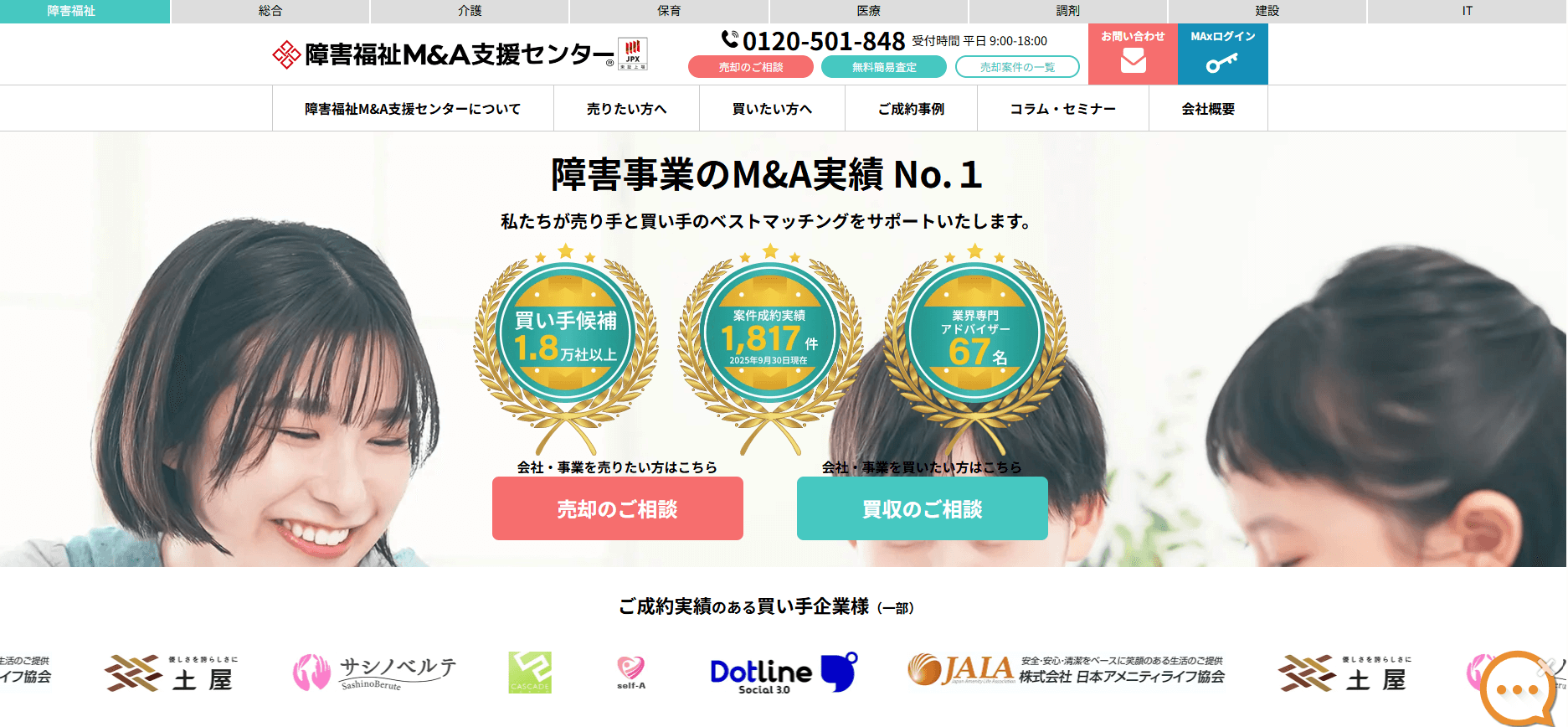

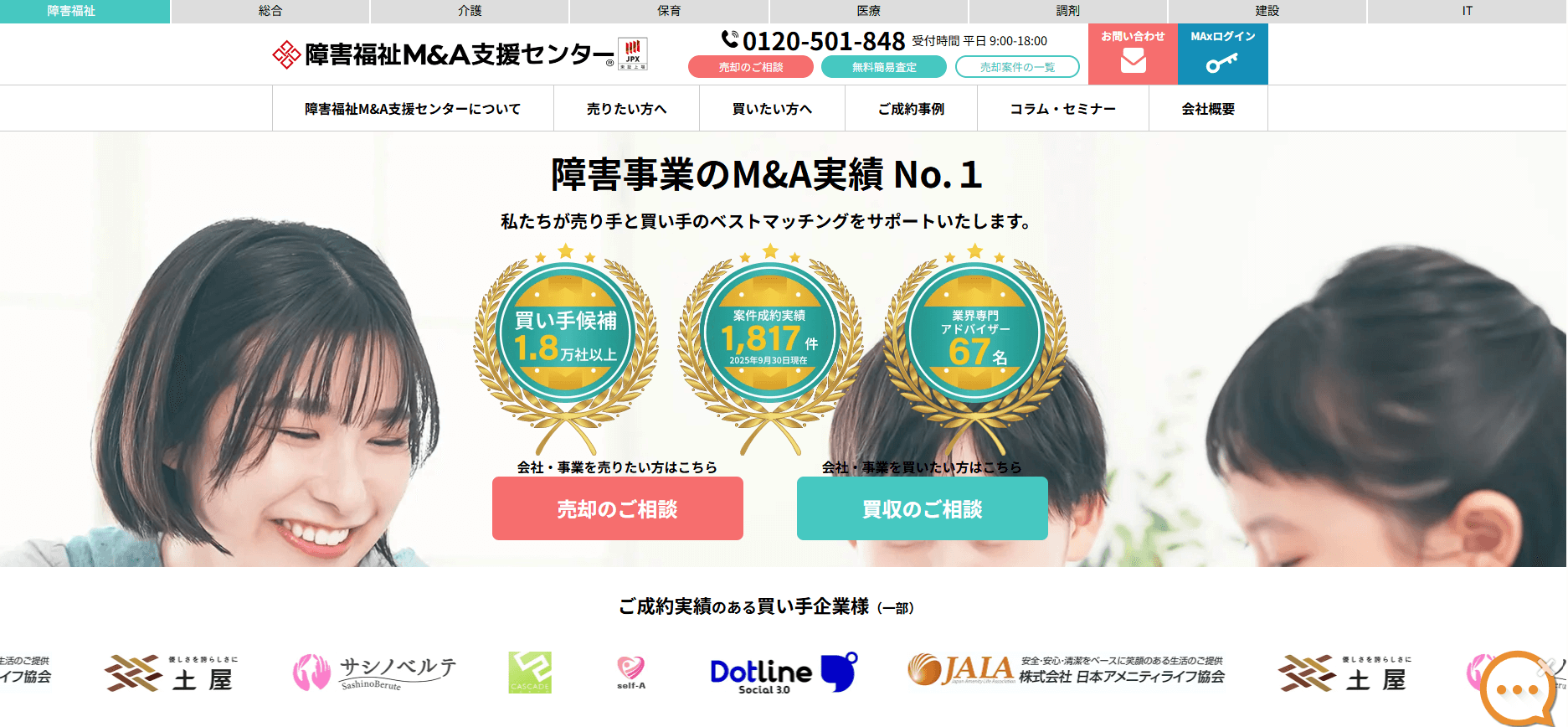

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

M&Aとは会社や経営権の取得をすること

M&AはMerger And Acquisitionの略です。Merger、Acquisitionはそれぞれ次のような意味を持ちます。

- Merger:合併

- Acquisition:取得

つまり、M&Aとは会社や経営権の取得を意味する言葉です。

M&Aの種類として挙げられるのが、株式譲渡や事業譲渡、合併、会社分割です。しかし、広い意味では業務提携や資本提携もM&Aとして扱われることがあります。

M&Aが用いられる背景

M&Aでは譲渡する会社、譲り受ける会社どちらも必要です。そしてM&Aを用いる背景は、譲渡する会社と譲り受ける会社とで異なります。ここではM&Aを用いる背景を、譲渡する会社と譲り受ける会社、それぞれに分けて解説します。

譲渡する側がM&Aを用いる背景

会社を譲渡する側がM&Aを用いる背景は主に次のとおりです。

- 後継者不在を解消するため

- 事業を整理するため

- 投資を回収するため

1. 後継者不在を解消するため

中小企業の中には、後継者の不在に悩んでいる会社もあります。後継者不在のままでは、現在の経営者がリタイアした際に事業が立ち行かなくなる恐れがあります。M&Aによって他者に譲渡することで、後継者問題を解消可能です。

2. 事業を整理するため

事業整理を目的としてM&Aを実施するケースもあります。会社によっては採算が取れている事業と採算が取れていない事業があるでしょう。採算が取れていない事業のみをM&Aによって譲渡することで、自社は採算が取れている事業に注力できます。

3. 投資を回収するため

会社を譲渡する側がM&Aを用いる理由の一つとして、投資の回収が挙げられます。会社を譲渡すると譲渡益が発生します。そのため、M&Aによって事業を売却することで、時間を掛けずに投資の回収が可能です。譲渡益を元手に新規の事業や会社の設立も可能です。

買収する側がM&Aを用いる背景

買収する側がM&Aを用いる背景は主に次のとおりです。

- 事業を発展させるため

- 人手不足を解消するため

- シナジー効果を得るため

1. 事業を発展させるため

M&Aによって企業を買収する側の背景の一つが事業の発展です。例えば新規事業参入を考えている企業にとって、新たに一から事業をスタートさせるとなると発展までに時間がかかってしまいます。一方、M&Aによって他社を買収すれば事業発展にかかる時間を短縮可能です。

2. 人手不足を解消するため

M&Aを実施することで、会社の人手不足が解消可能です。

現在の日本は少子高齢化が進んでいて、生産能力がある15歳から64歳の生産年齢人口は減少傾向にあります。生産年齢人口は2020年の時点で7,406万人でしたが2065年には4,529万人にまで減少するとされています。このように生産年齢人口が減少していく中では、人材確保のための競争が激化しかねません。

M&Aによって会社を買収すると譲渡側の人材もそのまま引き継ぐのが一般的です。そのため、多くの人材を一度に自社の従業員として迎え入れられます。

3. シナジー効果を得るため

シナジー効果とは、複数人が協力したことで高い効果が生まれることです。M&Aにおけるシナジー効果とは、買い手が企業が売り手企業の技術やブランド力などを備えることで、より高い成績を出すことを指します。M&Aによって企業を買収する企業の中には、このようなシナジー効果を成長戦略として掲げている企業もあります。

M&Aの種類

M&Aとは企業の買収もしくは合併を指するのが一般的です。しかし、広義のM&Aにおいては提携も含まれます。広義のM&Aも含めると次のような種類があります。

| M&Aの種類 | 具体的な手法 |

| 買収 | 株式譲渡、株式交換など |

| 合併 | 吸収合併、新設合併 |

| 提携 | 資本提携、業務提携 |

ここではM&Aの種類について解説します。

買収の手法

M&Aにおける買収の手法は以下のとおりです。

- 株式譲渡

- 株式交換

- 株式移転

- 第三者割当増資

- 事業譲渡

企業を買収することで相手企業の経営権や事業の運営権を取得可能です。

株式譲渡は株式を購入することで経営権を得る手法

株式譲渡とは、売り手企業の株式を買い取ることで経営権を得るM&Aの手法です。一般的に株式譲渡では、譲り受けた側は売り手に対価を金銭として支払います。

株式譲渡はM&Aを代表する手法で、特に中小企業をM&Aで買収する際に用いられます。

株式譲渡のメリット

株式譲渡は他のM&Aの手法と比較した場合、手続きがスムーズな傾向にあるという点がメリットです。また、株式譲渡は従業員の雇用がそのまま引き継がれます。そのため、売り手側としたら従業員の転職先の斡旋やサポートが不要です。買い手側としても新たに従業員を雇うコストを抑えられます。

株式譲渡による売り手側、買い手側、それぞれの立場ならではのメリットは次のとおりです。

| 売り手側のメリット | ・譲渡益を得られる・従業員の雇用や顧客との関係を維持できる |

| 買い手側のメリット | ・企業の経営をコントロールできる・新たな許認可が不要 |

株式譲渡によって売り手側は譲渡益を得られます。譲渡益は課税対象ですが、事業譲渡によって得た収益よりも税率が抑えられています。さらに株式譲渡は従業員の雇用、顧客との関係が維持されるため事業の継続が可能です。

買い手側のメリットは企業の経営のコントロールです。特に中小企業の場合、発行している株式数が少ないため、全ての株式を購入することで、経営をコントロールできるようになります。株式譲渡は従業員だけでなく、売り手側が保有していた許認可も引き継がれます。事業によっては許認可が必要なケースがあり、新規参入の障壁となりかねません。株式譲渡で売り手側の許認可を引き継ぐことで、スムーズな事業拡大につながるでしょう。

株式譲渡のデメリット

株式譲渡における売り手側、買い手側のメリットは次のとおりです。

| 売り手側のデメリット | ・株主全員の同意が必要・株式譲渡制限が設けられている可能性がある・譲渡価格が下がる可能性がある |

| 買い手側のデメリット | ・多額のコストがかかる・負債を引き継ぐ可能性がある |

株式譲渡によって会社を売却するには、株主全員の同意が必要です。株主の中には売却に同意しない人もいるでしょう。非上場の中小企業であれば、株式譲渡に制限が設けられているのが一般的です。株式譲渡に制限が設けられている場合、取締役会もしくは株主総会で譲渡の承認を得る必要があります。売り手側にとっての株式譲渡のデメリットは、株式を譲渡できない可能性がある点だけではありません。負債を始めとした自社の価値が下がる要素がある場合、譲渡価格が想定よりも低くなる可能性があります。

株式譲渡は買い手側にもデメリットがあります。株式譲渡によって経営権を得ようとした場合、多額のコストがかかってしまうでしょう。また、株式譲渡では売り手企業の負債も引き継ぐ必要があります。負債は帳簿に載っているものだけではありません。賞与引当金や退職給付引当金といった、帳簿に載っていない簿外負債も引き継ぐ可能性があります。株式譲渡で買収する際は簿外負債も含め、売り手側の債務状況を確認しておきましょう。

株式交換は子会社化する際に用いる手法

株式交換は親会社が子会社の株を100%取得して、完全子会社化する際に用いるM&Aの手法です。具体的には子会社の株を手に入れる代わりに、自社の株式を渡します。

株式交換のメリット

株式交換であれば買収にかかる対価を自社の新株、もしくは自己株式にできます。買い手側は買収にかかる費用が抑えられるため、コストを掛けたくない場合におすすめです。株式交換であれば買い手側も売り手側も独立して存在できます。そのため、M&Aによる従業員の軋轢や抵抗感が生まれるリスクは少ないでしょう。別法人としてそれぞれが独立して存在するため、急な経営統合も不要です。

一方、売り手側であれば買い手側の株式は好きなタイミングで売却できるため、株価上昇時によるメリットを得られるでしょう。

株式交換のデメリット

株式交換を実行する企業が上場企業の場合、株式ひとつ当たりの利益が減少してしまいます。株式交換では売り手側に株式を交付するため、自社の新株を発行した場合、株式の数は増加します。その結果、一株当たりの価値が下落する希薄化が起こるでしょう。また、株式交換は手続きが複雑なため、成約までに時間がかかってしまいます。

売り手側が売却によって早急に現金を得ようとしている場合も、株式交換は適していないでしょう。

株式移転は新たに設立した会社が株式交換をする

株式移転とは新たに設立された会社が、複数の会社が発行した株式を取得し、自社が発行した株式を対価として交付する手法です。株式交換と似たような仕組みですが、株式移転では新たに設立された会社が株式交換を担います。

株式移転のメリット、デメリットは株式交換と同様です。買い手にとって株式移転であれば買収にかかる費用を抑えられる一方、株価の下落につながる恐れがあります。売り手は交換で得た株式が高騰したタイミングでの売却が可能なものの、譲渡時には現金を得られません。

第三者割当増資は新株を発行して増資してもらう方法

第三者割当増資とは対象の第三者へ新株を有償で発行して増資する方法です。具体的には売り手側が新たに株式を発行して、買い手側に購入してもらいます。第三者割当増資も株式譲渡と同じく、株式取得です。しかし、100%の株式を取得するわけではないため、経営権までは得ません。

第三者割当増資のメリット

第三者割当増資は、スピーディにM&Aの手続きが進められるというメリットがあります。また売り手側、買い手側それぞれのメリットは次のとおりです。

| 売り手側のメリット | ・M&Aの手続きがスピーディ・資金調達とM&Aを同時に進められる |

| 買い手側のメリット | ・売り手側に繰越欠損金があれば利益に対して節税効果が得られる・再売却がスムーズに進められる |

売り手側の場合、資金調達とM&Aを同時に進めることが可能です。一方、買い手側であれば売り手側に繰越欠損金がある場合、法人税を抑えられるため節税につながります。

第三者割当増資のデメリット

第三者割当増資の売り手側、買い手側それぞれのデメリットは次のとおりです。

| 売り手側のデメリット | ・完全買収を期待する場合はそぐわない |

| 買い手側のデメリット | ・買収のための資金調達が必要・負債を負う可能性がある |

第三者割当増資は完全に企業が買収されるわけではありません。そのため、売却によってリタイアを考えている中小企業の経営者には適していません。また、株式譲渡と同じく株式取得のため、負債を負う可能性があります。

事業譲渡は売り手側の事業を譲渡する方法

事業譲渡は売り手側の事業を譲渡する方法です。譲渡する範囲に定めはありません。そのため、一部の事業を譲渡するケースもあれば全ての事業を譲渡するケースもあります。

一部もしくは全ての事業を譲渡する方法です。事業のみ譲渡するため、株式は譲渡しません。

事業譲渡のメリット

事業譲渡によって売り手側、買い手側にもたらされる主なメリットは次のとおりです。

| 売り手側のメリット | ・任意の事業だけを譲渡できる・譲渡先が見つけやすくなる |

| 買い手側のメリット | ・負債を引き継ぐリスクを減らせる・希望する事業だけを引き継げる |

売り手側は事業譲渡を選択することで任意の事業だけを譲渡可能です。例えば自社にとってコアとある事業だけに注力したいといった場合、それ以外の事業を譲渡できます。

事業譲渡は株式譲渡と異なり、売り手側の負債を買い手側が引き継ぐ必要がありません。そのため、買い手側も事業を譲り受けやすく、売り手側としても譲渡先を見つけやすくなるでしょう。

事業譲渡のデメリット

事業譲渡は会社そのものが取引される株式譲渡と比較すると手続きが煩雑になる傾向にあります。複数の事業を譲渡するとなるとより手続きが煩雑になってしまうでしょう。他にも売り手側、買い手側の主なデメリットとして以下が挙げられます。

| 売り手側のデメリット | ・競業避止義務が課せられる・株主総会が必要 |

| 買い手側のデメリット | ・許認可を引き継げない・買収に当たっての費用が必要 |

売り手側は事業譲渡をすると、競業避止義務が課せられるため同一の市町村および隣接する市町村の区域内で譲渡した事業と同じ事業を20年間は展開できません。また、売り手側が事業譲渡をするには株主総会での決議が必要です。

買い手側にとって事業譲渡は、売り手側の許認可を引き継げないというデメリットがあります。株式譲渡であれば売り手側の許認可を引き継げるものの、事業譲渡では新たに自社で許認可を取得しなければなりません。事業譲渡は株式譲渡と同じく、買収のためには一定の費用が必要です。

合併の手法

M&Aによる合併の手法として以下の2つが挙げられます。

- 吸収合併

- 新設合併

吸収合併は1社のみが存続する

吸収合併は合併に参加する企業の中でも1社だけが存続し、他は消滅します。吸収合併であれば、消滅した企業の許認可などがそのまま引き継ぐことが可能です。買い手側からすると事業のための許認可取得の手間を減らせるでしょう。しかし、赤字会社の負債も継承しなければなりません。負債を背負うリスクがあることから、吸収合併に消極的な買い手もいると考えられます。

新設合併は両社の関係が対等になりやすい

吸収合併は1社だけが存続するのに対して、新設合併は2つの企業を合併させて、新たに法人を設立する方法です。新設合併は新たな企業を立ち上げるため、両社の関係が対等と認識されやすく従業員の抵抗が少ないという特徴があります。しかし新設合併は吸収合併とは異なり、事業を展開するのに必要な許認可は引き継げません。新たに事業を展開するためには、許認可の取得が必要です。

提携の手法

広義のM&Aでは資本提携、業務提携も含まれます。ここでは資本提携、業務提携について解説します。

資本提携は株式の移動が伴う提携

資本提携は、提携の中でも株式の移動が伴う提携です。資本提携によって、複数の企業が技術、資金を提供するため、1社だけでは達成できな目的達成を目指します。なお、一般的に資本提携は相手の経営権に影響が及ばない範囲で株式の譲渡が行われます。そのため、M&Aによる株式譲渡のように経営権にまでは影響がおよびません。

資本提携のメリット

資本提携は業務の一部だけでなく、経営面でのサポートも期待できるでしょう。提携先がブランド力や技術力に長けている会社であれば、シナジー効果も期待できます。

資本提携は経営面でのサポートを得られるものの、100%経営権が譲渡されるわけではないため、売り手側としては独立性を保てます。

資本提携のデメリット

資本提携はシナジー効果が期待できるものの、双方の経営手段が合致しなければ成果につながらない可能性があるでしょう。また、提携先企業が経営について、さまざまな指摘をしてくる可能性があります。経営についての指摘を受けて資本提携を解消しようとしても、関係性の解消は困難な傾向にあります。

業務提携は株式の移動はともわない

資本提携は株式の取得があるのに対して、業務提携は株式の取得が発生しません。業務提携では、おのおのが持つ技術やノウハウなどを活用して、共通の目的達成を目指します。なお、業務提携と似た仕組みとして業務委託が挙げられます。業務提携は提携する企業の関係性が対等です。一方、業務委託は発注者、受注者という上下関係が構築されてしまいます。

業務提携のメリット

業務提携は、資本提携よりも提携にかかるコストを抑えられます。また、業務提携は資本提携よりも関係解消がしやすいという点もメリットです。業務提携は一般的に提携期間が設けられているため、業務提携による効果が薄らいできたタイミングでの解消が可能です。

業務提携のデメリット

業務提携は技術や情報流出のリスクがあります。自社だけで事業を進めている場合は情報漏洩のリスクに配慮していても、他社と業務提携することで情報が漏洩しかねません。また、業務提携は株式のやり取りがある資本提携と異なり、提携企業同士の関係性が希薄になる可能性があるでしょう。

M&Aのメリット

M&Aのメリットは会社を売る側、会社を買収する側で異なります。ここでは会社を売る側、買収する側それぞれのメリットを解説します。

売り手側のメリット

M&Aを実施することで売り手側にもたらされる主なメリットが次のとおりです。

- 事業承継の課題が解決できる

- 売却による譲渡益が得られる

- 個人の保証から解放される

- 従業員の雇用を確保できる

事業承継の課題が解決できる

M&Aによって自社を売却することで、後継者不在の問題を解消可能です。後継者の不在を理由に廃業を考えている企業であっても、M&Aによって買収してもらうことで事業を継続できます。

後継者不在によって事業を廃業した場合、地域の物流システムや従業員に影響を及ぼしてしまいます。このような影響を最小限に抑えるためにも、M&Aによる事業承継が効果的です。

売却による譲渡益が得られる

M&Aによって会社を売却することで、譲渡方法によっては譲渡益が得られます。譲渡益には税金が発生するものの、利益を基に新たな事業の展開や負債への返済に充てることが可能です。

個人の保証から解放される

中小企業の中には、経営者自らが連帯保証人となっているケースがあります。このようなケースでは、経営者に経済的な負担がかかってしまいます。M&Aによって企業を売却すれば、経営者が個人の保証から解放されるでしょう。

従業員の雇用を確保できる

従業員の雇用を確保できることも、M&Aによって売り手にもたらされるメリットです。M&Aを選択せずに会社を廃業させるとなった場合、従業員の新たな勤務先のケアは必要になるでしょう。しかし、M&Aによって買い手に会社を売却することで、従業員もそのまま引き継いでもらえます。M&Aによって従業員の生活を守ることが可能です。

買い手側のメリット

M&Aを実施することで買い手側にもたらされる主なメリットが次のとおりです。

- 弱みを補い強みを伸ばせる

- スピーディに事業を展開できる

- 商圏を拡大できる

- 節税効果が期待できる

弱みを補い強みを伸ばせる

M&Aによって他社を売却することでシナジー効果が期待できます。他社とのシナジー効果が得られれば、自社の弱みを補い強みを伸ばせるでしょう。自社の弱みを補い強みを伸ばすことで事業規模拡大が期待できます。

スピーディに事業を展開できる

企業が新たに事業を始めようとした場合、従業員の確保を始め、さまざまな手間が発生します。また事業が軌道に乗るまでには、ある程度の時間が必要となるでしょう。

M&Aによって他社を買収すれば、従業員の確保にかかる時間を短縮できるため、スピーディな事業展開が可能です。また、ブランド力や長い実績がある企業を買収することで事業が軌道に乗るまでの時間短縮が期待できるでしょう。

商圏を拡大できる

買い手側は自社とは商圏の異なる企業を買収することで、商圏の拡大につながります。自社で新たに商圏を拡大するとなると、新しい商圏のニーズや競合の調査などが必要です。M&Aによって企業を買収することでマーケティングにかかる時間を短縮して、商圏を拡大できます。

節税効果が期待できる

買収した会社が赤字を抱えている場合、買い手には節税効果が期待できます。これは一定期間に限り、欠損金を翌期以降に繰越欠損金として繰り越して所得と相殺できるためです。買収した会社が赤字を抱えているのであれば、繰越欠損金が認められるため、節税につながるでしょう。

M&Aのデメリット

M&Aのデメリットも会社を売る側、会社を買収する側で異なります。M&Aを実施する際はメリットだけでなくデメリットも把握しておきましょう。

売り手側のデメリット

M&Aを実施することで売り手側にもたらされる主なデメリットは次のとおりです。

- 従業員の待遇が変化しかねない

- 経営方針が変化する恐れがある

- 顧客・取引先との関係が悪化する恐れがある

従業員の待遇が変化しかねない

会社をM&Aによって売却することで、勤務していた従業員の受け皿を用意できますが、従業員の待遇が変化しかねません。

労働基準法では合理的な理由や社会通念に反するのであれば、雇用主からの一方的な解雇は認められていません。そのため、一般的に売却後すぐに従業員が解雇されるような事態は考えにくいです。しかし、早期の退職者などを募る可能性はあります。

また労働基準法では、雇用主が一方的に労働条件を変更することも認めていません。しかし、従業員を取り巻く環境に変化が生じ、結果的に労働条件の悪化につながる可能性はあるでしょう。

経営方針が変化する恐れがある

会社の売却方法によっては、経営権も変化します。経営方針が変更されると、従業員や取引先に混乱が生まれる恐れがあるでしょう。売却による経営方針の大幅な変更を避けるためには、買い手がどのような経営方針なのかを売却前に確認しておきましょう。

顧客・取引先との関係が悪化する恐れがある

会社の売却によって経営者が変わったことで、顧客や取引先との関係が悪化する恐れがあります。取引や業務、契約内容は全ての企業で同じではありません。そのため、経営者が変わったことによるルール変更が、顧客や取引先との関係にマイナスに働く可能性もあるでしょう。

特に中小企業の場合、経営者との取引先との関係性が密になっているケースがあります。売却によって顧客、取引先との関係悪化を防ぐのであれば、事前に関係先へ事情を説明しておきましょう。

買い手側のデメリット

買い手側のデメリットは次のとおりです。

- 従業員のモチベーションが低下する可能性がある

- 期待する効果が得られない可能性がある

- 簿外負債などを引き継ぐ可能性がある

- 許認可が引き継げない可能性がある

従業員のモチベーションが低下する可能性がある

買い手側のデメリットとして従業員のモチベーション低下が挙げられます。M&Aによって買収されたことで、従業員の労働環境が変わる可能性があります。給与を始めとした労働環境が変化することで、従業員のモチベーションが低下してしまうかもしれません。結果的に、従業員の離職につながる恐れもあります。

期待する効果が得られない可能性がある

M&Aを実施することで買い手企業にはシナジー効果が期待できます。しかし、期待できる効果が得られない可能性もあるでしょう。例えば企業を過大評価していたことで買収した結果が希望どおりにならない可能性があります

シナジー効果が得られない場合、買収して企業が大きくなったことで管理コストが増え、マイナスの影響も生まれかねません。

簿外負債などを引き継ぐ可能性がある

M&Aでは、簿外負債といった売り手側の負債を引き継いでしまう可能性があります。売り手側が簿外負債などの負債を抱えていないかどうかは、事前に確認しておく必要があります。特に帳簿に記載されない簿外負債は、売り手側自身も気づいていない恐れがあるでしょう。売り手側も把握していない負債を確認するためには、事前の買収予定の企業の調査を心掛けましょう。

許認可を引き継げない可能性がある

売り手が過去に許認可についてトラブルを起こしていた、事業に必要な許認可を全て取得していなかったという場合、許認可を引き継げずに新規事業を展開できないかもしれません。また、事業譲渡や会社分割といったように選択するM&Aの手法によっても許認可を引き継げない可能性があります。許認可を引き継ぐためにはM&Aの手法に注意するだけでなく、売り手が取得している許認可についての調査も進めましょう。

M&Aにおける企業の価値を決める方法

M&Aによって企業を売買する際は企業の価値を次のような方法で算出します。

- コストアプローチ

- インカムアプローチ

- マーケットアプローチ

コストアプローチは企業の保有する資産が参考になる

コストアプローチとは、企業がどれくらいの資産価値を保有しているのかをベースに企業価値を算出する方法です。コストアプローチにおいてはベースとなる企業の資産や負債、純資産の状態は貸借対照表が参考になります。貸借対照表を参考にするため客観的に価値を算出可能です。一方、コストアプローチは現状の企業の状態を算出しやすいものの、将来性を加味した価値を算出しにくいというデメリットがあります。

コストアプローチの具体的な手法は次のとおりです。

- 時価純資産法

- 簿価純資産法

それぞれの方法について解説します。

時価純資産法は2つの方法に分かれる

時価純資産法は資産、負債を時価に置き換えることで企業の価値を算出する方法です。時価を計算する際は次のいずれかを用いましょう。

- 再調達原価法:売り手企業が持つ資産や負債を再度調達したとして、どれくらいのコストがかかるかを算出する

- 正味売却価額:売り手企業が保有する資産を全て売り、負債弁済に充てて残った金額を算出する

2つの方法どちらでも、対象企業の資産を時価として算出できるものの、結果が出るまでには時間がかかります。

簿価純資産法は帳簿と実態とで乖離が発生しかねない

簿価純資産法は、貸借対照表をベースに算出した純資産を企業価値として、売却価格を決める方法です。貸借対照表に載っている資産の合計から負債の合計を引くことで純資産額が算出できます。

簿価純資産法では帳簿と実態との乖離に注意しましょう。資産と負債の帳簿価格と時価に差が生まれているケースにおいて、帳簿における純資産額と実態とで乖離が発生する場合があります。

インカムアプローチは企業の収益力から価値を算出する

インカムアプローチとは企業の価値を収益力から算出する方法です。コストアプローチは将来性を加味した企業価値が算出しにくい一方、インカムアプローチなら、将来性を加味した企業価値の算出が可能です。

インカムアプローチの主な算出方法は次のとおりです。

- DCF法(ディスカウントキャッシュフロー法)

- 配当還元法

このうち配当還元法が用いられるのは限定的であり、一般的にはDCF法が用いられます。DCF法の具体的な手法は次のとおりです。

DCF法はキャッシュフローに着目し手価値を導き出す

DCF法は、企業のお金の流れに着目して企業価値を算出する方法です。DCF法を用いて企業価値を算出するには、まずフリーキャッシュフローを算出しましょう。フリーキャッシュフローとは、営業活動におけるキャッシュフローから、投資活動におけるキャッシュフローを差し引いたものです。

例えば収益が300万円、仕入れ代が60万円、経費が30万円、設備投資が50万円だった場合、フリーキャッシュフローは次のとおり算出可能です。

- 営業活動のキャッシュフロー:300万円-(60万円+30万円)=210万円

- フリーキャッシュフロー:210万円-50万円=160万円

DCF法でフリーキャッシュフローを割る際は加重平均資本コストが用いられるのが一般的です。加重平均資本コストとは、借入で発生するコストと株式調達で発生するコストとを加重平均した数字です。加重平均資本コストで割ることで、フリーキャッシュフローを現在価値に整えられます。

マーケットアプローチは株式市場の影響を受けやすい

マーケットアプローチは株式市場の情報を基に企業価値を算出します。マーケットアプローチは株式市場の情報を基に行うため、比較的客観性のある企業価値を算出できるところが特徴です。

一方、マーケットアプローチは株式市場の影響を受けやすいという点がデメリットとして挙げられます。例えば一時的に株式市場が高騰している場合、企業評価が過剰になりかねません。一時的な株式の高騰に企業価値を判断してしまうと、M&Aで買収しても期待する効果が得られないでしょう。

マーケットアプローチの具体的な手法としては、以下が挙げられます。

- 市場株価法

- 類似会社比準法

それぞれの方法について解説します。

市場株価法は上場しているケースに活用可能

市場株価法は、対象となる企業が上場している際に株価を参考にする手法です。市場株価法で参考にする株価は常に一定ではありません。市場の状況によっては株価が高騰もしくは下落しかねません。一過性の株価の変化を排除して可能な限り正確な数値を求めるために、市場株価では直近1カ月平均、直近3カ月平均といったように、一定のスパンの平均を参考にします。

類似会社比準法は類似企業の株価を参考にする

市場株価法と異なり、類似会社比準法は対象企業が非上場の際に用いられる手法です。類似会社比準法では、対象企業と類似する上場企業の株価が参考になります。対象企業と類似するかどうかは、企業の規模や顧客の属性、製品サービスなどから判断しましょう。また、類似会社比準法であっても一時的な株価の高騰や下落を避けるために、一定のスパンの結果を基に価値を算出します。

M&Aを実行する際の注意点

M&Aを実行する際は売り手側、買い手側それぞれの注意点を押さえておきましょう。

M&Aを実行する際の売り手側の注意点

M&Aを実行する際、売り手側は次のような点に注意しましょう。

- 希望する価格で売れるとは限らない

- 経営者などは一定期間拘束される可能性がある

- 従業員の契約についての交渉が必要

- のれんについての理解を深めておく

- 簿外負債がないかを確認しておく

1. 希望する価格で売れるとは限らない

M&Aによって自社を売却したとしても、希望する価格で売れるとは限りません。債務状況を始めとして、買い手にとってマイナスとなる要素があった場合、価格が抑えられてしまう可能性があります。少しでも希望の価格で売却するのであれば、自社の魅力を買い手に伝えましょう。

2. 経営者などは一定期間拘束される可能性がある

株式を譲渡した場合、代表者や業務の中心人物といった売り手側の特定の従業員が、一定期間拘束される可能性があります。拘束が発生するのは買い手側の企業が運営するに当たり、経営や営業などの機能を維持するためです。株式譲渡に伴う売り手側の中心人物の拘束は、「ロックアップによる拘束」と呼ばれています。

ロックアップによる拘束は期間に決まりはありません。拘束期間中は会社を経営するための引継ぎ期間と言えるため、長ければ長いほど入念な引継ぎが可能です。多くの企業で行われている業務の引継ぎよりも規模が大きいため、年単位で拘束期間が設けられるのが一般的です。

3. 従業員の契約についての交渉が必要

M&Aによって企業を売却する場合、従業員の契約について交渉が必要です。従業員の中には、M&Aによる売却を知ったことで雇用条件の悪化などを憂慮して離職を検討する人もいるでしょう。従業員の離職を防ぐためにも、買い手企業と従業員の契約について交渉が欠かせません。

従業員の契約を買い手側と交渉することで、従業員が引き続きスムーズに勤務できる環境を整えられます。

4. のれんについての理解を深めておく

のれんとは無形固定資産の意味です。例えば企業が持つブランド力、ノウハウなどがのれんとして挙げられます。他社にはない独自の技術を持っている、長い歴史があり高いブランド力があるといった場合はのれんの価値が高くなるでしょう。のれんの価値が高ければ、想定以上の高い価格がつく可能性があります。

5. 簿外負債がないかを確認しておく

M&Aで自社を売却するのであれば賞与引当金や退職給付引当金を始めとした、将来発生する可能性がある負債の有無を確認しておきましょう。国内の企業の中でも中小企業には、会計が現金主義に基づいている可能性があります。現金主義に基づく会計を行っている企業の場合、退職給付引当金などの負債は貸借対照表に記載されないため、簿外債務として存在することになります。

会社を売却する場合、これらの簿外債務も買い手に引き継がれる可能性があるため、注意が必要です。簿外債務の存在を買い手に伝えていないと、後にトラブルに発展しかねません。

M&Aを実行する際の買い手側の注意点

M&Aを実行する際の買い手側の注意点は次のとおりです。

- 負債や過去の不正などが発覚する可能性がある

- 目的が曖昧なM&Aは実施しない

- 買収先の会社は慎重に選ぶ

- 慎重なPMIを心掛ける

- 従業員の離職や業績悪化を避ける

1. 負債や過去の不正などが発覚する可能性がある

M&Aで企業を買収した場合、負債を引き継いでしまう可能性があります。本来であれば、買収前に把握できるのが一般的です。しかし、売り手側から提供されている情報が不完全だったり、相手先企業の調査が不完全だったりして、後で負債があったと発覚するケースがあります。また発覚するのは負債だけではありません。売り手側の過去の不正が発覚するケースもあります。

このような事態を避けるには、あらかじめ売り手側の状況を調査しておきましょう。売り手側の調査が曖昧なままM&Aを実行してしまうと、企業にとって大きなリスクにつながる恐れがあります。

2. 目的が曖昧なM&Aは実施しない

M&Aを実施するためには目的を明確にしましょう。M&Aの実施そのものを目的としてしまうと、何のためのM&Aを選択したのか曖昧になってしまい、期待できるシナジー効果などを得られないでしょう。また、目的がはっきりしない状態でM&Aを実施しようとすると、相手先企業の選定にも時間がかかってしまいます。

3. 買収先の会社は慎重に選ぶ

買収先の会社は慎重に選びましょう。戦略的な視点に立って買収先の会社を選ぶことでシナジー効果のメリットが高められます。買収先は買い手と売り手、それぞれの強みを活かせるかどうかに着目して、慎重に選びましょう。

4. 慎重なPMIを心掛ける

PMIとは経営統合プロセスを意味します。M&Aでは、事業が統合されるだけではありません。例えば経営理念や企業風土といった、仕事に対する意識も統合する必要があります。PMIを疎かにすると、M&Aによるシナジー効果が得られなくなる可能性があるでしょう。M&Aによる統合を成功させるには、慎重なPMIを心掛けることが大切です。PMIの実施に当たって心配な点がある場合は、PMIを専門的に扱う業者を利用し、サポートを受けることも検討してみましょう。

5. 従業員の離職や業績悪化を避ける

買い手がM&Aを実施した際は従業員の離職、業績悪化などを避ける取り組みが必要です。例えば従来の給与よりも低くすると、従業員のモチベーション低下による離職につながる恐れがあります。社内で実績のある従業員が退職すれば、M&A自体で期待していた成果が得られないかもしれません。

M&Aを実施する際の流れ

M&Aを実施する際の流れは一般的に次のとおりです。

- M&Aについて検討する

- M&A仲介サービス業者の選定

- 交渉相手の選定

- トップ面談の実施

- 基本合意契約を結ぶ

- デューデリジェンスの実施

- 最終条件を交渉する

- 最終契約~クロージングにいたる

M&Aについて検討する

M&Aは実施前に検討段階を設けましょう。M&Aについて検討せずに実施してしまうと、期待できる効果が得られない可能性があります。そのため買い手側であれば、買収後の組織や成長戦略について明確にしておきましょう。一方、売り手側であれば譲渡によって得られる費用だけでなく、譲渡のタイミング、譲渡後の役員や従業員の待遇なども明確にしておくことで、M&Aの効果が期待できます。

M&A仲介サービス業者の選定

M&Aを成功させるには法務や税務など、さまざまな専門的な知識が必要です。また、売り手の場合、自社で買い手を探し出すのは困難でしょう。特に非上場株式の場合、取引市場が存在していないため、購入に興味を示す相手を探すのは難しい傾向にあります。

専門的な知識に基づいてM&Aの相手を選ぶためにもM&A仲介サービス業者に依頼するのが一般的です。M&仲介サービス業者を選ぶ際は、料金体系や得意とする業種などを確認してみましょう。

M&A仲介サービスとマッチングの違い

M&Aによって特例有限会社を売却する際は仲介サービスだけでなく、マッチングサービスも活用できます。M&Aにおけるマッチングサービスは、売り手と買い手とを繋いでくれます。M&Aのマッチングサービスは仲介サービスよりも費用を抑えた利用が可能です。一方、マッチングサービスは仲介サービスよりもケアが期待できない、M&Aの情報が拡散されかねないといったデメリットがあります。特に売り手からすると、自社を売却しようとしている情報が拡散されてしまうと、従業員や取引先からの信頼低下につながる恐れがあるでしょう。

交渉相手の選定

M&A仲介サービス業者と契約を締結したら、M&Aの交渉相手を選定しましょう。M&Aにおける交渉相手の選定は売り手、買い手で異なります。

売り手の概要をまとめて買い手に提案

売り手側は交渉相手を選定するに当たり、自社の概要を書類にまとめます。なお、売り手の概要を書類に記載して買い手に提案する際は、企業が特定できないように名前を伏せておくのが一般的です。このような書類をノンネームシートと呼びます。ノンネームシートには業種や地域、従業員数などがA4用紙1枚にまとめます。

買い手はノンネームシートを基に売り手を選定

買い手が売り手を選定する際に活用するのがノンネームシートです。ノンネームシートを基に、買収した際のシナジー効果や買収にかかる費用などを想定します。興味のある売り手がノンネームシートに記載されていれば、M&A仲介会社と秘密保持契約の締結後に詳細を聞きましょう。

トップ面談の実施

買い手候補が見つかったら経営者同士によるトップ面談と呼ばれています。トップ面談では会社紹介や事業所の見学などが実施されるのが一般的です。トップ面談は可能な限り、早い段階で実施しましょう。実施が遅くなってしまうと交渉の進捗が滞ってしまう恐れがあります。

トップ面談に臨む際、売り手は相手企業についてしっかりとリサーチしておきましょう。相手企業を把握することで、自社の買収によって得られるメリットなどを伝えやすくなります。トップ面談では買い手から質問を受けることもあります。なお、買い手によい印象を持ってもらうためだとしても、誇張した回答をするのは避けましょう。例えば債務状況を偽ると、後に相手が調査をした際に虚偽が発覚して、トラブルにつながりかねません。

一方、買い手は売り手側に対する質問を事前に用意しておきましょう。また、売り手と友好的な関係を保つことも大切です。

基本合意契約を結ぶ

売り手と買い手とが、M&A契約を進めるという旨で合意したら、基本合意の契約を結びます。基本合意契約とは、話し合った条件で売却を進めていくことに、売り手と買い手が合意したことを示す契約書です。基本合意契約は一般的な契約書と同様、法的な拘束力が発生します。そのため、締結後に契約内容に反した場合、損害賠償を請求されかねません。基本合意契約後は契約内容に反するような行動は避けましょう。

また、基本合意契約は秘密保持契約も兼ねるのが一般的です。秘密契約保持を結んだのであれば、会社売却について口外を避けます。

デューデリジェンスの実施

基本合意契約を締結したらデューデリジェンスが実施されます。デューデリジェンスとは買い手が実施する売り手の財務状況や法律問題、営業状況などの調査を指します。買い手はデューデリジェンスを実行することで、売り手の価値やリスクを判断可能です。買い手企業はデューデリジェンスと並行しながら、PMIを進めていくのが一般的です。

デューデリジェンスは、さまざまな資料に基づいて進んでいきます。そのため、売り手はどのような資料が必要なのかを確認した上で準備を進めましょう。

最終条件を交渉する

デューデリジェンスを実行したら最終条件の交渉にうつります。最終条件の交渉では売り手、買い手それぞれの希望や譲れない部分などを詰めていきます。例えば買い手であれば、デューデリジェンスの結果に基づいた条件の変更を提案していきましょう。一方、売り手は先方の提案で承認すべき内容、譲歩できない内容などを洗い出した上で、最終条件の交渉に臨みましょう。

最終契約~クロージングにいたる

M&Aの最終条件を交渉したのちに最終契約に進みます。最終契約では株式や事業の譲渡契約が締結されます。最終契約では譲渡方法や価格、誓約事項などが盛り込まれた契約書が交わされるのが一般的です。

最終契約を交わしたらクロージングにいたります。クロージングでは株式譲渡であれば株券の引き渡しや対価の支払い、役員の人選などが当てはまります。

M&A仲介サービスを利用するメリット

M&A仲介サービスを利用するメリットとして以下は次のとおりです。

- スムーズな成約が期待できる

- 専門的な知識に基づくアドバイスが得られる

- M&Aにかかわる業務負担を軽減できる

スムーズな成約が期待できる

M&A仲介サービスを活用することで、買い手企業をスムーズに見つけて成約につなげられます。自社だけの力でM&Aの相手を見つけて交渉するとなると、多くの時間を費やさなければならないかもしれません。しかし、買い手企業についてさまざまな情報を保有しているM&A仲介サービス会社を活用すれば、多くの顧客にアプローチしてくれます。そのため、売却対象である会社に興味を示す企業が見つかる可能性も高まるでしょう。

専門的な知識に基づくアドバイスが得られる

M&Aは法務や財務などさまざまな専門的な知識が求められます。M&A仲介サービスであれば、法務や財務といったM&Aに必要な専門的な知識に基づいたアドバイスが期待できるでしょう。専門的なアドバイスを得ることで、手続き中の誤りが発生するリスクを抑えられます。

M&Aにかかわる業務負担を軽減できる

M&Aを実行するとなると、売却や買収についてのさまざまな業務を担う必要があります。M&Aに関する業務を自社で対応するとなると、本来のコア業務に影響を及ぼしかねません。特に人手が不足している中小企業となると、コア業務の進捗に影響が出てしまうでしょう。

M&A仲介サービスであれば売却や買収についての業務を依頼できるため、自社での負担を軽減可能です。

M&A仲介サービス業者の選び方

M&A仲介サービスを取り扱う業者は数多くあります。自社に適した業者を選ぶためには、いくつかのポイントを押さえておくことが大切です。具体的には、以下のようなことを確認しながら業者を絞り込んでいきましょう。

- 情報の取扱いが適切

- 自社と同じ業種や同規模の実績が豊富

- サービス料金体系が分かりやすい

- スムーズなコミュニケーションが取れる

- 豊富なネットワークを持っている

1. 情報の取扱いが適切

M&A仲介サービスを選ぶ際は、情報を適切に取り扱っている会社を選びましょう。M&A仲介サービスを提供する会社はさまざまな情報を取り扱っています。例えば売り手からすると、買い手と交渉中にM&Aの情報が漏洩してしまったら、破談につながる恐れがあります。M&A仲介サービスを選ぶ際は、情報の取扱い体制を確認することが大切です。

情報の取扱いはM&Aの当事者も注意が必要

情報漏洩はM&Aの当事者も注意が必要です。M&Aが成立する前に従業員にまで情報が漏れてしまうとモチベーション低下や離職の恐れがあります。従業員に伝えるのは契約が成立してからにしましょう。

2. サービス料金体系が分かりやすい

M&A仲介サービスの利用にかかる費用は依頼先によって異なります。一般的には次のような費用が発生する可能性があるでしょう。

- 相談料:相談の時点で発生

- 着手金:依頼時に発生

- 中間金:一定の段階まで進んだ際に発生

- デューデリジェンス費用:デューデリジェンス実施に伴い発生

- 成功報酬費用:成約した際に発生

- 月額定額手数料:利用している間は発生

もちろん、上記の費用が発生するとは限りません。中には相談料や着手金などを設けず、完全成功報酬制度を採用しているケースもあります。どのような費用がかかるのかはサービスを提供する会社によって異なるため、事前に料金体系を確認しておきましょう。

3. 自社と同じ業種や同規模の実績が豊富

M&A仲介サービスを提供する業者はそれぞれ得意としている領域があります。そのため、M&A仲介サービスを利用する際は自社と同じような業種、同じような会社規模のM&Aを得意としているかどうかを確認しましょう。自社と同じような業種、会社規模のM&Aを得意としている業者を利用すれば、より専門性の高いアドバイスを得られる可能性があります。

4. スムーズなコミュニケーションが取れる

M&Aを実行するとなると、さまざまな疑問が出てくる可能性があります。M&Aについての疑問を解決しないまま進めていくと希望する結果につながらないかもしれません。M&Aによるメリットを得るためにも、スムーズにコミュニケーションが取れるM&A仲介サービスを活用しましょう。

5. 豊富なネットワークを持っている

M&A仲介サービスでは豊富なネットワークを有しているかどうかも大きなポイントです。例えば金融機関とのつながりがある場合、豊富なネットワークが期待できます。また、ホームページに掲載されているインタビューや過去の実績などからもネットワークの豊富さを把握可能です。

M&Aでよくある失敗例

M&Aを実施する際によくある失敗例として以下が挙げられます。

- M&Aの成約前に情報が漏れてしまった

- 開示した情報が足らず希望するほどの価格にならなかった

- M&Aを進める最中に業績が悪化した

- 自社の債務を把握していなかった

- コンプライアンスに違反してしまう

1. M&Aの成約前に情報が漏れてしまった

M&Aにおける失敗例として挙げられるのが成約前の情報漏れです。M&Aが成約にいたるまでに情報が漏れてしまったことで、相手企業からの信頼が低下し、破談になる可能性があります。また情報が漏洩してしまうと、取引先や従業員からの信頼が得られなくなる可能性があるでしょう。M&Aのトラブルを抑えるために、情報の取扱いには注意が必要です。

2. 開示した情報が足らず希望するほどの価格にならなかった

買い手は買収を検討している相手の価値を判断するために、さまざまな情報を求めます。売り手は買い手から求められた情報を適切に開示しましょう。開示した情報が足らないと買い手も適切な判断を下しにくくなってしまいます。その結果、売り手からすると希望するほどの価格にならない可能性があります。希望する価格で売却するためにも、買い手には多くの情報を開示しましょう。

3. M&Aを進める最中に業績が悪化した

M&Aを進める最中に業績が悪化してしまうことがあります。これは、会社のかじ取りを担う立場である経営者がM&A業務に注力したためです。M&A業務に注力するあまり、本来の経営という部分に手が回らなくなると、業績に悪化が起こり得るでしょう。

M&Aを進める最中での業績悪化は、経営者が経営に注力できなくなっていることが原因です。そのため、M&A仲介サービスを活用して経営者が経営に注力できるようにしましょう。

4. 自社の債務を把握していなかった

会社を売却する側が自社の債務を把握していない場合、M&Aが失敗に終わってしまうことがあります。例えば簿外負債は帳簿に載っていないため、見落としがちです。簿外負債の見逃しを防ぐためにも自社の状況をしっかりと把握しましょう。簿外負債を始めとして自社の状況を把握できていなかった場合、買い手からの信用が低下する恐れがあるでしょう。

一方、買い手も相手の債務状況を確認して、M&A後のリスクに備えることが大切です。

5. コンプライアンスに違反してしまう

情報漏洩を始めとしたコンプライアンス違反をしてしまうと、買い手からの信頼が低下し、M&Aを実現できません。コンプライアンス違反はM&Aの破談だけでなく、訴訟のリスクもはらんでいます。そのため、従業員のコンプライアンスへの意識を高め、不注意が起きないような監視体制を強化するなどして、コンプライアンス違反を防止しましょう。

コンプライアンス違反は売り手だけでなく、買い手も意識すべき点です。買収後にトラブルに発展することのないよう、売り手が過去にコンプライアンス違反をしていないかどうか、しっかり確認しておくことが大切です。

M&Aの種類を把握して成功につなげよう

M&Aの種類は買収や合併、提携です。中でも買収は株式譲渡や株式交換、株式移転、第三者割当増資、事業譲渡といったように細分化されています。M&Aの種類によってメリット、デメリットがあるため、自社の状況に応じた種類を選択しましょう。

M&Aを実行する際、売り手は従業員の契約について交渉する、のれんについての理解を深めておくなどのポイントを押さえておきます。一方、買い手は目的が曖昧なM&Aは避ける、買収先の会社は慎重に選ぶといったポイントを押さえておきましょう。

M&Aを成功させるには専門家のサポートが大切です。M&Aの専門かであるM&A仲介サービスを選ぶ際は料金体系などを確認しましょう。M&A仲介サービスを活用することで成約率の向上が期待できます。

大手&上場しているM&A仲介会社 比較10選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社日本M&Aセンター |

|

相談:無料 着手金:有 報酬:レーマン方式 |

事前コンサルティング M&Aサービス~戦略立案~ M&Aサービス~マッチング~ アフターサービス |

| M&Aキャピタルパートナーズ株式会社 |

|

相談:無料 着手金:無料 報酬:株価レーマン方式 |

譲渡売却 譲受買収 企業評価 M&Aマッチングサービス |

| 株式会社ストライク |

|

相談:無料 着手金:無料 報酬:レーマン方式 |

成長加速型M&Aコンサルティング 事業承継型M&Aコンサルティング 経営支援コンサルティング |

| 株式会社M&A総合研究所 |

|

年間問い合わせ5,000件以上 譲渡企業様は着手金中間金無料の完全成功報酬制 東証上場の信頼とM&A支援の豊富な実績 最短49日のスピード成約 AIマッチングシステムの活用 |

M&A仲介 事業譲渡 AIマッチングシステム 資料事業計画書の作成 面談指導 |

| 名南M&A株式会社 |

|

譲渡企業報酬体系 着手金(アドバイザリー契約締結時): 5億円以下 66万円 5億円超~20億円以下 110万円 20億円超 220万円 成功報酬(クロージング時): 5億円以下の部分 5.5% 5億円超~10億円以下の部分 4.4% 10億円超~50億円以下の部分 3.3% 50億円超~100億円以下の部分 2.2% 100億円超の部分 1.1% (最低報酬1,100万円) 譲受企業報酬体系 情報提供料(アドバイザリー契約締結時): 10億円以下 66万円 10億円超~50億円以下 110万円 50億円超 220万円 成功報酬(クロージング時): 5億円以下の部分 5.5% 5億円超~10億円以下の部分 4.4% 10億円超~50億円以下の部分 3.3% 50億円超~100億円以下の部分 2.2% 100億円超の部分 1.1% (最低報酬1,100万円) |

事業承継 譲渡 譲受 |

| 株式会社オンデック |

|

要お問い合わせ |

事業承継型M&A イグジット型M&A MBO支援 ターゲット選定 簡易企業評価 |

| 株式会社ペアキャピタル |

|

着手金:なし 中間報酬:手数料の10% 成約時:残りの90% |

M&Aアドバイザリー 事業承継コンサルティング 業務提携コンサルティング 企業再生支援 資本政策経営計画コンサルティング 資産運用コンサルティング |

| セレンディップホールディングス株式会社 |

|

- |

事業承継支援事業 経営コンサルティング事業 M&Aアドバイザリー事業 企業再生支援事業 コーポレートアドバイザリー事業 プロ経営者派遣事業 その他付帯する事業 |

| 株式会社スピカコンサルティング |

|

着手金:なし 成功時の報酬:成功時の報酬は、譲渡対価に対して計算される 譲渡オーナーは完全成功報酬 |

完全業界特化型M&A仲介 バリューアップコンサル |

大手企業傘下&上場企業傘下M&A仲介会社 比較11選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

| 株式会社Innovation M&A Partners |

|

着手金:なし 中間手数料:なし 完全成功報酬型 |

M&Aサービス 初期コンサルティング 簡易株価算定 アドバイザリー契約締結 企業概要書(IM)の作成 経営者同士の面談のセッティング デューデリジェンス 条件交渉 最終契約締結 株式譲渡や資産の移管等を実施(クロージング) |

| ABNアドバイザーズ株式会社 |

|

着手金:原則無料 成功報酬型:取引金額に対するレーマン方式 |

M&A総合アドバイザリー業務 M&A仲介事業 事業成長戦略、事業承継戦略、事業再建戦略等の立案助言および実行サポート M&A戦略立案、検討、実行に係るアドバイザリー PMI戦略のサポート その他経営全般に係る助言サポート |

| 信金キャピタル株式会社 |

|

着手金:なし 取引金額に応じた完全成功報酬制 |

M&A仲介 投資育成 |

| 株式会社DYM M&Aコンサルティング |

|

- |

M&A事業 投資育成事業 |

| 株式会社マイナビM&A |

|

着手金:なし 手数料:株式価値に応じて手数料率を乗じ金額を算定 成功報酬制 |

M&Aに関する仲介、斡旋、コンサルティングおよび アドバイザリー業務 |

| レバレジーズM&Aアドバイザリー株式会社 |

|

成功報酬型:レーマン方式 |

M&Aアドバイザリー 企業評価の実施 資本政策経営計画コンサルティング |

| エムレイス株式会社 |

|

着手金:無料 アドバイザリー手数料:無料 中間報酬:基本合意契約締結時に200万円(消費税別) 最終報酬:取引金額に応じて定められた成功報酬を頂戴致します。 (レーマン方式により算出) |

M&A支援事業(M&A仲介、M&Aアドバイザリー業務) スカウト型M&A 事業承継サポート 後継者スカウト PMI(経営統合)サポート 企業価値評価 |

| 株式会社MJS M&Aパートナーズ |

|

着手金:あり 成功報酬:レーマン方式 |

中小企業の事業承継事業再生等に関するサポート事業 税理士をはじめとする士業の事業承継支援事業 |

| M&A BASE 株式会社 |

|

着手金:なし 成果報酬型 |

M&Aアドバイザリー事業 サーチファンド事業 サーチファンド設立の目的、5つの強み、チームメンバー、サーチャーを紹介 |

| 株式会社ウィット |

|

着手金:なし 完全成功報酬型 |

M&A仲介事業 |

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |