更新日:2025/11/27

会社売却の方法は? 流れやメリット・デメリットを解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

後継者不在や人手不足、負債の解消など、会社を売却する理由はさまざまです。会社売却はメリットだけでなく、デメリットももたらすため事前に把握しておきましょう。本記事では会社売却の方法や流れ、メリット・デメリット、注意点などを解説します。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

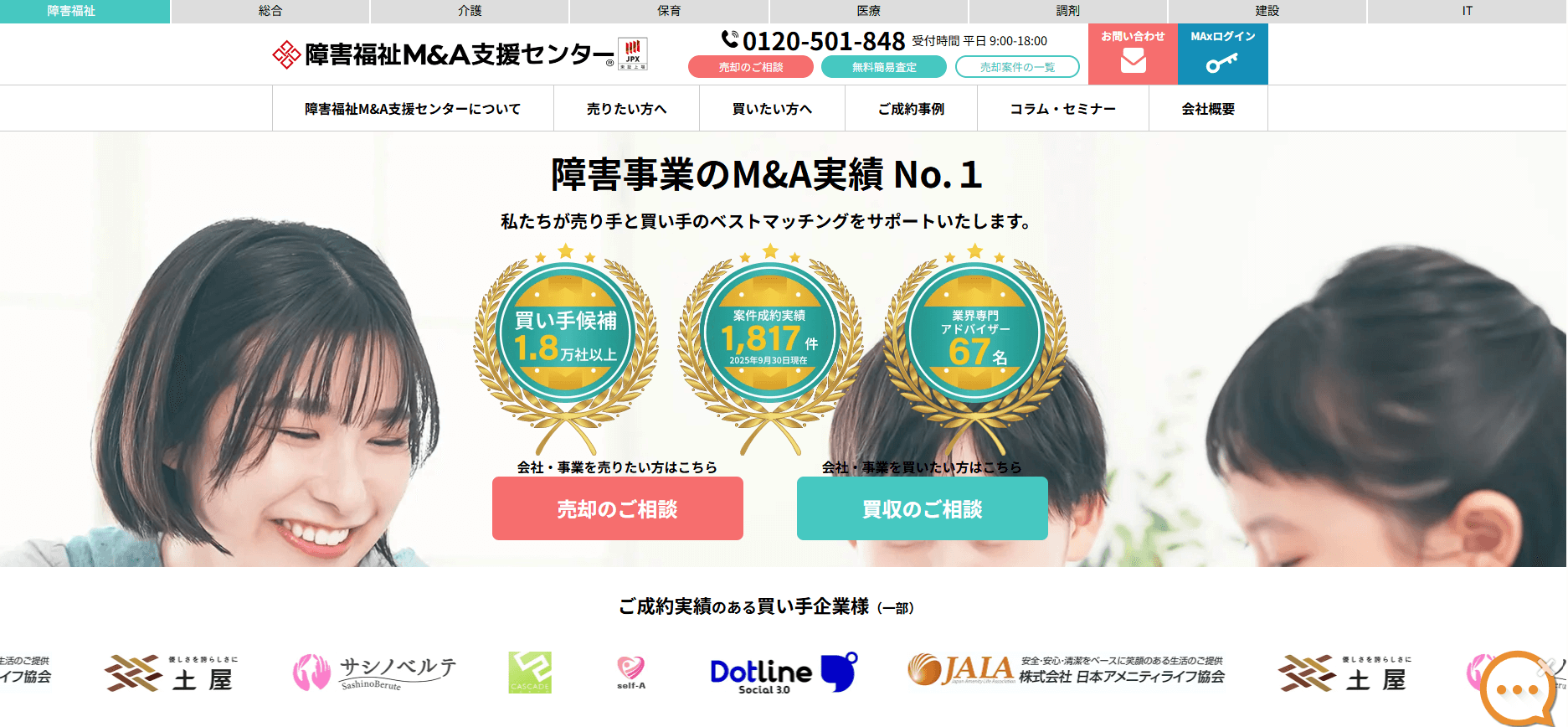

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

会社売却の4つの方法

会社売却と一言で言っても方法はさまざまです。会社売却をする方法として以下の4つが挙げられます。

- 株式譲渡

- 事業譲渡

- 会社分割

- 株式交換

株式譲渡は株式を他社に譲る方法

会社売却の手法を代表するのが、株式譲渡です。株式譲渡では、株主が所有する株を他社や個人に譲ることで経営権も移行します。株式譲渡を実施した場合、株の売り手には譲渡益が発生します。

事業譲渡は一部や全ての事業を譲渡する方法

事業譲渡は、売り手側の事業の一部、もしくは全てを他社の譲渡する方法です。特定の事業のみを移転させたいといった場合は、事業譲渡が適しています。事業譲渡で譲渡されるのは、事業そのものだけではありません。権利や従業員も含まれます。

なお、事業を譲渡した場合も譲渡した側には譲渡益が発生するのが一般的です。

会社分割は吸収分割と新設分割に分かれる方法

会社分割とは、売り手側の一部の事業や全ての事業を他社が引き継ぐ方法です。事業譲渡に似たように思えますが、支払われる対価などに違いがあります。一般的に事業譲渡の対価として支払われるのは金銭なのに対して、会社分割では株式が対価として支払われます。

会社分割の方法は吸収分割と新設分割の2つです。それぞれを簡単にまとめると、次のとおりです。

- 吸収分割:売り手側の事業を他社が吸収する

- 新設分割:分割した売り手側の事業を基に新たな会社を設立する

株式交換は100%子会社化する方法

株式交換は親会社が子会社の株を全て保有し、100%子会社化をする際に用いられるのが一般的です。株式交換では、買い手側が売り手側の株式を全て取得します。売り手側が得る対価は、買い手側の株式です。買い手側からの株式を得た場合、任意のタイミングで株式を売却可能です。株価が高騰していれば利益が得られるでしょう。

会社を売却する流れ

会社の売却は一般的に次のような流れで進んでいきます。

- 自社を売る目的を明確にする

- 買い手候補を探し出す

- 経営者同士の面談を実施する

- 基本合意の締結をする

- 自社の調査に必要な資料を準備する

- 最終契約をする

自社を売る目的を明確にする

会社を売却する際は、なぜ売るのか目的を明確にしましょう。会社を売却する目的はさまざまです。後継者がいない、人手が不足しているなどの目的を明確にすることで、どのような買い手に売ればよいのかを判断しやすくなるでしょう。

また、会社売却の目的を明確にしたら自社の魅力を洗い出すことも大切です。優れた技術を持っている、長い歴史がありブランド力があるといった場合、赤字であっても買い手から魅力的に映るでしょう。

買い手候補を探し出す

自社を売る目的を明確にしたら買い手候補を探し出します。上場企業の場合、株価が明確なため買い手候補を見つけられる可能性があります。しかし、非上場株式は取引市場が存在していません。そのため、自社で買い手候補を探し出すのは難しいでしょう。自社で買い手候補を見つけられないのであれば、専門の業者に依頼するのがおすすめです。

経営者同士の面談を実施する

買い手候補が見つかったら経営者同士の面談を実施します。経営者同士の面談はトップ面談と呼ばれています。トップ面談で実施されるのは会社紹介や事業所の見学などです。

売り手企業がトップ面談に臨む際は相手企業についてしっかりとリサーチしておきましょう。どのような企業なのかをリサーチした上で、自社を買収することで得られるメリットなどを伝えます。トップ面談では相手企業から質問を受けるでしょう。トップ面談での相手企業からの質問には正確に回答することが大切です。好印象を得ようと売上などを誇大に伝えてしまうと、後々トラブルにつながりかねません。

基本合意の締結をする

トップ面談を終えたら基本合意の締結に進みます。基本合意契約とは売り手、買い手が話し合った条件で売却を進めていくことに合意した契約書です。基本合意契約は一般的に契約書と同様に締結すると法的拘束力が発生します。契約内容を反故してしまうと損害賠償を請求されかねません。

基本合意契約は秘密保持契約も兼ねるのが一般的です。秘密契約保持を結んだのであれば、会社売却について口外するのは避けましょう。

自社の調査に必要な資料を準備する

基本合意契約を結んだ後に実施されるのが、デューデリジェンスです。デューデリジェンスとは買い手による売り手の財務状況や法律問題、営業状況などの調査を指します。買い手はデューデリジェンスを実行して売り手企業の価値やリスクを判断します。デューデリジェンスでは、さまざまな資料が必要です。どのような資料が必要なのかを確認した上で準備を進めましょう。

また、買い手企業はデューデリジェンスと並行しながら、経営統合のためのPMI(Post Merger Integration)を進めているのが一般的です。PMIとは会社売却後に経営方針や業務プロセス、システムなどを融合させるためのプロセスです。PMIでは買い手企業から買収後のイメージなどが共有されるでしょう。

最終契約をする

デューデリジェンスを終えたら最終契約に進みます。最終契約で用いられる契約書はデューデリジェンスの結果を踏まえた内容が含まれているのが一般的です。そのため、調査結果によって変動することがなければ基本合意の内容は反映されます。

最終契約を締結した後で株式の譲渡を始めとした売却、入金が実行されます。

会社売却するメリット

会社を売却する大きなメリットは、事業を存続できることです。後継者不足や人手不足で事業が立ち行かなくなった場合も、他社の力を借りることによって自社を維持できます。大手企業が買い手になれば、会社の規模拡大も期待できるでしょう。

会社売却のもう一つの選択肢としては、廃業が挙げられます。しかし、会社を廃業させるには費用や時間がかかってしまいます。会社廃業の手間を考慮すると、会社売却の方が効率的です。

会社を売却すれば譲渡益が得られる

会社売却は事業存続に有効なだけではありません。会社売却の譲渡益として、対価を得られます。譲渡益を元手に、新たな事業を始めるケースもあるでしょう。また、譲渡益を基にセカンドライフを過ごすこともできます。

なお譲渡益を元手に新たな事業を始める場合は、業種に注意しましょう。一般的に会社を売却した場合、買い手から競業避止義務が課せられます。競業避止義務が課せられている間は特定の事業を始められません。

会社を売却するデメリット

会社を売却するデメリットとして、売却後も一定期間拘束される可能性が挙げられます。買い手側の企業が運営するにあたり、売り手側の代表者や業務の中心人物のサポートを得て経営や営業などの機能を維持するためです。拘束期間は定めはないものの、一般的には年単位になります。

また、先述のとおり、会社を売却して事業を始めようとしても競業避止義務が課せられるという点もデメリットと言えるでしょう。

会社を売却する際の注意点

会社を売却する際の注意点として以下が挙げられます。

- 従業員の雇用条件が悪化しかねない

- 希望する価格で売却できるとは限らない

- 取引先や顧客との関係が悪化しかねない

従業員の雇用条件が悪化しかねない

会社を売却した後に従業員の雇用条件が悪化する恐れがあります。労働基準法では合理性や社会通念に反している場合、雇用主からの一方的な解雇は認められていません。そのため、一方的な解雇は起きにくいものの、早期退職者の募集などが始まる可能性はあります。

また労働基準法では、雇用主が労働者の同意を得ずに労働条件を変更することを認めていません。しかし、従業員を取り巻く環境が悪化する可能性はあります。従業員の雇用条件を維持するのであれば、事前に買い手と話し合っておくことが大切です。

希望する価格で売却できるとは限らない

会社を売却しようとしても希望する価格で売却できるとは限りません。特に中小企業のように非上場株式は、取引価格が定められていません。

売却にあたっての価格は、売り手と買い手が設定できます。従って、買い手が購入費用を抑えようとしている場合、希望する価格では売却できないかもしれません。少しでも希望に近い条件で売却するためにも、自社の魅力をしっかり買い手に伝え、適切に交渉しましょう。

取引先や顧客との関係が悪化しかねない

会社を売却したことで取引先や顧客との関係が悪化しかねません。取引や業務、契約内容は企業によって異なります。そのため、売却による経営者変更に伴うルール変更によって、顧客や取引先との関係が悪化しかねません。

特に中小企業は、取引先と経営者との関係性によって成り立っているケースがあります。売却後に取引先、顧客との関係悪化を防ぐのであれば、それぞれへの事情説明が大切です。

メリット・デメリットを把握して会社売却を進めよう

会社売却の方法として挙げられるのは、株式譲渡と事業譲渡、会社分割、株式交換です。会社を売却するにあたってはなぜ売るのか目的を明確にして、自社の魅力を洗い出しましょう。自社の魅力を買い手に伝えることで高い価格での売却が期待できます。

会社を売却すると事業を存続できる一方、一時的に拘束されるというデメリットがあります。会社の売却にあたってはさまざまな専門的知識が求められるため、専門家であるM&A仲介サービスを活用しましょう。

大手&上場しているM&A仲介会社 比較10選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社日本M&Aセンター |

|

相談:無料 着手金:有 報酬:レーマン方式 |

事前コンサルティング M&Aサービス~戦略立案~ M&Aサービス~マッチング~ アフターサービス |

| M&Aキャピタルパートナーズ株式会社 |

|

相談:無料 着手金:無料 報酬:株価レーマン方式 |

譲渡売却 譲受買収 企業評価 M&Aマッチングサービス |

| 株式会社ストライク |

|

相談:無料 着手金:無料 報酬:レーマン方式 |

成長加速型M&Aコンサルティング 事業承継型M&Aコンサルティング 経営支援コンサルティング |

| 株式会社M&A総合研究所 |

|

年間問い合わせ5,000件以上 譲渡企業様は着手金中間金無料の完全成功報酬制 東証上場の信頼とM&A支援の豊富な実績 最短49日のスピード成約 AIマッチングシステムの活用 |

M&A仲介 事業譲渡 AIマッチングシステム 資料事業計画書の作成 面談指導 |

| 名南M&A株式会社 |

|

譲渡企業報酬体系 着手金(アドバイザリー契約締結時): 5億円以下 66万円 5億円超~20億円以下 110万円 20億円超 220万円 成功報酬(クロージング時): 5億円以下の部分 5.5% 5億円超~10億円以下の部分 4.4% 10億円超~50億円以下の部分 3.3% 50億円超~100億円以下の部分 2.2% 100億円超の部分 1.1% (最低報酬1,100万円) 譲受企業報酬体系 情報提供料(アドバイザリー契約締結時): 10億円以下 66万円 10億円超~50億円以下 110万円 50億円超 220万円 成功報酬(クロージング時): 5億円以下の部分 5.5% 5億円超~10億円以下の部分 4.4% 10億円超~50億円以下の部分 3.3% 50億円超~100億円以下の部分 2.2% 100億円超の部分 1.1% (最低報酬1,100万円) |

事業承継 譲渡 譲受 |

| 株式会社オンデック |

|

要お問い合わせ |

事業承継型M&A イグジット型M&A MBO支援 ターゲット選定 簡易企業評価 |

| 株式会社ペアキャピタル |

|

着手金:なし 中間報酬:手数料の10% 成約時:残りの90% |

M&Aアドバイザリー 事業承継コンサルティング 業務提携コンサルティング 企業再生支援 資本政策経営計画コンサルティング 資産運用コンサルティング |

| セレンディップホールディングス株式会社 |

|

- |

事業承継支援事業 経営コンサルティング事業 M&Aアドバイザリー事業 企業再生支援事業 コーポレートアドバイザリー事業 プロ経営者派遣事業 その他付帯する事業 |

| 株式会社スピカコンサルティング |

|

着手金:なし 成功時の報酬:成功時の報酬は、譲渡対価に対して計算される 譲渡オーナーは完全成功報酬 |

完全業界特化型M&A仲介 バリューアップコンサル |

大手企業傘下&上場企業傘下M&A仲介会社 比較11選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

| 株式会社Innovation M&A Partners |

|

着手金:なし 中間手数料:なし 完全成功報酬型 |

M&Aサービス 初期コンサルティング 簡易株価算定 アドバイザリー契約締結 企業概要書(IM)の作成 経営者同士の面談のセッティング デューデリジェンス 条件交渉 最終契約締結 株式譲渡や資産の移管等を実施(クロージング) |

| ABNアドバイザーズ株式会社 |

|

着手金:原則無料 成功報酬型:取引金額に対するレーマン方式 |

M&A総合アドバイザリー業務 M&A仲介事業 事業成長戦略、事業承継戦略、事業再建戦略等の立案助言および実行サポート M&A戦略立案、検討、実行に係るアドバイザリー PMI戦略のサポート その他経営全般に係る助言サポート |

| 信金キャピタル株式会社 |

|

着手金:なし 取引金額に応じた完全成功報酬制 |

M&A仲介 投資育成 |

| 株式会社DYM M&Aコンサルティング |

|

- |

M&A事業 投資育成事業 |

| 株式会社マイナビM&A |

|

着手金:なし 手数料:株式価値に応じて手数料率を乗じ金額を算定 成功報酬制 |

M&Aに関する仲介、斡旋、コンサルティングおよび アドバイザリー業務 |

| レバレジーズM&Aアドバイザリー株式会社 |

|

成功報酬型:レーマン方式 |

M&Aアドバイザリー 企業評価の実施 資本政策経営計画コンサルティング |

| エムレイス株式会社 |

|

着手金:無料 アドバイザリー手数料:無料 中間報酬:基本合意契約締結時に200万円(消費税別) 最終報酬:取引金額に応じて定められた成功報酬を頂戴致します。 (レーマン方式により算出) |

M&A支援事業(M&A仲介、M&Aアドバイザリー業務) スカウト型M&A 事業承継サポート 後継者スカウト PMI(経営統合)サポート 企業価値評価 |

| 株式会社MJS M&Aパートナーズ |

|

着手金:あり 成功報酬:レーマン方式 |

中小企業の事業承継事業再生等に関するサポート事業 税理士をはじめとする士業の事業承継支援事業 |

| M&A BASE 株式会社 |

|

着手金:なし 成果報酬型 |

M&Aアドバイザリー事業 サーチファンド事業 サーチファンド設立の目的、5つの強み、チームメンバー、サーチャーを紹介 |

| 株式会社ウィット |

|

着手金:なし 完全成功報酬型 |

M&A仲介事業 |

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

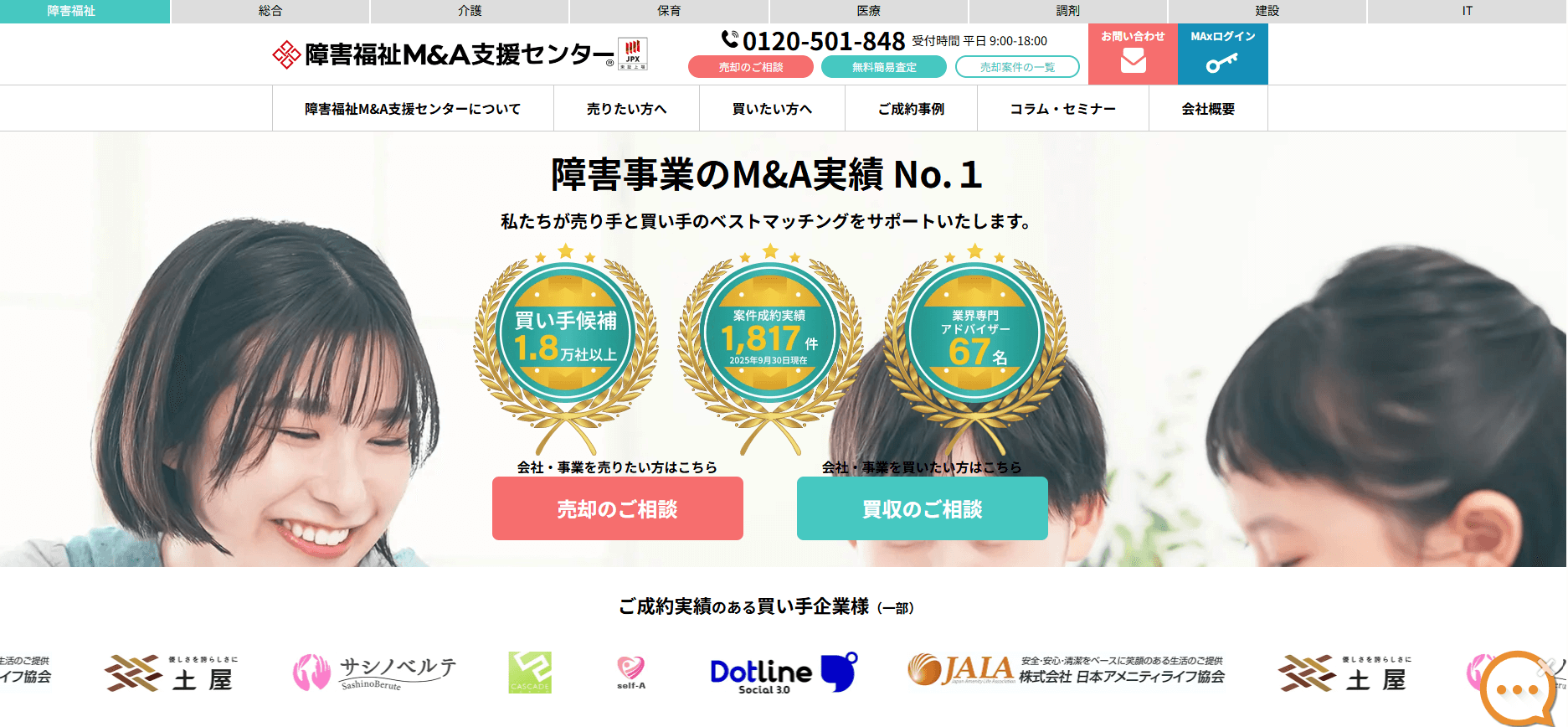

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |