更新日:2025/11/27

中小企業やベンチャー企業は売却できる?売却方法やメリットなどを解説

【監修】株式会社ジオコード 管理部長

小島 伸介

株式会社ジオコード入社後、Web広告・制作・SEOなどの事業責任者を歴任。

上場準備から上場まで対応した経験を生かし、サービス品質の改善を統括する品質管理課を立ち上げ。その後、総務人事・経理財務・情報システム部門を管掌する管理部長に就任。

中小企業やベンチャー企業であっても、他の企業と同じように売却が可能です。中小企業やベンチャー企業を売却する主な方法は、株式譲渡や事業譲渡、株式分割、会社分割です。適切なタイミングで売却することで、後継者問題の解決や、事業の集中と選択などさまざまなメリットにつながります。

本記事では、中小企業やベンチャー企業を売却する方法やメリット、注意点について詳しく解説します。

中小企業向けM&A仲介会社 比較18選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社M&Aコンサルティング

|

|

相談:無料 着手:無料 成功報酬:レーマン方式(M&A成立時) |

スケール型M&A 事業承継支援 不動産M&A |

株式会社 M&Aフォース

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:レーマン方式 |

M&Aアドバイザリー 事業承継診断 成長戦略コンサルティング 債務・ビジネス分析 株価・企業価値算定 会社の雰囲気調査 |

日本事業承継支援機構株式会社

|

|

相談:無料 着手:無料 中間手数料:成功報酬の20% 成功報酬:レーマン方式(最低手数料100万円) |

M&A仲介 経営環境整備 投資運営 |

かえでファイナンシャルアドバイザリー

|

|

相談:無料 着手:無料 中間手数料:無料 成功報酬:株価レーマン方式(最低報酬500万円) |

事業承継M&A 事業再生M&A ベンチャー企業M&A プレM&Aコンサルティングサービス PMIコンサルティングサービス M&Aセカンドオピニオンサービス など |

株式会社T.CORPORATION

|

|

要お問い合わせ |

コンサルティング(M&A、事業承継、経営戦略、創業支援、監査など) 環境経営支援(環境マネジメント構築、CSR・SDGs支援など) BPO事業(事務処理代行、コールセンター、テレマーケティング、インサイドセールスなど) |

| 株式会社M&Aベストパートナーズ |

|

着手金:なし 中間報酬:あり 成功報酬型 手数料率:5% |

中堅中小企業におけるM&A仲介 |

| 株式会社fundbook |

|

相談:無料 着手金:無料 成功報酬:レーマン方式 |

譲渡サービス 譲受サービス |

| 株式会社CBパートナーズ |

|

着手金:なし 中間報酬:なし 完全成功報酬 |

M&A仲介事業 医療介護福祉業界M&A支援サービス 医師開業支援サービス |

| インテグループ株式会社 |

|

相談:無料 成功報酬:5億円以下の部分 5% 5億円超~10億円以下の部分 4% 10億円超~50億円以下の部分 3% 50億円超~100億円以下の部分 2% 100億円超の部分 1% (最低額1,500万円) |

M&A仲介アドバイザリー ディールファインディングサービス(買い手企業向け案件発掘サービス) MBO支援 |

| 株式会社経営承継支援 |

|

着手金:なし 成功報酬型:基本合意時 100万円 最終契約締結時 :合計から100万円を控除した残額 |

中堅中小企業の円滑な事業承継のためのコンサルティング業務 中堅中小企業の継続発展に資するM&A仲介助言業務 |

| 株式会社M&A DX |

|

- |

企業提携に関する仲介 企業提携に関するファイナンシャルアドバイザリー(FA) セカンドオピニオン(第三者視点のM&Aアドバイス) 財務税務調査業務(DD) 株式価値算定(Valuation) PMI(Post Merger Integration)支援 PPA(Purchase Price Allocation)支援 MBO(Management Buy Out)支援 CVC(Corporate Venture Capital)運営支援 スナイパーサービス(M&A戦略立案投資候補先開拓) 不正調査 相続相続税対策支援 富裕層向け財産サービス 資本政策策定支援 ストックオプション構築算定支援 組織再編プランニング実行支援 |

| Growthix Capital株式会社 |

|

基本合意の締結時:手数料の10% 受諾と決済時(クロージング):支払い:残額全て |

アドバイザリー契約の締結 M&A戦略の立案 対象企業へアプローチ 価格の条件交渉 基本合意の締結 買収監査(デューデリジェンス) 売買契約の締結 受諾と決済(クロージング) |

| Byside株式会社 |

|

着手金:なし 完全成功報酬型の手数料体系 |

M&Aアドバイザリー(FA業務) M&A仲介事業 |

| M&Aロイヤルアドバイザリー株式会社 |

|

着手金:なし 中間報酬:なし 完全成功報酬型 |

M&A仲介事業 M&Aアドバイザリーサービス(譲渡売却) セカンドオピニオンサービス MALAパートナープログラム |

| 株式会社NEWOLD CAPITAL |

|

着手金:なし 中間報酬:あり 成功報酬型 |

M&A仲介及びM&Aアドバイザリー事業 経営、プロフェッショナル人材の紹介事業 M&A業務及びM&A関連人材の教育研修事業 |

| ゴエンキャピタル株式会社 |

|

着手金:なし 中間報酬:なし 成功報酬型:譲渡価格の5% |

M&Aコンサルティング事業 PMIコンサルティング事業 プライベートエクイティファンドの運営 |

| 株式会社クラリスキャピタル |

|

着手金なし 成功報酬のみで200万円から |

M&A仲介アドバイザリー事業 |

| 株式会社INNOVATION LEADERS |

|

手数料 0円 中間手数料:報酬の10% 報酬(残りの90%) |

M&A仲介事業 |

業界特化 おすすめM&A仲介会社 16選

scroll →

| 会社名 | 特長 | 手数料体系 | サービス対応範囲 |

|---|---|---|---|

ブティックス株式会社(介護M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

株式会社ウィルゲート

|

|

完全成功報酬型 着手金・中間手数料なし |

M&A仲介事業 |

M&Aクラウド

|

|

売り手企業:完全無料(着手金・中間手数料・成約手数料なし) 買い手企業:完全成功報酬 |

募集型M&Aマッチングプラットフォーム プロのアドバイザーがM&Aを支援 |

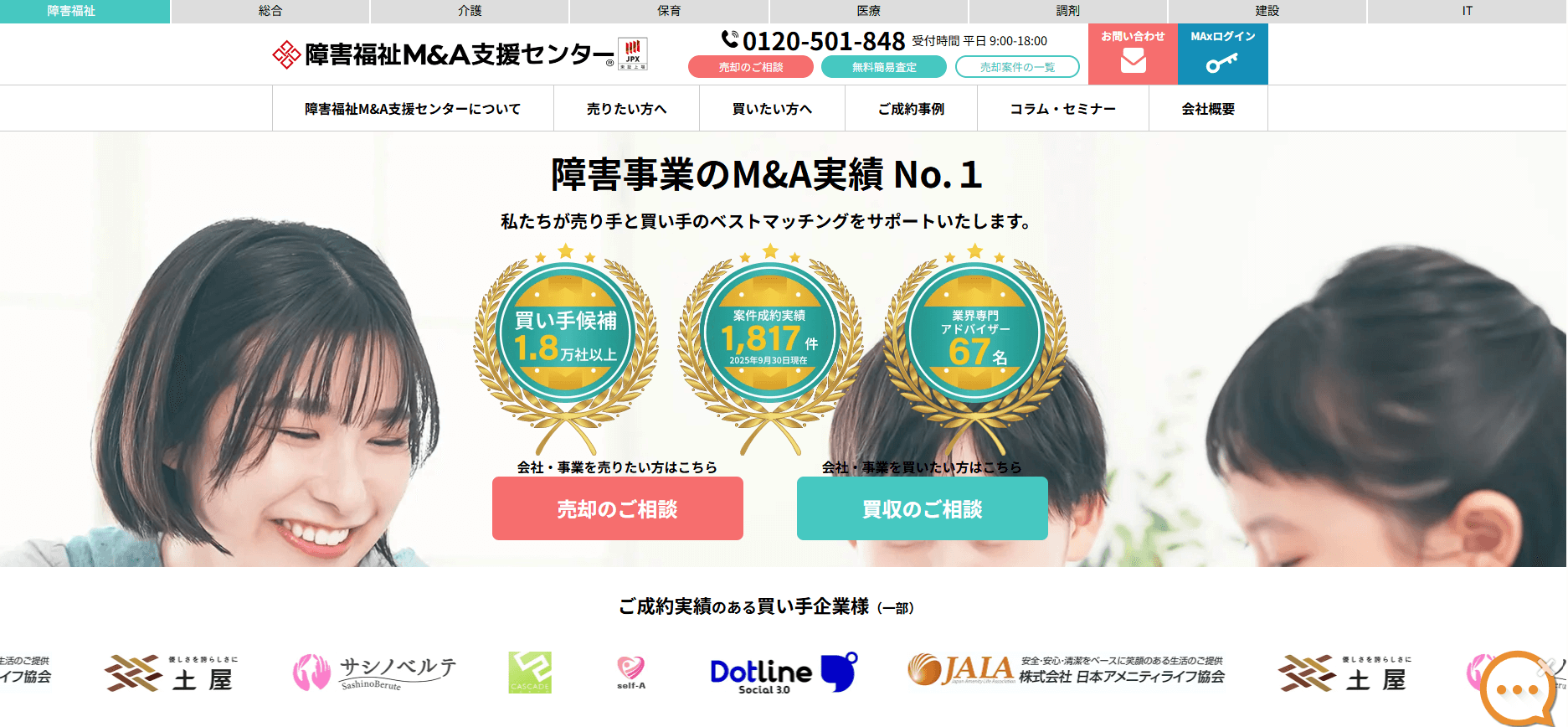

ブティックス株式会社(障害福祉M&Aセンター)

|

|

相談:無料 着手金:無料 中間金:無料 査定料:無料 成功報酬:レーマン方式 |

M&A仲介アドバイザリー 無料簡易査定 |

| 株式会社パラダイムシフト |

|

- |

M&Aアドバイザリー CVC運営支援 事業開発 金融イノベーション |

| 株式会社エイスリー |

|

着手金:なし |

アドバイザリー契約の締結 M&Aの戦略立案 M&Aサービス -マッチング- 買手候補を一社選定 成約クロージング |

| xxx(エイジィ)株式会社 |

|

成功報酬:レーマン方式(※成功報酬の最低額は1,000万円) |

簡易審査個別相談 M&Aスキームのご提案 必要書類の準備 買手候補の選定 買手候補への提案 面談設定 条件交渉成約 PMI(M&A後の更なる企業価値向上、成長支援策の提案) |

| 株式会社エムズ |

|

- |

秘密保持契約の締結 M&A事業承継の可能性の検討 提携仲介契約の締結 具体的資料の提出/法人の評価額の算定 マッチング 譲渡価格などの条件交渉 基本合意契約の締結 買収監査の実施 最終条件交渉と譲渡契約の締結 クロージング対価の授受 |

| 株式会社シードコンサルティング |

|

- |

中小企業への財務力強化、資金調達、コスト削減、経営全般に関するコンサルティング業 相続事業承継に関するコンサルティング業務 建設業特化型スモールM&Aアドバイザリー仲介業務、M&Aに関する調査コンサルティング業務 生命保険、損害保険代理店業務、各種金融商品、生命保険の活用法、資産運用、資産防衛に関するコンサルティング業務 |

| 株式会社 バシラックス |

|

売り手手数料 0円~ 書いて手数料 200万円~ 面談、基本合意手数料 0円~ |

条件交渉 TOP面談 契約締結 買収監査(デューデリジェンス) クロージング |

| MACアドバイザリー株式会社 |

|

原則有料(完全成功報酬型) 着手金:なし 中間金:なし |

調剤薬局ドラッグストア専門M&Aアドバイザリー 仲介事業企業再生再編支援コンサルティング業務 企業経営調剤薬局の運営に関するコンサルティング業務 薬価差の改善業務 |

| 株式会社アウナラ |

|

完全成果報酬型 仲介手数料200万円~ |

M&A仲介 薬剤師様独立支援 ドクター誘致支援 人材紹介事業 |

| 株式会社希望の星 |

|

- |

清掃経営(支援)コンサルティング 清掃独立開業支援 清掃業M&A 清掃技術研修 |

| 早稲田M&Aパートナーズ株式会社 |

|

初期相談料:無料 営業提案活動費:無料 着手金:無料 面談設定費:無料 完全成功報酬型 |

ベンチャー企業のM&A(株式譲渡売却資本提携事業譲渡等)の仲介業務 ベンチャー企業の資金調達支援及びファイナンシャルアドバイザリー業務 ベンチャー企業の株式価値算定及びデューデリジェンス業務 ベンチャー企業の経営コンサルティング業務 |

| 株式会社コルウスパートナーズ |

|

国内最大級のネットワークを活用し信頼性の高いマッチングを実現 完全成功報酬制+業界最安値水準の料金体系 専門コンサルタントによる安心のサポート |

M&AアドバイザリーM&A仲介 経営コンサルティング PMIコンサルティング その他、上記に付帯する業務 |

| 株式会社エクステンド |

|

着手金:なし 中間金:なし 成功報酬型:レーマン方式 |

お問い合わせヒアリング 提案 マッチング先の選定紹介 トップ面談 |

| 株式会社エスエムエス |

|

着手金:なし 中間報酬:なし 成約基本料 100万円 成功報酬型:レーマン方式 |

マッチング トップ面談 基本合意 デューデリジェンス(リスク調査) 最終合意 |

| 株式会社M&A Properties |

|

着手金:なし 中間報酬:なし 成功報酬型 |

ヒアリング初回面談 個別案件の初期検討 及び 意向表明書の提出 懸念点などのすり合わせ及び解消 投資回収シミュレーション 現地視察 デューディリジェンスのサポート 譲渡契約書の締結サポート クロージングのサポート |

この記事の目次はこちら

- 中小企業やベンチャー企業を売却する方法

- 株式譲渡は株式を買い手に譲渡する方法

- 事業譲渡は一部もしくは全ての事業を譲渡する方法

- 株式交換は売り手・買い手の株を交換する方法

- 会社分割の方法は2つに分かれる

- 中小企業やベンチャー企業を売却する際の手順

- 中小企業の譲渡価格の決め方

- 中小企業やベンチャー企業が売却するメリット

- 中小企業やベンチャー企業を売却する際に注意点

- 中小企業・ベンチャー企業が自社を高く売却する方法

- 中小企業・ベンチャー企業の売却事例

- 中小企業やベンチャー企業は買い手を探す方法

- M&Aマッチングサイトと仲介サービスの違い

- 中小企業やベンチャー企業がM&A仲介サービスを利用するメリット

- 中小企業やベンチャー企業がM&A仲介サービスを選ぶポイント

- 中小企業やベンチャー企業はポイントを押さえて売却につなげよう

中小企業やベンチャー企業を売却する方法

中小企業やベンチャー企業を売却する方法は大きく次のとおりです。

- 株式譲渡

- 事業譲渡

- 株式交換

- 会社分割

それぞれにメリット、デメリットがあるため自社に応じた売却方法を選択しましょう。次からそれぞれの方法の詳細について説明していきます。

株式譲渡は株式を買い手に譲渡する方法

株式譲渡とは、売り手側の株主が保有している株を買い手に売却することで経営権も譲渡する方法です。中小企業、ベンチャー企業など、企業の売却において一般的に用いられている方法が株式譲渡です。

株式譲渡のメリット

株式譲渡によって売り手にもたらせれるメリットとして以下が挙げられます。

- 譲渡益を得られる

- 従業員・取引先との関係性を維持できる

- スムーズに譲渡できる

譲渡益を得られる

株式譲渡によって中小企業やベンチャー企業の株を売却することで、譲渡益が得られます。中小企業の中には経営者が大半の株を保有しているケースがあります。株式を買い手に譲渡して譲渡益が得られれば、譲渡益を引退後の生活に充てることも可能です。

株式譲渡によって得た譲渡益は課税対象です。しかし、事業譲渡によって得られる譲渡益よりも税率を抑えられるというメリットもあります。

従業員の雇用や取引先との関係性を維持できる

株式譲渡によって会社を売却した場合、従業員や取引先も買い手に引き継がれます。そのため、従業員や取引先との関係性を保てるという点も、株式譲渡のメリットです。

後継者不在をはじめとしたさまざまな理由で会社を廃業しようとした場合、従業員や取引先へのケアが必要です。例えば、従業員の再就職活動の支援が求められることもあるでしょう。しかし、株式譲渡によって会社を売却することで、従業員、取引先との関係性を維持可能です。

スムーズに譲渡できる

株式譲渡には、他の譲渡方法と比較するとスムーズに会社を譲渡できるというメリットがあります。売り手が買い手に株式を譲渡し、対価が支払われ、株式名簿が書き換えられることで手続きが完了します。

株式譲渡のデメリット

中小企業やベンチャー企業が株式譲渡によって会社を売却した場合、売り手側に発生する可能性があるデメリットは次のとおりです。

- 価格が低下する可能性がある

- 株式譲渡制限が設けられている可能性がある

価格が低下する可能性がある

株式譲渡によって中小企業やベンチャー企業を売却する場合、想定よりも価格が低下する可能性があります。価格が低下する状況としては、採算が取れていない事業が存在している場合などが考えられます。株式譲渡によって買い手に移行されるのは、経営権や従業員だけではありません。売り手企業が抱えていた負債も移転します。採算が取れていない事業がある場合、買い手は負債も背負う必要があるため、譲渡価格の低下につながります。

株式譲渡制限が設けられている可能性がある

中小企業の場合、自由に株式譲渡ができないように設けられているのが株式譲渡制限です。制限がかけられている株式を譲渡するには取締役会もしくは株主総会で承認を得る必要があります。

事業譲渡は一部もしくは全ての事業を譲渡する方法

事業譲渡とは、売り手の一部もしくは全ての事業を譲渡する方法です。事業譲渡では一部もしくは全ての事業を譲渡するのみで、経営権は譲渡されません。

事業譲渡のメリット

売り手が事業譲渡を選択することのメリットは次のとおりです。

- 譲渡する事業を選択できる

- 譲渡先が現れやすい

譲渡する事業を選択できる

事業譲渡でどの事業を譲渡するかは、売り手が選択できます。例えば採算が取れていない事業のみを譲渡する、自社にとってメインではない事業を譲渡するといったように選択できるため、経営の建て直しなどにつなげられるでしょう。

譲渡先が現れやすい

譲渡先が現れやすいというのも事業譲渡のメリットです。株式譲渡の場合、買い手は売り手の負債までを引き継ぐ必要があります。しかし、事業譲渡であれば買い手は売り手の負債を引き継ぐ必要はありません。そのため、株式譲渡よりも譲渡先が現れやすいというメリットがあります。

事業譲渡のデメリット

売り手が事業譲渡を選択した場合、想定されるデメリットは次のとおりです。

- 競業避止義務が課せられる

- 契約成立までに時間がかかる

競業避止義務が課せられる

事業譲渡によって事業を譲渡した場合、売り手には競業避止義務が課せられます。そのため、基本的に同一の市町村および隣接する市町村の区域内では、譲渡した事業と同じ事業を20年の間、立ち上げることはできません。

契約成立までに時間がかかる

事業譲渡は株式譲渡と比較した場合、契約成立までに時間がかかる傾向にあります。資産や負債、人員、契約内容などを明らかにした上で引き継ぐ必要があるため、複数の事業を引き継ぐとなった場合、契約成立までに時間がかかり売り手の負担になる可能性があるでしょう。

株式交換は売り手・買い手の株を交換する方法

株式交換は、買い手は売り手から株式を得る代わりに、自社の株式を発行する方法です。株式交換は、買い手が売り手を100%子会社する際に用いられることが一般的です。

株式交換のメリット

株式交換で売り手が期待できるメリットは次のとおりです。

- 買い手の株価を任意のタイミングで売却できる

- 買い手の企業への影響力を持てる可能性がある

買い手の株式を任意のタイミングで売却できる

株式交換によって売り手は買い手の株式を得られます。株式交換によって得た株式は、売り手が任意のタイミングで売却可能です。例えば株価が上昇したタイミングで売却すれば、より多くの利益が期待できるでしょう。

買い手企業への影響力を持てる可能性がある

株式交換で買い手の株式を得ることで、売り手は買い手企業への影響力を強めることも可能です。保有している株数が多くなれば、買い手企業に対しての議決権を得られるため、経営にも影響を与えられるでしょう。

株式交換のデメリット

株式交換によって売り手には次のようなデメリットが発生する可能性があります。

- 買い手が非上場の場合は株式の売却が難しい

- 株価が下落する可能性がある

買い手が非上場の場合は株式の売却が難しい

株式交換によって売り手は買い手の株式を得られますが、買い手が非上場企業であった場合、株式の売却が難しい可能性があります。非上場企業の株式は取引市場が存在していないため、買い手が見つかりにくい傾向にあるためです。もし買い手が見つかったとしても、株価算定の手間が発生してしまいます。

株価が下落する可能性がある

買い手の株式は、価格が上昇するだけではありません。さまざまな要因で下落する可能性もあります。例えば株式交換のために新たに株式を発行したのであれば、株式の数が増えるため、ひとつの株あたりの価値が下がってしまいます。

会社分割の方法は2つに分かれる

会社分割の方法は次の2つです。

- 吸収分割:他社が売り手側の事業を吸収する

- 新設分割:売り手から分割された事業をベースに新たな会社を設立する

それぞれにメリット、デメリットがあります。

吸収分割のメリット

吸収分割のメリットは、買い手の資金が少なくても実行できるという点です。コストを抑えられるため、売り手に吸収分割を提案してくれる買い手もいるかもしれません。また、吸収分割であれば買い手は吸収する事業を選択できるため、買収による相乗効果を得たい買い手からのアプローチが期待できます。

新設分割のメリット

新設分割は資産や権利などの引継ぎがスムーズに進みやすいという点がメリットです。例えば事業譲渡ではひとつひとつの権利に対して処理していく必要があります。事業に関わる許認可も再度取得が必要です。

一方、新設分割は資産だけでなく権利もそのまま引き継がれるため、売り手と買い手の間で引継ぎの手間が省けます。

吸収分割のデメリット

吸収分割の場合、現場に負担がかかってしまうというデメリットが考えられます。例えば事業の運営方針や人事制度などの統合に時間がかかると、現場が混乱したり作業が遅れたりする可能性もあるでしょう。方針や人事制度がまとまらずに現場の負担が増えた結果、吸収分割前に期待していた効果が得られないことも考えられます。

新設分割のデメリット

新設分割において、売り手は会社を売却する対価として買い手の株式を得られます。ただし、株式を得たとしても、買い手が非上場企業である場合は株式を売却しにくいことがあります。売り手が新設分割に魅力を感じない場合、交渉が進みにくい可能性があるでしょう。

中小企業やベンチャー企業を売却する際の手順

中小企業やベンチャー企業を売却する際は、大きく次のような手順で進んでいくことが一般的です。

- 売却する目的を明確にする

- 売却のための専門家に依頼する

- 買い手先候補を選定する

- 基本合意契約をする

- 最終契約を締結する

売却する目的を明確にする

中小企業やベンチャー企業を売却する際は、なぜ売却するのかという目的を明確にしましょう。例えばどのような業績が悪化しているのか、なぜ経営から退きたいのかという点を明確にしておくと、どのような買い手を希望するか、自社のどのような魅力を買い手に伝えるのかを判断しやすくなります。

売却のための専門家に依頼する

企業を売却する際は、さまざまな手続きや専門的な知識が必要です。スムーズに進めるためにも、企業を売却をサポートしてくれる専門家に相談することをおすすめします。売却のために活用できるのがM&Aサービスです。M&Aサービスであれば中小企業やベンチャー企業を売却するにあたり、専門的な知識に基づいたサポートを提供してくれるでしょう。

買い手先候補を選定する

次に、中小企業、ベンチャー企業の買い手先候補を選定しましょう。買い手先候補を選定するためには、希望条件を整理しておく必要があります。どのような買い手を希望するのか、次のような条件をまとめておきましょう。

- 取引手法

- 売却金額

- 売却金額の支払い方法

- 運営方針

- 雇用方針

M&Aサービスのネットワークを活用すると、複数の買い手先候補が見つかりやすくなります。希望する買い手先候補の条件をまとめておくことで、スムーズな選定につなげられるでしょう。

トップ面談によって意思決定権者がコンタクトを取る

売り手に興味を持った買い手がいた場合、NDA(秘密保持契約書)を締結し、売り手の詳細情報を開示することが一般的です。買い手が買収に前向きになったのであれば、それぞれの経営者らが参加するトップ面談が実施されます。

売り手企業は、トップ面談に臨むにあたって、買い手についてしっかりとリサーチしておきましょう。買い手についての理解を深めておくことで、自社を買収することで期待できる相乗効果などを伝えやすくなります。

また、トップ面談では相手企業から質問に適切に回答することもポイントです。少しでも売却につなげようと売上などを誇大に伝えてしまうと、後々トラブルにつながりかねません。

基本合意契約をする

条件が買い手とまとまったのであれば、基本合意契約をしましょう。基本合意契約とは、譲渡価格や譲渡方法、譲渡後の運営方法など、話し合った内容で売却を進める旨をまとめた契約です。一般的に基本合意契約に法的拘束力はありませんが、基本合意契約に「一定期間は他企業と売却について交渉を進めない」といった項目を定めることもあります。

デューデリジェンスが実施される

基本合意契約が締結されたらデューデリジェンスが実施されます。デューデリジェンスとは、買い手が売り手に対して実施する調査です。デューデリジェンスによって売り手が買収に適した企業であるかを検証し、会社売却を進めて問題がないかどうかを判断します。一般的にデューデリジェンスは専門家に依頼し、さまざまな資料を準備する必要があるため、早めに取りかかりましょう。

最終契約を締結する

デューデリジェンスの結果、問題ないと判断された場合は、最終契約の締結に進みます。最終契約における契約書は、デューデリジェンスの結果の内容を踏まえて作成されます。そのため、デューデリジェンスの結果によっては、基本合意の内容から変更される項目もあるでしょう。

中小企業の譲渡価格の決め方

中小企業の譲渡価格を決める方法として以下が挙げられます。

- コストアプローチ

- インカムアプローチ

- マーケットアプローチ

売り手が持つ資産価値をベースにするコストアプローチ

コストアプローチは、売り手がどれくらいの資産価値を持っているのかをベースに企業の価値を算出する方法です。コストアプローチにおいて用いられるのが、貸借対照表です。貸借対照表を用いることで、誰が計算しても価値に差が生まれにくいというメリットが生まれます。

一方、コストアプローチは、貸借対照表に載らない将来性などを踏まえた企業価値の算出には適していない傾向にあります。

主なコストアプローチの手法は次のとおりです。

- 時価純資産法

- 簿価純資産法

時価純資産法は売り手が持つ資産を時価に置き換える

時価純資産法は、資産と負債を時価に置き換えて売り手の価値を算出する方法です。時価に置き換えるにあたっては、再調達原価法と正味売却価額という以下の計算方法を用います。

- 再調達原価法:売り手企業が持つ資産や負債を再度調達したと仮定して発生するコストを算出する

- 正味売却価額:売り手企業が持つ資産を売却して負債を差し引いた金額を算出する

簿価純資産法は負債合計を資産合計から差し引いて算出

簿価純資産法は、全ての資産から全ての負債を差し引いた純資産を株式価格として扱う計算方法です。帳簿をベースに資産の合計、負債の合計を把握します。帳簿に載っている資産の合計から負債の合計を差し引くだけで、シンプルに株式価格を算出できるという点がメリットです。

簿価純資産法はシンプルな方法で株式価格を算出できるものの、帳簿と実態とが乖離する可能性がある点には注意が必要です。例えば、資産・負債の帳簿価格と時価との間に差が生じているケースでは、帳簿に載った純資産額と実態が異なる可能性があります。

インカムアプローチは企業のどれだけ収益力があるのかから価値を算出する

インカムアプローチで、売り手の価値を判断する基準として用いられるのが収益力です。インカムアプローチでは、コストアプローチでは難しかった売り手の将来性を見据えた企業価値を算出できます。しかし、将来性の評価は評価者の主観によるため、コストアプローチよりも客観性に欠けてしまう点に注意が必要です。

インカムアプローチの主な算出方法には、以下のようなものがあります。

- DCF法(ディスカウントキャッシュフロー法)

- 配当還元法

DCF法はお金の流れから企業の価値を算出する

DCF法は、売り手のキャッシュフローを基に企業の価値を算出する方法です。DCF法で企業価値を算出するには、最初にフリーキャッシュフローを求めましょう。フリーキャッシュフローは、営業活動のキャッシュフローから投資活動のキャッシュフローを差し引くことで算出可能です。

例えば、次のような条件でフリーキャッシュフローを算出してみましょう。

- 収益:300万円

- 仕入れ代:60万円

- 経費:30万円

- 設備投資:40万円

上記の場合、営業活動におけるキャッシュフローは次のとおりです。

- 300万円-(60万円+30万円)=210万円

営業活動からのキャッシュフローから設備投資にかかった費用を差し引いた、フリーキャッシュフローは次のとおりです。

- 210万円-40万円=170万円

DCF法において一般的に用いられるのが、加重平均資本コストで割るという方法です。加重平均資本コストとは、借入で発生するコストと株式調達で発生するコストとを加重平均した数字を指します。加重平均資本コストで割ることで、フリーキャッシュフローを現在の価値に整えられます。

配当還元法は将来的に受け取れる配当金に基づく価値算出方法

一般的にインカムアプローチではDCF法が用いられる傾向にあるものの、配当還元法もインカムアプローチのひとつです。配当還元法では将来的に受け取れるであろう株主の配当金に基づき株式を評価する方法です。

配当還元法で価値を算出するには、一株あたりの年間配当金を求めなければなりません。一株あたりの年間配当金は次の方法で算出します。

- 一株あたりの年間配当金:(直前の期とひとつ前の期の配当金総額の合計÷2)÷(直前期資本金÷50)

その後、次のような計算で評価額を算出します。

- (一株あたりの年間配当金÷10%)×(一株あたりの資本金等の額÷50円)

なお、買い手にとっては自社で収集できない情報も用いる必要があります。特に非上場株式の場合、詳細情報が公開されていません。そのため、算出するためには売り手にヒアリングを実施しましょう。

マーケットアプローチは株式市場の情報によって企業価値を算出する

マーケットアプローチは、株式市場における取引情報に基づいて企業価値を算出する方法です。マーケットアプローチでは株式情報に基づくため、客観的に企業価値を算出可能です。

ただし、マーケットアプローチは株式市場が変化する影響を受けやすい点がデメリットとして挙げられます。株価はさまざまな要因で高騰や下落をします。一時的な株価の変動を捉われた結果、期待する売却価格が得られない可能性もある点には注意が必要です。

マーケットアプローチの具体的な手法は次のとおりです。

- 市場株価法

- 類似会社比準法

市場株価法は上場企業が対象

売り手が上場企業の場合、基本的に市場株価法によって企業価値を算出します。市場株価法では、一時的な株価の変化を取り除くために一定期間の平均値を参考にすることが一般的です。一定期間の平均値を参考にするため、より正確な価格を算出可能です。

類似会社比準法は非上場企業が対象

売り手が非上場であれば、類似会社比準法が用いられます。非上場企業の株価は公開されていません。そのため、対象の売り手と類似する上場企業の株価を参考とします。対象企業と類似している企業を選出する際は、企業規模や取り扱っている製品、サービスなどを判断材料とします。類似会社比準法も一時的に株価が大きく変化している可能性があるため、一定期間の平均値を参考にしましょう。

中小企業やベンチャー企業が売却するメリット

中小企業やベンチャー企業が自社を売却することのメリットは次のとおりです。

- 後継者不在を解消できる

- 譲渡益を得られる

- 借入金の保証から解放される

- 不要な事業を売却できる

後継者不在を解消できる

中小企業やベンチャー企業の中には、会社を継いでくれる後継者がいないという課題を抱えている会社もあります。後継者が不在のままでは、経営者がリタイアした際に廃業を選択せざるを得ません。一方、後継者が不在であっても会社を売却することで、事業を引き継いでもらうことが可能です。

譲渡益を得られる

中小企業、ベンチャー企業を売却することで譲渡益が得られます。譲渡益は税金が発生するものの、使用用途に制限はありません。中小企業のようなケースでは、経営者が株式の大半を保有していることが多いため、会社を売却することで経営者は譲渡益を引退後の生活や新規事業のスタートなどに充てられます。

借入金の保証から解放される

中小企業やベンチャー企業の場合、金融機関から資金を借り入れる際に経営者みずからが保証人になるケースがあるでしょう。株式譲渡であれば資金だけでなく、負債も買い手に引き継がれるため、経営者が借入金の返済から解放されます。

不要な事業を売却できる

中小企業、ベンチャー企業は事業譲渡を選択することで、不要な事業を売却可能です。不要な事業を洗い出した上で売却すれば、事業の集中と選択が可能となり、自社のコアとなる業務に注力できるでしょう。

中小企業やベンチャー企業を売却する際に注意点

中小企業やベンチャー企業を売却する際は次のような点に注意しましょう。

- 譲渡益に税金が発生する

- 従業員や取引先との関係性が変化する可能性がある

- 希望する価格で売却できるわけではない

- 売却後も会社に拘束される可能性がある

- 売却するタイミングがある

- 情報漏洩に注意する

譲渡益に税金が発生する

会社を売却した場合、売却によって得た収益に対して税金が発生します。収益に対して税金がかかることを把握せず、全額が自由に使用できると判断してしまうと税金が支払えない可能性があります。先述のとおり、会社を売却したことによる譲渡益によって引退後の生活を考えているのであれば、譲渡益に税金がかかることを踏まえてライフプランを構築しましょう。

従業員や取引先との関係性が変化する可能性がある

中小企業は譲渡方法によっては従業員、取引先を買い手に引き継ぐことが可能です。しかし、従業員や取引先を買い手に引き継いだからといって、従業員や取引先との関係性が良好なまま維持されるとは限りません。買い手の考えによっては従業員の雇用条件が変化する可能性があります。

また、中小企業やベンチャー企業の場合、経営者との関係性によって契約が成立しているケースもあります。そのため、経営者が変わったことで取引先との関係性も変化する可能性があるでしょう。

希望する価格で売却できるわけではない

中小企業やベンチャー企業を売却する際は、希望する価格で売却できない可能性がある旨を把握しておきましょう。先述のとおり、株式の取引市場が存在しない中小企業の場合、譲渡価格は売り手と買い手で決めます。そのため、売り手と買い手と金額で折り合いが付かなければ、希望する価格で売却できない可能性があります。

売却後も会社に拘束される可能性がある

中小企業、ベンチャー企業を譲渡した際に、譲渡した後も売り手側の経営者や業務の中心人物が一定期間会社に残ることを要求される場合があります。これをロックアップ、もしくはキーマン条項といいます。

買い手からすると、買い取った事業の運営を継続するために、経営や営業などの機能の維持が必要です。一定期間売り手側の経営者や業務の中心人物を会社に残すことでこれらの機能を維持し、利益損失を防ぐことがロックアップの目的です。

ロックアップによって、売り手側の経営者や業務の中心人物が拘束される期間に定めはありません。しかし、従業員単位で実施される一般的な引継ぎよりも規模が大きいため、年単位で拘束期間が設けられることが一般的です。売却後に別事業の開始や転職を検討している場合には、拘束期間に気を付ける必要があります。

売却するタイミングがある

中小企業やベンチャー企業を売却するには、タイミングを見計らうことが大切です。適切なタイミングには、例えば業界が再編され、競争環境に変化があった際などが挙げられます。また、事業が好調であるにも関わらず、経営者の意欲が低下しているといった状況も売却に適しているでしょう。売却するタイミングを逃してしまうと希望する価格で売却できない可能性があるため、注意が必要です。

情報漏洩に注意する

中小企業やベンチャー企業が売却する際は、情報漏洩に注意しましょう。売却に関する情報が漏洩してしまうと、従業員や取引先からの信頼が低下しかねません。従業員からの信頼の低下は、離職につながる恐れがあります。一方、取引先に売却の情報が漏洩すると、取引の停止が起きる可能性があります。中小企業、ベンチャー企業が自社を売却するのであれば、情報漏洩が起きないよう慎重に進めることが大切です。

中小企業・ベンチャー企業が自社を高く売却する方法

中小企業やベンチャー企業が自社を高く売却するためには、次のような方法が効果的です。

- 競合にはない自社の優位性を示す

- 自社を高く評価している買い手を選ぶ

- 財務状況を改善する

競合にはない自社の優位性を示す

中小企業、ベンチャー企業が自社を高く売却する方法として、競合にはない自社ならではの優位性を示すという方法が挙げられます。例えば優秀な人材がいる、ブランド力がある、取引先が豊富など、他社にはない魅力を伝えることで、より高い価格での売却が期待できるでしょう。

また、会社の将来性を示すことも自社を高く売るためのポイントです。会社の将来像を通じて、自社の優位性を示すことで買収に興味を示す買い手が現れる可能性があります。

自社を高く評価している買い手を選ぶ

中小企業、ベンチャー企業を少しでも高く売却するのであれば、自社を高く評価している買い手を選びましょう。自社の評価が低い買い手であれば、売却によって得られる額は下がってしまいます。一方、自社を高く評価している買い手であれば、より高い売却価格を提案してくれます。例えば自社の経営資源に対しての評価が高い企業であれば、買収にあたっての費用も高くなるでしょう。

財務状況を改善する

財務状況を改善することも、中小企業やベンチャー企業が自社を高く売却するポイントです。財務状況が芳しくない場合、買い手は負債まで継ぐリスクを背負うため、買収に消極的になる可能性があります。

売却のために自社の税務状況を確認する際は、簿外債務が発生していないかを把握しましょう。簿外債務とは、賞与引当金や退職給付引当金など、今後発生する可能性がある負債です。中小企業の中には、現金主義に基づいた会計をしている企業があります。現金主義をベースにした会計では、支払いが発生していない負債は貸借対照表に記載されず、簿外債務として存在することになります。簿外債務があるにも関わらず買い手に伝えていない場合、トラブルに発展する場合もあるため注意しましょう。

中小企業・ベンチャー企業の売却事例

中小企業やベンチャー企業の売却事例として、以下が挙げられます。

- 同事業であっても規模・エリアが異なる会社への売却

- 互いの文化・考え方を尊重した売却

- 老舗企業が事業拡大を検討している会社への売却

同事業であっても規模・エリアが異なる会社への売却

中小企業が同事業の競合に事業を売却するケースがあります。同事業の競合であっても、得意とする技術や事業規模、対応のエリアは異なることが一般的です。同事業者への売却の場合、独自の技術や買い手にない対応エリアなどがあると、買い手企業に魅力的に映り、契約の成立につながりやすくなるでしょう。

互いの文化・考え方を尊重した売却

中小企業やベンチャー企業を売却する場合、売り手と買い手が友好的な関係を構築することが大切です。売り手と買い手との関係が悪い状態で売却が進んでしまうと、従業員からの反発につながりかねません。そのため、友好的な売却が実現するような対応が大切です。

例えば過去にはそれぞれ異なる事業を担っていても、互いの文化や考え、企業風土を尊重し合い、友好的な売却を実現したケースもあります。売り手、買い手がそれぞれの文化や考えを把握した上で売却を実行することで、両社の課題解決を実現可能です。

老舗企業が事業拡大を検討している会社への売却

老舗企業であっても、後継者が不在などで廃業を選択せざるを得ない場合があります。老舗企業が後継者不在や業績不振を理由に売却を検討する際、相手となる企業は同じような老舗とは限りません。実際、過去には、老舗企業が事業拡大を検討している若手企業に売却されたケースもあります。老舗企業が事業拡大している若手企業に売却されることには、技術の継承や地域への貢献といったメリットも生まれます。

中小企業やベンチャー企業は買い手を探す方法

中小企業やベンチャー企業を売却する際は、自社に合った買い手を選ぶことが大切です。中小企業、ベンチャー企業が売却にあたって買い手を探す際は次のような方法を検討してみましょう。

- 金融機関に相談する

- 取引先や知り合いに相談する

- 事業承継・引継ぎ支援センターに相談する

- M&Aマッチングサイトを活用する

- M&A仲介サービスを活用する

金融機関に相談する

中小企業やベンチャー企業は、金融機関から資金を融資してもらっていることが多くあります。自社が取引している金融機関があれば、その金融機関に売却について相談してみましょう。

金融機関は数多くの取引先を抱えている傾向にあります。そのため、中小企業、ベンチャー企業の売却に適した買い手を提案してくれるでしょう。金融機関が紹介する買い手の場合、すでに金融機関側で調査が行われていることも多く、安心して売却の相談が可能です。

取引先や知り合いに相談する

取引先や知り合いに相談して買い手を探し出すという方法もあります。取引先や知り合いから買い手を紹介してもらう場合、仲介手数料を抑えられる可能性があります。

しかし、取引先や知り合いは常に買い手情報を保有しているわけではありません。タイミングによっては、取引先、知り合いからは最適な買い手が見つからない可能性があるでしょう。

事業承継・引継ぎ支援センターに相談する

事業承継・引継ぎ支援センターとは、国が設置する公的相談窓口です。後継者不在による親族内への承継、他企業への引継ぎなど、中小企業の事業承継にまつわるさまざまな相談に対応してくれます。事業承継・引継ぎ支援センターは公的機関が運営しているため、安心して利用できるでしょう。

しかし、事業承継・引継ぎ支援センターで取り扱われるのは事業承継がメインのため、ベンチャー企業の売却の相談には適していない可能性があります。

M&Aマッチングサイトを活用する

中小企業やベンチャー企業を売却する際は、M&Aマッチングサイトを活用してみましょう。M&Aマッチングサイトは、売り手が登録することで買収に興味を示す買い手からのアプローチを得られます。M&Aマッチングサイトであれば、M&Aのパートナー探しにかかる費用を抑えられるでしょう。

M&A仲介サービスを活用する

中小企業やベンチャー企業が自社に合った買い手を探す方法として、M&A仲介サービスの活用もおすすめです。M&A仲介サービスを活用することで、仲介サービスの提供会社からさまざまな買い手情報を提案してもらえます。アドバイザーからのサポートも得られるため、成功する可能性が高まるでしょう。

M&Aマッチングサイトと仲介サービスの違い

中小企業やベンチャー企業を売却する場合、M&Aマッチングサイトや仲介サービスを利用するケースも多いでしょう。しかし、両者には異なる特徴があるため、利用前にそれぞれの違いや注意点を知っておくことも大切です。

M&Aマッチングサイトと仲介サービスの主な違いは次のとおりです。

- 仲介サービスのほうが手厚いケアを受けられる

- M&Aマッチングサイトは情報が拡散される可能性がある

仲介サービスのほうが手厚いケアを受けられる

M&Aマッチングサイトは、費用を押さえて買い手を探し出すのに効果的な方法です。ただし、マッチングサイトは仲介サービスほどの手厚いケアが期待できない傾向にあります。一方、仲介サービスの場合、マッチングサイトよりコストがかかる傾向にあるものの、専門的なアドバイスやサポートが受けられることが一般的です。

M&Aマッチングサイトは情報が拡散される可能性がある

情報が拡散される可能性がある点も、M&Aマッチングサイト利用のデメリットです。M&Aマッチングサイトには社名こそ伏せられているものの、売り手の情報が掲載されています。そのため、登録内容によっては買い手から社名を推測される恐れがあるでしょう。売却が成立する前に情報が拡散されてしまうと、従業員の離職や取引先からの取引停止につながりかねません。

中小企業やベンチャー企業がM&A仲介サービスを利用するメリット

中小企業やベンチャー企業が自社を売却する際は、M&A仲介サービスの利用を検討してみましょう。M&A仲介サービスを利用するメリットは次のとおりです。

- 買い手を見つけやすくなる

- 専門的なアドバイスを得られる

- 売却業務を効率的に進められる

買い手を見つけやすくなる

M&A仲介サービスを活用することで、中小企業やベンチャー企業であってもよりスムーズに買い手企業を見つけやすくなります。M&A仲介サービスは、買い手企業に関するさまざまな情報を保有しています。売却対象である特例有限会社に興味を示す企業が見つかる可能性も高まるでしょう。

中小企業やベンチャー企業の中には、非上場企業も多くあります。非上場企業の場合、株価が分からないため買い手が買収に消極的な可能性があります。このような状況であっても、M&A仲介サービスであれば豊富な買い手候補の中から、買収に興味を示す買い手を提案してくれるでしょう。

専門的なアドバイスを得られる

会社の売却には、さまざまな知識が必要です。専門知識が不足しているまま、会社の価値の算出や株式譲渡制限の解除を自社で進めようとする場合、手続きを誤ったり、時間がかかったりする可能性もあるでしょう。一方、M&A仲介サービスであれば会社の売却に関する知識が豊富であるため、的確なアドバイスが期待できます。

売却業務を効率的に進められる

中小企業やベンチャー企業の売却を自社で進める場合、自社の事業と並行して進めることになるため、負担が大きくなる可能性があります。万が一、売却を検討している事業に悪影響を及ぼしてしまうと、売却タイミングを逃してしまい、希望する価格で売却できない可能性もあるでしょう。

一方、M&A仲介サービスであれば売却に関するさまざまな業務を請け負ってくれるため、自社のコアとなる事業に注力可能です。

中小企業やベンチャー企業がM&A仲介サービスを選ぶポイント

中小企業やベンチャー企業がM&A仲介サービスを選ぶ際は、次のようなポイントを押さえておきましょう。

- 中小企業・ベンチャー企業を得意とするサービスを選ぶ

- 料金が分かりやすいサービスを選ぶ

- 実績が豊富なサービスを選ぶ

- 情報の管理体制が整ったサービスを選ぶ

- 希望するサービスを選ぶ

中小企業・ベンチャー企業を得意とするサービスを選ぶ

中小企業やベンチャー企業がM&A仲介サービスを選ぶ際は、自社と同じような企業規模を得意とするかどうかに着目しましょう。M&A仲介サービスを提供している会社は、得意としている企業規模、事業などが異なります。その中でも中小企業やベンチャー企業を得意とするM&A仲介サービスであれば、より専門的なサポートが期待できるでしょう。

料金が分かりやすいサービスを選ぶ

M&A仲介サービスを選ぶ際は、料金が分かりやすいかどうかもチェックしましょう。M&A仲介サービスで発生する費用は、全ての会社で一律ではありません。提供している会社によって異なります。例えば相談が無料のサービスもあれば、相談の段階から料金が発生するサービスもあります。また、売却交渉のタイミングに応じて中間金が発生するサービスや、成約後に成功報酬を支払うサービスなど、料金体系はさまざまです。

複雑な料金体系ではどのような費用が必要になるのか分かりづらく、予算を組むのが難しいでしょう。そのため、M&A仲介サービスを利用するのであれば、料金が分かりやすいサービスを選ぶことが大切です。

実績が豊富なサービスを選ぶ

M&A仲介サービスを選ぶ際は、実績についても確認しましょう。実績が豊富なM&A仲介サービスであれば、経験と実績に基づくアドバイスが期待できます。

基本的に、M&A仲介サービスの実績は、会社のホームページから判断可能です。ホームページに掲載された実績や事例からどのような会社なのかを判断するとよいでしょう。

情報の管理体制が整ったサービスを選ぶ

中小企業やベンチャー企業をはじめとして、会社を売却する際は情報管理が重要です。先述のとおり、情報が漏洩してしまうと、従業員や取引先からの信頼低下につながりかねません。また、成約前に情報が漏洩してしまうと売却の取引が破談になる恐れがあります。

情報漏洩によるトラブルを避けるためにも、依頼先がどのように情報を管理しているのか、事前に体制を確認してから依頼に進みましょう。

希望するサービスを選ぶ

M&A仲介サービスは、会社によって提供される内容が異なります。最初から最後まで仲介してくれる会社もあれば、一部分のみに対応するサービスもあります。そのため、M&A仲介サービスを選ぶのであれば、自社が希望するサービスを提供している会社を選びましょう。

また、税理士や弁護士が在籍している、もしくは士業と提携しているという会社もあります。士業によるサポートを希望するのであれば、そのようなサービスを提供している会社を選びましょう。

中小企業やベンチャー企業はポイントを押さえて売却につなげよう

中小企業やベンチャー企業であっても株式譲渡や事業譲渡、株式交換、会社分割といった方法で会社の売却が可能です。株式譲渡や事業譲渡など、売却方法ごとにメリット・デメリットがあるため、自社に合った方法を選択しましょう。

中小企業やベンチャー企業が自社を売却する際は、競合にはない自社の優位性を示す、自社を高く評価している買い手を選ぶ、財務状況を改善するといったポイントを押さえることで、より高値での売却が期待できます。

中小企業、ベンチャー企業の売却は買い手が見つかりにくい可能性があるため、M&A仲介サービスの活用を検討してみましょう。M&A仲介サービスであれば豊富な経験に基づき買い手を紹介してくれます。