更新日:2024/03/18

【2023年版】大阪でおすすめのファクタリング10社の特徴を比較!

「ファクタリングを利用したいものの、東京まで出向く時間がない」「できれば地元の大阪で安心して利用できる売掛金買取サービスを探したい」。大阪に会社を構えている経営者や財務担当の方の中には、そう考える方もいるでしょう。

ご安心ください。大阪でスピード入金が可能で手数料の安い優良なファクタリング会社は多くあります。

本記事では大阪の方が利用しやすいファクタリング会社を厳選。

安心して取引できる10のサービス提供事業者をまとめました。選び方や悪質業者の見極め方も解説します。

大阪周辺で売掛債権の売却を考えている企業の財務担当や経営者の方は参考にしてみてください。

入金まで最短1時間!優良ファクタリング企業 比較表

scroll →

| サービス名称 | 入金 スピード | 手数料 | 買取可能額 | 契約方式 |

|---|---|---|---|---|

アクセルファクター | 最短2時間 | 2%~ | 30万~上限なし | オンライン、郵送、対面 |

えんナビ | 最短即日 | 5%〜 | 50万~5,000万円 | オンライン、郵送、対面 |

QuQuMo | 最短2時間 | 1%~ | 金額上限なし | オンライン |

ベストファクター | 即日 | 2~20% | 30万~無制限 | オンライン・郵送・出張契約・来社契約 |

ファストファクタリング | 即日 | - | - | オンライン |

ベストペイ | 最短翌日 | 5%~ | 100万~無制限 | オンライン・郵送・出張契約・来社契約 |

ビートレーディング | 最短2時間 | 2%~ | 金額上限なし | 対面、オンライン |

日本中小企業金融サポート機構 | 最短即日 | 1.5%〜 | 上限・下限なし | オンライン |

ラボル | 最短1時間 | 10% | 1万円~20万(与信によって増額可) | オンライン |

各社の詳細は

おすすめ優良ファクタリング会社を徹底比較

をご覧ください。

この記事の目次はこちら

ファクタリングの種類

一般的にファクタリングとは、売掛債権を売却して現金を調達する取引のことを指します。支配期日の前の売掛債権をファクタリングサービスの提供事業者に買い取ってもらうことで、銀行融資やビジネスローンなどと比べて迅速な資金調達が可能となります。

借入れではないため、返済の義務がなく信用情報にも悪影響がない、担保や保証人が必要ないことなどがメリットです。

買取型にも種類があり、「二社間ファクタリング(二社間取引)」と「三社間ファクタリング(三社間取引)」の2種類があります。それぞれで契約の仕組みが異なり、手数料や資金調達までのスピードが異なってくるため、違いを理解して自社に合った方を選びましょう。

「二社間」と「三社間」を比較して違いをまとめると以下の表のようになります。

| 二社間 | 三社間 | |

| 手数料 | 高め(10%~30%) | 低い(2%~20%) |

| 資金調達までの時間 | 短い | 長い |

| 売掛先への利用承諾 | 必要ない | 必要となる |

次から2つの違いを詳しく解説していきましょう。

二社間ファクタリング

二社間取引では利用者とサービス提供事業者の二社間で契約が締結され取引されます。取引は一般的に以下の流れです。

- 商品提供/売掛金が発生

- 事業者に二社間取引を申し込む

- 売掛債権を事業者に譲渡

- 事業者が売掛債権の代金から手数料を引いた金額を支払う

- 売掛先から売掛金が利用者に支払われる

- 利用者が回収した売掛金を事業者に支払う

二社間では売掛先が関わらない分、スピーディーに資金調達ができます。一方、事業者にとって二社間取引は三社間取引に比べた場合、売掛先の倒産などの未回収リスクが高くなるため手数料を高めに設定するのが一般的です(売掛金の10%〜30%)。

急いで売掛債権を現金化したい場合や、売掛先に利用していると知られたくない場合は二社間取引が向いています。

三社間ファクタリング

三社間取引では利用者・サービス提供事業者だけでなく、売掛先との契約も必要になります。そのためサービスを利用する際には、売掛先の承諾を得なければなりません。

三社間取引では事業者と売掛先との間でも取引が発生します。取引の一般的なフローは以下のとおりです。

- 商品提供/売掛金が発生

- 事業者に三社間取引を申し込む

- 売掛先に通知して承諾を得る

- 事業者が売掛債権の代金から手数料を引いた金額を利用者に支払う

- 売掛金支払い期日に売掛先から事業者に直接支払いが行われる

三社間取引のメリットは二社間取引に比べて手数料が低いことです(売掛金の2%〜20%)。また売掛先から直接事業者に売掛金が支払われるため、利用者の手間が少なくて済みます。

ただし、売掛先を含めた三社間での合意が必要となるため、二社間取り引きに比べると資金調達までに時間がかかります。また売掛先に打診して、承諾を得る必要がある点に注意しましょう。

売掛先の同意が得られて、少々時間を要してもよいなら、手数料の低い三社間取引を選ぶとよいでしょう。

ファクタリング会社の選び方

日本でも認知度が高まってきたためファクタリングサービスの利用者は拡大傾向にあり、サービスの提供事業者も増えてきました。

ただし、ファクタリングによる資金調達は借入れと異なるため、貸金業法などの規制もありません。サービス提供業者の参入が比較的容易であるため、中には悪質業者が混ざっていることもあります。

そのため、しっかりとした会社を選ぶことが大切です。ここからは会社を選ぶ際に着目すべきポイントを紹介していきます。

手数料をよく比較する

ファクタリングの利用時には、サービス提供事業者に対して手数料を支払う必要があります。手数料はそれぞれの会社によって異なります。また契約形式(二社間・三社間)でも相場は異なり、以下のような手数料率が一つの目安です。

- 二社間取引:売掛金の10~30%

- 三社間取引:売掛金の2~20%

手数料率の相場に大きく幅があるのは、売掛金の金額や支払期日、売掛先の財務状況や経営状態などで手数料率が変わってくるためです。

一般的に売掛金の額面が大きくなるほど手数料率は下がります。また売掛先の財務状況が良好で未回収リスクが少ないと判断される場合も手数料率は下がる傾向です。支払期日までのスパンが短い債権の場合も手数料は抑えられるでしょう。

手数料にはサービス提供事業者ごとに大まかな目安があるものの、上記の条件などを総合的に勘案した上で、それぞれの会社独自の審査によって決まります。そのため実際の手数料は審査を受けてみないと分かりません。

おすすめなのは複数の会社への見積もり依頼です。見積もりを提出してもらい、手数料やその他の利用条件を確認した上で、どこを選ぶか決めるとよいでしょう。

資金調達までのスピードを確認する

ファクタリングは銀行融資に比べると短い期間で資金を調達できるのがメリットですが、売掛金を現金化できるまでのスピードはサービス提供事業者によって異なります。審査を経て入金されるまでの時間がどのくらいなのかをチェックして選びましょう。

入金までにかかる時間の相場は以下のとおりです。

- 二社間取引:即日~2日程度

- 三社間取引:3日〜1週間程度

前述したように三社間取引の場合、売掛先に承諾を得る必要がある分、時間がかかってしまいます。すぐに資金調達が必要であれば二社間取引を選ぶのがおすすめです。また手続きをオンラインで完結させられる会社なら、よりスムーズな資金調達が可能です。

入金までのスピードの目安は、それぞれの公式サイトに記載されているので確認してみてください。

担当者の対応を確認する

担当者と対面や電話で話した印象も大切な選び方の判断ポイントです。分からない点を質問したときにしっかりと説明してくれる担当者のいる会社は信用できるサービス提供事業者だと考えられます。

そうした業者の担当者は契約書にしても、捺印の前に1つひとつ読み上げて、意味を解説してくれるはずです。

もし質問や問い合わせをした際に曖昧な回答をしてきたり、はぐらかしたりするなど、対応が悪いと感じる会社には注意してください。下記のような点がないかチェックしましょう。

- 「たぶん」「恐らく」などを多用して対応が曖昧

- 質問に即答できず、明解に答えられない

- 打ち合わせの度に担当者が変わる

- 同じ担当者なのに説明が二転三転する

- 「契約書にあるように……」「先ほども説明しましたが……」などの横柄な態度

交渉中に上記のような対応をされた場合は、例え買取条件が悪くなくても、考え直した方がよいかもしれません。

悪質なファクタリング会社に注意する

売掛金買取サービスを業として行うために免許や許可は必要ありません。貸金業法などの規制もないため、銀行業や貸金業に比べて参入のハードルが低いのが実情です。そのため、中にはファクタリングを装いながら実質的にはヤミ金業を営む悪徳業者も存在しており、金融庁(※)も警鐘を鳴らしています。

万が一悪徳業者を選んでしまうと、不利な条件で契約を締結させられる・不当に高額な手数料を請求される・担保を要求される・債権の買い戻しを要求されるなどの被害に遭う恐れがあります。

融資ではないファクタリングには「返済」や「取立」などの概念はありません。それにもかかわらず示威的行動、罵声、張り込みなどの違法行為によって債権の回収を図ろうとする悪質業者もいます。

もちろん、全てが悪徳業者ではありません。利用者の課題解決をモットーとする良心的な会社が大半です。しかし、中には悪質業者も存在するため、少しでもおかしいと感じたら、すぐに契約を中止するようにしてください。

※参考: 金融庁. 「ファクタリングの利用に関する注意喚起」

こんな業者は悪質業者の可能性あり

悪質業者とはファクタリングを装った高金利の貸付けをする業者のことです。またファクタリングの名前で行われる取引でも、経済的に貸付けと同様の機能をもっていると思われるようなものは、貸金業に該当する可能性があります。

貸金業を行うには財務局長または都道府県知事の登録を受ける必要があります(※)。無登録営業はいわゆるヤミ金と呼ばれ、刑事罰の対象です。ヤミ金のような偽装ファクタリングを見分けるにはどうしたらよいのでしょうか。ここから悪質業者の可能性がある場合の見分け方を紹介していきます。

※参考: e-Gov法令検索. 「貸金業法第3条」

手数料やその他の費用が高すぎる

売掛金買取サービスの一般的な手数料の相場は、前述したように二社間で10〜30%、三社間で2〜20%程度が相場です。相場以上の手数料を求める業者は悪質業者の可能性があります。

ファクタリングは貸付に当たらないため、利息制限法の対象外であり、仮に手数料を50%に設定しても違法にはなりません。しかし、利用者にとっては手取り額が大きく減少するため利用すると大きな損失となります。

また、より巧妙で悪質な業者の場合、手数料を相場の範囲内にとどめておき、その他諸費用として高額請求してくる場合もあります。

ファクタリングにかかる諸費用は、出張対応してもらった際の出張費や債権譲渡登記する際の登記費用程度です。それ以外で詳細不明な高額請求をされた場合は、悪質業者である確率が高いでしょう。

特に消費税を請求する業者には注意してください。ファクタリングは原則として非課税取引であることが意外と知られていません。非課税取引なのは、売掛債権の譲渡が国税庁(※)が列挙する17の非課税取引の2つ目にある「有価証券等の譲渡」に該当すると考えられているためです。

悪質業者は利用会社の知識不足を狙って「消費税」の名目で手数料を上乗せする手口をよく用います。消費税を求められる場合は、悪質業者の可能性が高いためすぐに取引を中止しましょう。

ただし、例外で一部費用に消費税がかかるケースもあります。それが「債権譲渡登記」が必要となる場合です。債権譲渡登記とは、二重譲渡を防ぐために保有債権が譲渡された際に公示する登記制度を指します。

債権譲渡登記するには、企業が登記費用や司法書士に対する報酬を負担しなければなりません。その際の費用には消費税が課税されます。サービス提供事業者から「消費税」の文言が出た場合は「何にかかる消費税なのか」をしっかり確認するようにしてください。

面談なしで即決しようとする

ファクタリング契約を交わすときは対面での契約がほとんどですが、最近はオンラインで対応するところも増えてきています。

例えオンラインの非対面面談であっても、現状などを電話やWeb会議システムなどでしっかりヒアリングしようとせず、契約を進めようとする業者には気を付けた方がよいでしょう。

また売掛先の信用力の調査もそこそこに即決を求めるようなら、悪質業者の疑いが高くなります。悪質業者は契約だけしておいて、利用者に売掛金の買い取りや代金の支払いを転嫁して取り立てをすればよいと考えるためです。

必要書類が極端に少ない

必要書類が極端に少ない業者にも注意が必要です。ファクタリングでは大きな金額が動くため、一般的には審査に多くの書類が必要となります。契約締結までの提出書類が少なすぎるようであれば、悪質な業者の可能性があるかもしれません。

数ある書類の中でも、条件などが記載された契約書は特に念入りに確認するようにしてください。「うちは契約書がない」といわれたら、悪質業者と判断して差し支えありません。

また契約書があっても控えを準備しない業者は悪質業者の可能性が高いでしょう。口頭で約束しても、契約書にその内容が明記されていなければ意味がありません。もしトラブルが発生した際に証拠となる契約書がないと、泣き寝入りするしかないのです。

悪質業者は「印紙代が無駄だから」などの理由をつけて、契約書や契約書の控えを作成しないことがあります。契約書や控えを作成しない業者は、悪質業者と考えて間違いありません。

契約書や契約書の控えがある場合でも、契約書の内容をきちんと読み、説明との齟齬がないかしっかりと確認しましょう。

なおファクタリング契約の締結では、「債権譲渡契約書」を用意するのが一般的です。もし「金銭消費貸借契約書」となっている場合は、悪徳業者の可能性が高いといえます。ファクタリング契約は「売掛金を売買する」契約であり、融資ではないため、金銭消費貸借契約を求められることはありません。

会社情報に違和感がある

契約を結ぶ前には、インターネットなどで会社情報もチェックしておきましょう。悪質業者は、会社情報をきちんと開示していない場合が多くあります。以下のようなパターンに該当していないかチェックしておきましょう。

- 住所を開示していない

- 住所を開示していても番地まで記載されていない

- 固定電話がなく携帯電話しかない

悪質業者は追及を受けた時に雲隠れしやすいよう、住所を正しく表示していなかったり、詳細な番地を隠したりする手口をよく用います。固定電話ではなく、携帯電話だけなのもいざとなったら携帯電話を解約して行方をくらまし、ほとぼりが冷めた頃に、新しい携帯電話を契約するためでしょう。

保証人を要求される

原則としてファクタリングは売買契約であり、融資とは異なるため担保や保証人は不要です。もしファクタリング会社を名乗る業者から、保証人や別の担保を要求されたら悪質業者の可能性を疑ってみましょう。

担保・保証人が求められる場合、ファクタリングではなく貸付に当たります。貸金を行う場合は貸金業登録が必要です。担保・保証人を求めるファクタリング会社は貸金業登録しているでしょうか。貸金業登録なしに貸金業を営んでいた場合、ヤミ金と認定できます。

また貸金であれば、利息制限法を守らなければなりません。手数料の名目であっても年間利率に換算して考えた場合、実質的な貸付としてファクタリングの場合と同等の手数料を請求すると、多くの場合、利息制限法違反に該当します。

ファクタリングで担保・保証人を求められた場合は、弁護士などの専門家への相談も視野に入れましょう。

大阪でおすすめのファクタリング会社10社の特徴を比較!

ここからは大阪でおすすめのファクタリング会社を紹介していきます。それぞれの特徴や主なおすすめポイント、買取限度額や入金までのスピードなどを紹介します。参考にして自社に合ったファクタリング会社を選んでください。

1.アクセルファクター

アクセルファクターは、ヘルスケアや太陽光・蓄電池・総合エネルギー事業など、さまざまな事業を展開するネクステージグループのファクタリング事業部として2018年にスタートしました。年間相談件数は約150,000件、290億円を超える買取申込額の実績があるファクタリング会社です。

【主なおすすめポイント】

- 大手グループ資本の健全経営

- 5割以上が即日入金でスピードが速い

- 専属担当が徹底サポートしてくれる

注目ポイントは、5割以上の即日入金の実績があり、入金スピードが速いことです。最短で2時間、遅くても翌日には入金されるケースが大半です。

即日入金できる理由は2つ。1つは見積もりと審査結果が同時に出ること。もう1つは問合せから審査・契約まで専属の担当者がマンツーマンで対応してくれることです。

大阪市中央区にも営業所を構えているため、大阪の会社でも対面での申し込みができます。また対面だけでなくオンライン契約にも対応しているため、忙しい経営者でも安心です。

償還請求権のないノンリコース契約も徹底しています。ノンリコース契約なら、仮にファクタリング会社が売掛先から売掛金を受け取れなかったとしても、利用者に代金が請求されることはありません。

またアクセルファクターは経営コンサルタントも兼業しているため、長期的な財務改善のアドバイスなども受けられます。資金調達後の財務について相談できる点も、利用者の安心感につながっています。

大手グループ資本である点も安心材料でしょう。なお手数料は「2%〜」との表記となっています。手数料は取引額やその他の条件などで変わってくるため、申し込み時に確認しましょう。

アクセルファクターは、個人事業主にも対応しています。しかし売掛先が個人事業主の場合には、買い取りしてもらえないこともあるため注意してください。

\ 相談無料 /

アクセルファクターのサービス概要

| 買取可能額 | 30万~上限なし |

| 手数料 | 2%~ |

| 入金スピード | 最短2時間 |

| 取扱ファクタリング | 二社間・三社間 |

| 審査時に必要な書類 | 申し込み用紙・請求書・通帳 |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

アクセルファクターの会社概要

| 運営会社 | 株式会社アクセルファクター |

| 公式サイト | https://accelfacter.co.jp/ |

| 住所 | 東京都新宿区高田馬場1‐30‐4 30山京ビル4階 |

| 代表取締役 | 本成 善大 |

| 営業時間 | 10:00~19:00 |

| 営業所 | 東京・仙台・名古屋・大阪 |

2. ベストファクター

ベストファクターは二社間取引専門のファクタリング会社です。二社間取引では取引先の信用を失う恐れがありません。水準の高いセキュリティー対策も実施しており、信用情報も守れます。

【主なおすすめポイント】

- 二社間ファクタリング専門で迷わない

- 入金スピードも迅速

- 審査が柔軟で通過率9割以上

取引先を巻き込まないため入金スピードも迅速で、最短1日のスピードで資金調達が可能です。なお入金をより急ぎたいなら、事前に身分証明書・入出金の通帳・請求書・見積書

などの必要書類を準備しておくとよいでしょう。

ベストファクターは審査の柔軟性の高さが特徴です。審査通過率が92.25%と高く、業績が赤字・借入がある・税金を滞納しているなど、さまざまな状況にも力になると公式サイトで宣言しているため、ファクタリングが利用できるかどうか不安な企業にも適しています。

他に申し込んで断られてしまった方も、ベストファクターなら売掛債権を買い取ってもらえるかもしれません。

ベストファクターには全国どこからでも電話・Web・出張訪問での申し込みが可能。東京・大阪にオフィスがあるため大阪の会社も利用しやすいはずです。ただし「対面での面談が必要」などのデメリットもあります。

\ 相談無料 /

ベストファクターのサービス概要

| 買取可能額 | 売掛先1社につき1億円まで |

| 手数料 | 2%~ |

| 入金スピード | 即日 |

| 取扱ファクタリング | 二社間 |

| 審査時に必要な書類 | 身分証明書・入出金の通帳・請求書・見積書 |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

ベストファクターの会社概要

| 運営会社 | 株式会社アレシア |

| 公式サイト | https://bestfactor.jp/ |

| 住所 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 大阪府大阪市中央区北久宝寺町3-6-1本町南ガーデンシティ7階 |

| 代表取締役 | 班目 裕樹 |

| 営業時間 | 10:00~19:00 |

| 営業所 | 東京・大阪 |

3. ファストファクタリング

ファストファクタリングは大阪に本社を置くファクタリング会社です。オンライン上で取引できるため、大阪の会社だけでなく全国どこからでも利用できます。

【主なおすすめポイント】

- 将来債権の買取をしてもらえる

- 多様な業種の債権を買い取ってもらえる

- 長期的な財務コンサルも行っている

ファストファクタリングの特徴は、将来債権の買取をしていることです。将来債権とは事業や取引が継続的に行われることで、将来的に発生する予定の債権のことを指します。

例えば保有する300万円の売掛債権を二社間取引で現金化する場合、まず100万円をファストファクタリングに売却し、残り200万円については将来発生が予定される将来債権から売るなどのフレキシブルな対応も可能です。

将来債権の買取りに応じる事業者はそれほど多くないため、ファストファクタリングの大きな特徴といえます。(※将来債権ファクタリングは2回目以降から利用可能)

ファストファクタリングはさまざま業種の債権を買い取っていることでも知られます。

例えばナイトワークやパチンコ店などの債権は、事業者によっては、買取を拒否される場合も少なくありません。しかし、ファストファクタリングは扱える債権の種類に制限を設けておらず、売掛債権さえ発生していれば、業種を問わず買取に応じてもらえます。

またファクタリングして終わりではなく、資金調達後の安定した経営のためにアフターサポートにも力を注いでいるのも同社の特徴です。買取可能額や手数料については、公式サイトに記載がないため、申し込み時に確認するようにしてください。

\ 相談無料 /

ファストファクタリングのサービス概要

| 買取可能額 | – |

| 手数料 | – |

| 入金スピード | 即日 |

| 取扱ファクタリング | 二社間・三社間・将来債権 |

| 審査時に必要な書類 | 直近の決算書、請求書、通帳の写し |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

ファストファクタリングの会社概要

| 運営会社 | 株式会社MIRAGE |

| 公式サイト | https://factoring-f.com/aseo1/ |

| 住所 | 大阪府大阪市中央区道修町1‐7‐10 |

| 代表取締役 | – |

| 営業時間 | 9:00~18:00 |

| 営業所 | – |

4. ベストペイ

ベストペイが他の事業者と大きく異なるのは、受注時点(注文書・受注書受領時点)で資金化も可能なことです。他のファクタリング会社は納入後に請求書を受領した時点でないと資金化サービスを受けられませんでしたが、ベストペイでは納品前の格段に早い段階で資金化が可能です。

【主なおすすめポイント】

- 注文書があれば申し込み可能

- 発注者の承諾が不要

- 安心のノンリコース

注文書で申し込めるため、仕事に着手する前に資金化が可能で、外注や仕入れ費用にも充てられ、受注拡大に貢献できます。また二社間取引のため、発注者の承諾は不要です。買取ってもらった債権が回収不能になった場合でも、利用者が補償する必要もありません。

最短翌日入金で買取可能額も100万〜3億円と幅広いので、さまざまな場面で利用できるでしょう。手数料は5%〜で注文書の種類や取引先の信用力、案件完了までの期間で異なります。気になる方は公式ホームページの無料シミュレーションを試してみましょう。

ベストペイはフリーランスや個人事業主でも申し込めます。ただし最低利用金額は100万円です。そのため少額の資金調達を考えている個人事業主には不向きかもしれません。また二社間取引のみの扱いとなっており、三社間取引を利用できないこともデメリットといえるでしょう。

\ 相談無料 /

ベストペイのサービス概要

| 買取可能額 | 100万~3億 |

| 手数料 | 5%~ |

| 入金スピード | 最短翌日 |

| 取扱ファクタリング | 二社間 |

| 審査時に必要な書類 | 注文書(発注書)、通帳3カ月分(表紙付き)、査定申込書 |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

ベストペイの会社概要

| 運営会社 | 株式会社アレシア |

| 公式サイト | https://best-pay.jp/ |

| 住所 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

| 代表取締役 | 班目 裕樹 |

| 営業時間 | 10:00~19:00※オンライン受付は24時間対応 |

| 営業所 | 大阪 |

5. QuQuMo

QuQuMo(ククモ)は「お持ちの請求書」を最短2時間でスピーディに現金化するオンライン完結型の売掛金買取サービスです。オンラインで契約が完結するため、大阪の会社でももちろん利用できます。

【主なおすすめポイント】

- クラウドサインで契約が完結

- 手数料が1%~と安い

- 少額から高額まで柔軟に対応

QuQuMoは面倒な書類集めなしで本人確認書類・請求書・通帳の3点をオンライン申請するだけで簡単に申し込めます。

オンライン取引に不安がある方もいるでしょう。しかし、QuQuMoは弁護士ドットコムが運営している電子契約サービス「クラウドサイン」を利用でき、不測の事態にも対応し得る万全のセキュリティ体制を整えています。

二社間取引なので、取引先への通知や登記も不要です。入金までのスピードが最短2時間なのも利用者にはうれしい特徴といえるでしょう。

手数料は1%から。業界トップクラスの安さでも注目を集めています。ただし実際の手数料には1%から14.8%まで幅があるため、実際に申し込まないと正確な手数料はわかりません。

なおQuQuMoは、三社間ファクタリングに対応していません。より手数料の安い三社間取引を利用したい場合は、両方のサービスを提供しているアクセルファクターなどを利用しましょう。

\ 相談無料 /

QuQuMoのサービス概要

| 買取可能額 | 金額上限なし |

| 手数料 | 1%~ |

| 入金スピード | 最短2時間 |

| 取扱ファクタリング | 二社間 |

| 審査時に必要な書類 | 代表者本人確認書類、請求書、通帳 |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

QuQuMoの会社概要

| 運営会社 | 株式会社アクティブサポート |

| 公式サイト | https://ququmo.net/ |

| 住所 | 東京都豊島区南池袋2‐13‐10 南池袋山本ビル3階 |

| 代表取締役 | 羽田 光成 |

| 営業時間 | 9:00~19:00 |

| 営業所 | – |

6.ビートレーディング

ビートレーディングは2012年創業で、1,060億円を超える累計取扱高がある老舗ファクタリング会社です。手数料は二社間取引で4%〜12%程度、三社間取引で2%〜9%程度のため、比較的安いコストで済みます。ただし手数料はあくまでも目安です。詳細はお問い合わせください。

【主なおすすめポイント】

- 日本全国どこでも迅速に対応

- 審査通過率が98%と高い

- 注文書ファクタリングにも対応

申し込みから契約までオンラインで完結するため、早ければ入金まで2時間のスピード対応もビートレーディングの魅力です。審査通過率も98%と高く、申し込んだ方のほとんどが審査に通っています。

赤字や債務超過などの状況にある会社に対しても、担当者が丁寧に対応してくれるのが特徴です。赤字決算や債務超過の会社も、あきらめずにビートレーディングに問い合わせてみてください。

直接説明してほしいと考える利用者のため、対面での相談にも対応が可能です。地域の利用者に迅速かつ親身に対応できるよう、全国に4つの拠点(東京本社・仙台支店・大阪支店・福岡支店)を設けています。

これから着手する予定の将来債権を活用した、注文書ファクタリングも取り扱っています。

ビートレーディングは、個人事業主にも対応しているファクタリング業者です。しかし売掛先が個人事業主の場合には、買い取りしてもらないため注意してください。

\ 相談無料 /

ビートレーディングのサービス概要

| 買取可能額 | 金額上限なし |

| 手数料 | 手数料 2%~ |

| 入金スピード | 最短2時間 |

| 取扱ファクタリング | 二社間・三社間 |

| 審査時に必要な書類 | 注文書もしくは請求書、通帳のコピー(表紙付き、2カ月分) |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

ビートレーディングの会社概要

| 運営会社 | 株式会社ビートレーディング |

| 公式サイト | https://betrading.jp/ |

| 住所 | 東京都港区芝大門一丁目2-18 野依ビル3階・4階 |

| 代表取締役 | 佐々木 英世 |

| 営業時間 | 9:30~18:00 |

| 営業所 | 仙台支店・大阪支店・福岡支店 |

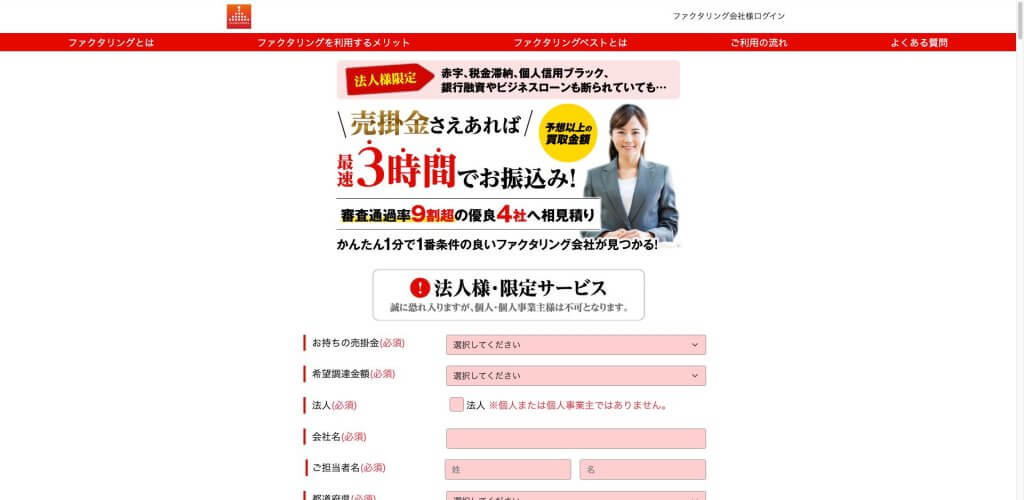

7.ファクタリングベスト

ファクタリングベストは注文住宅業務支援サービスなどを展開する株式会社フューチャーリンクが提供している「ファクタリング会社一括見積もりサービス」です。

ファクタリングベストが売掛債権を買い取るわけではありません。ファクタリングベストに依頼すると、1つの売掛債権に対し4社の見積もりを一括で取得できる仕組みです。

【主なおすすめポイント】

- 依頼すると4社の見積もりを取得できる

- 優良なファクタリング会社を紹介してもらえる

ファクタリングを検討する場合、通常は複数のファクタリング会社に無料見積もりの問い合わせをします。しかし、無料見積もりの時点で書類の提出が必要なところもあり、複数の会社に問い合わせるのは手間と時間がかかるのが一般的です。

ファクタリングベストに売掛債権の基本情報を記入して申し込むと、複数のファクタリング会社から同時に見積もりが送られてきます。相見積もりを代行してくれるサービスといえるでしょう。

ファクタリングベストが紹介するファクタリング会社は、法人向けの高額取引でも対応できる優良会社から選ばれるため、安心してファクタリングを利用しやすくなります。

ただし、複数のファクタリング会社から連絡があるため、それぞれの業者への対応が必要です。1社と契約した場合は、契約後に他のファクタリング会社に断りの連絡をいれるようにしましょう。またファクタリングベストを利用できるのは法人のみで、個人事業主の利用はできません。

ファクタリングベストのサービス概要

| 買取可能額 | 上限なし |

| 手数料 | 送客したファクタリング会社から手数料を取る仕組み |

| 入金スピード | 最短3時間程度 |

| 取扱ファクタリング | 紹介先のファクタリング会社による |

| 審査時に必要な書類 | 問い合わせフォームへの入力(紹介先のファクタリング会社による) |

| 個人事業主の利用 | 不可 |

| 償還請求権 | – |

ファクタリングベストの会社概要

| 運営会社 | 株式会社フューチャーリンク |

| 公式サイト | https://factoringbest.com/ |

| 住所 | 北海道札幌市中央区北2条西28丁目1-26 エストラーダ円山3F |

| 代表取締役 | 相馬 哲也 |

| 営業時間 | 10:00~19:00 |

| 営業所 | – |

8.事業資金エージェント

事業資金エージェントは顧客満足度95%を公式サイトでうたっている評価の高いファクタリング会社です。ファクタリング業界では珍しく土曜日も対応しているため、忙しい経営者におすすめです。

【主なおすすめポイント】

- 顧客満足度95%

- 土曜日も電話対応

- 8割以上のケースで約2時間の入金が可能

申し込みの8割が2時間以内に着金するスピード感も事業資金エージェントの自慢です。またLINEでの申し込みも可能でチャネルの豊富さも人気を呼んでいます。個人事業主や新規事業主でも申し込み可能で、審査通過率90%と柔軟な対応も期待できるため、資金繰りを急ぐ企業や個人事業主におすすめのサービスです。

他の事業者にも共通しますが、事業資金エージェントは特に事業者の経営状況の審査より、売掛先の経営状況や取引内容を重視して審査しています。他のファクタリング会社の審査を通過しなくても、手続き可能なケースもあるため、まずは問い合わせてみるのがおすすめです。

なお事業資金エージェントのファクタリングサービスは、高額な取引の場合、資金調達に数日かかる可能性があります。「1,000万円までは即日対応」と公式サイトには記載されていますが、500万円を超える取引は担当者の出張対応が基本です。事業所が地方にある場合、出張のスケジュールが合わないケースも出てくることを頭に入れておきましょう。

事業資金エージェントのサービス概要

| 買取可能額 | 10万~2億円 |

| 手数料 | 1.5%~ |

| 入金スピード | 最短2時間 |

| 取扱ファクタリング | 二社間・三社間 |

| 審査時に必要な書類 | 本人確認書類、通帳、請求書 |

| 個人事業主の利用 | 可 |

| 償還請求権 | – |

事業資金エージェントの会社概要

| 運営会社 | アネックス株式会社 |

| 公式サイト | https://js-agent.com/ |

| 住所 | 東京都港区新橋4‐9‐1 新橋プラザビル5階 |

| 代表取締役 | – |

| 営業時間 | 9:00~19:00 ※オンライン受付は24時間対応 |

| 営業所 | – |

9.PMG大阪

PMG大阪は2015年に設立された、ファクタリング事業や経営コンサルティングを展開する企業です。大阪だけでなく東京、福岡に3支店を置く他、主要都市に営業所を構えて、全国的に事業を展開しています。

特に関西・中国エリアなど西日本に強いのが特徴です。その点は大阪に拠点を置く利用者には安心材料でしょう。

OMG大阪のモットーは「文化が生き残る方法は、必ずある。中小企業の灯を絶やさない」。このモットーに基づき、売掛債権早期資金化サービスだけでなく、助成金・補助金サポートなどの本業支援や財務支援も行っています。

【主なおすすめポイント】

- 審査が柔軟

- 大きな資金調達にも対応可能

- 売掛金を最短翌日で現金化

OMG大阪の大きな特徴は審査が柔軟な点です。「個人事業主」や「開業したばかり」「銀行からの借り入れがある」場合や、「税金の滞納がある」「決算が赤字決算」「他のファクタリング会社から断られた」場合なども相談にも乗っています。

2億円までのファクタリングが可能で、売掛金を最短翌日で現金化できるのも特徴です。申し込みから入金まで最短1日、平均で3日程度と入金までの期間が短いため、すぐに資金が必要なケースに役立つでしょう。

なお手数料については公式サイトに明記されていません。申し込みの際に確認するようにしてください。

PMG大阪のサービス概要

| 買取可能額 | 2億円まで |

| 手数料 | – |

| 入金スピード | 最短即日 |

| 取扱ファクタリング | 二社間・三社間 |

| 審査時に必要な書類 | 決算書(税務申告済み捺印があるもの)・勘定科目過去直近の取引入金が確認できる書類(入出金通帳・当座通帳照合表)・取引先との基本契約書・成因資料(契約書・発注書・納品書・請求書など) |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

PMG大阪の会社概要

| 運営会社 | ピーエムジー株式会社 |

| 公式サイト | https://p-m-g-osaka.jp/ |

| 住所 | 東京都新宿区西新宿2丁目4番1号 新宿NSビル25階(ピーエムジー株式会社)大阪府大阪市淀川区宮原3丁目4番30号 ニッセイ新大阪ビル15F(PMG大阪) |

| 代表取締役 | 佐藤 貢 |

| 営業時間 | 8:30~18:00 |

| 営業所 | 大阪支店・福岡支店・札幌営業所・仙台営業所など |

10.OLTAクラウドファクタリング

OLTA(オルタ)クラウドファクタリングは、OLTA株式会社が運営するオンライン型のファクタリングサービスです。OLTAは大手銀行と提携しており信頼感が高いこともあり、これまでの申込金額が累計1,000億円超の実績を誇ります。

【主なおすすめポイント】

- 最短即日振込オンライン完結で面談不要

- 費用は手数料2〜9%のみ

OLTAクラウドファクタリングでは必要書類が全てそろった段階で審査がスタート、24時間(1営業日)以内に見積り結果が届きます。契約後、即日または翌営業日に買取金額が入金されるためスピーディーな資金調達も可能です。

書類の提出もオンラインでアップロードするだけ。対面審査がないので、大阪はもちろん全国どこからでも申込できます。

手数料が2〜9%の範囲で収まるのも安心です。オンライン完結型の契約システムやAI審査など独自のIT技術で人件費をカットしているため、手数料が安く抑えられているといいます。

ただしOLTAクラウドファクタリングは、従来のような対面式のファクタリング会社と比べた場合の手数料は割安ですが、同じオンライン型のQuQuMoや銀行融資ローンと比較すると必要コストがやや割高に感じるとする口コミもあります。

なおOLTAクラウドファクタリングは、二社間取引専門のサービスのため、三社間取引には非対応です。

OLTAクラウドファクタリングのサービス概要

| 買取可能額 | – |

| 手数料 | 2~9%入金スピード取扱ファクタリング 審査時に必要な書類 |

| 入金スピード | 最短翌日 |

| 取扱ファクタリング | 二社間 |

| 審査時に必要な書類 | 昨年度の決算書一式、入出金明細4カ月分、請求書 |

| 個人事業主の利用 | 可 |

| 償還請求権 | なし |

OLTAクラウドファクタリングの会社概要

| 運営会社 | OLTA株式会社 |

| 公式サイト | https://www.olta.co.jp/ |

| 住所 | 東京都港区南青山1‐15‐41 VORT南青山Ⅱ3階 |

| 代表取締役 | 澤岻 優紀 |

| 営業時間 | 10:00~18:00 |

| 営業所 | – |

大阪でファクタリングをご利用なら、アクセルファクターへ

大阪周辺の方におすすめできるファクタリング会社を紹介してきました。どのファクタリング会社にもそれぞれの特徴があるため、自社に合ったところを選んでください。

選び方のポイントは「手数料を比較する」「資金調達までのスピード」「担当者の対応」「悪質業者を見極める」などです。

総合的に見た場合には、アクセルファクターをおすすめします。アクセルファクターがおすすめなのは以下の4つポイントからです。

- ファクタリング手数料をリーズナブルに設定している

- 全体取引の半数以上が即日完遂でスピード重視のスキームがある

- 事情や状況に合わせた柔軟な対応

- 企業のセーフティネットでありたいとの理念に基づいた丁寧な対応

少額債権を歓迎しているのもアクセルファクターをおすすめできる理由です。多くのファクタリング会社では買取可能な債権の下限金額を50〜100万円としています。

しかしアクセルファクターは売掛債権の下限金額を30万円と低く設定しています。金額の少なさを理由に断られた経験のある経営者はアクセルファクターへ相談してみてください。

またアクセルファクターには事業再生・企業再建のスペシャリスト・ TAM(ターンアラウンドマネージャー)の資格保持者が在籍しています。さまざまな業界に精通したコンサルタント・スペシャリストが多数在籍しているため、どのような業界の方も安心して相談できるでしょう。

ファクタリングには自社の売掛債権を即資金化できる特効性がありますが、同時に将来のキャッシュフローを圧迫する可能性がある、いわば「諸刃の剣」です。

アクセルファクターはファクタリングのメリットだけではなく、デメリットやリスクも十分に説明した上で契約を締結しているため、その点も安心できます。

もちろん選ぶ際は複数のファクタリング会社を比較検討するのが原則です。ファクタリング会社選びに迷ったときは、アクセルファクターを含めた複数のファクタリング会社を比較検討してみましょう。

以下の記事では編集部おすすめのファクタリングサービスの特長について、わかりやすくご紹介しています。「ファクタリング会社を具体的に知りたい!」という方はぜひご覧ください。