更新日:2025/05/07

売掛保証サービスなら"まさか"に先手を打てる「URIHO」がおすすめ!

【監修】株式会社ジオコード クラウド事業 責任者

庭田 友裕

「URIHO」は、回収できなくなった売掛金を保証してもらえる「売掛保証サービス」の一つです。突然の事故に備える自動車保険と同じように、予定外のリスクに対して事前に備えられます。

本記事では売掛保証サービスの仕組みについて改めておさらいした上で、URIHOの特長や利用の流れを詳しく解説します。ぜひ最後まで読んで、万が一の備えとしての利用を検討してみてください。

この記事の目次はこちら

URIHO(ウリホ)とは?

URIHOを利用すると、取引先の破産や資金不足などによって、自社に支払われるはずだった売掛金を受け取れなくなってしまった場合に、保証金を受け取ることができます。

運営会社は、「Paid」という企業間決済サービスでも有名な、株式会社ラクーンフィナンシャルです。Paidで蓄積された与信ノウハウやシステム構造は、当然ながらURIHOにも応用されています。そのためURIHOは、これまで一度も売掛保証サービスを利用したことがないという企業などにとっても、「わかりやすい」「使いやすい」サービスとなっておりおすすめです。

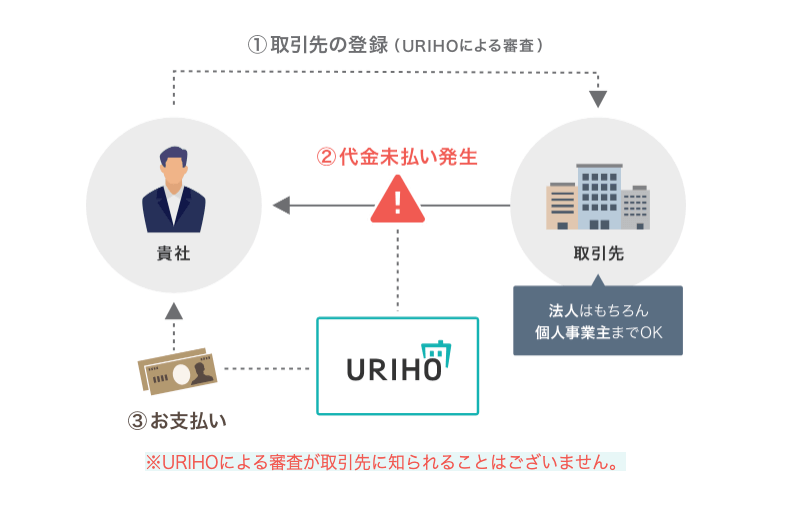

売掛保証サービスの仕組み

そもそも売掛保証サービスの対象となる「売掛取引」とは、取引金額を即時ではなく後日まとめて支払う売買のことです。BtoB取引は売掛の形で行われるのが一般的で、売主が取引先に商品やサービスを引き渡してから代金が支払われるまでに、1カ月以上期間が空くケースも多いです。

支払いが行われる前段階では売主側に「売掛金」という債権が発生し、取引先から約束通り代金が支払われることで、ようやく売主の資金となります。ところが何らかの理由で取引先からの支払いが行われなかった場合、売主は「見込んでいた資金が入ってこない」という状態になってしまいます。

そこで役に立つのが売掛保証サービスです。売主が売掛保証サービスを利用すると、その名の通り売掛金を保証してもらえます。売主があらかじめ取引先を登録しておくことで、万が一支払いが予定通り行われなかった際に、入ってくるはずだった代金を保証会社に支払ってもらうことができるのです。

売掛保証サービスを利用するメリット

売掛保証サービスには、以下の3つのメリットがあります。

- 資金不足のリスクを回避できる

- 入金の督促や回収が不要になる

- 与信管理にかかる社内業務を保証会社の審査によって軽減できる

まず挙げられる直接的なメリットは、取引先から代金を回収できなくなることで、想定外の資金不足に陥ってしまうリスクの回避です。

また通常であれば売掛取引の売主は、取引先からの未入金が発生した際、自ら取引先に対する代金の督促や回収を進めなければなりません。根本的な解決ではないものの、売掛保証サービスを利用することで、それらにかかる労力や費用といったコストが不要になるはずです。

さらには、保証会社に取引先の与信調査を行ってもらえるというメリットもあります。本来多くの企業では新規取引先に対して、リスクを回避するために、取引発生前の段階で与信調査を行います。売掛保証サービスに入っておけば、自社内で与信調査を行わなくても、最低限の内容は保証会社に確認してもらえるでしょう。

URIHOの保証対象の範囲

売掛保証サービスの保証の対象となる売掛取引には、保証会社各社が定める条件があります。

URIHOの場合、BtoBの取引であれば、法人はもちろん個人事業主の方でも利用できます。また新規取引先だけでなく、既存の取引先との新たな売掛取引も保証の対象です。取引の支払いサイトは、締日から支払い期日までが180日以内であれば問題ありません。

なおURIHOは大手の損害保険会社と提携しているため、万が一サービスの利用中にURIHOを運営するラクーンフィナンシャルに不測の自体が発生してしまっても、保証内容は守られるようになっています。

URIHOの特長

URIHOには以下のような特長があります。

- 定額プラン内なら取引先数の制限なし

- Web上で手続きを完結できる

- 支払い遅延も保証の対象となる

一つずつ見ていきましょう。

定額プラン内なら取引先数の制限なし

売掛保証サービスの中には取引先ごとに保証料率を設定するものもありますが、URIHOの利用にかかる費用は、月額料金のみです。3つのプランから選ぶことができ、それぞれ異なる「取引先ごとの保証額の上限」と「合計の保証額の上限」が設けられています。選択したプランの上限額の範囲内であれば、登録する取引先の数には制限がありません。初期費用や審査料といった追加の費用も不要です。

Webで手続きを完結できる

URIHOはシンプルでスピーディーに利用できるサービスです。

一般的な保証サービスでは、多くの場合書類のやり取りが必要となるのに対し、URIHOならWebのみで手続きを完結させられるため、少ない手間で利用を開始できます。

取引先登録時の審査は最短即日〜原則2営業日で結果が分かり、可決となり次第、保証を開始することができます。また保証金の請求も会員サイトから簡単に行うことができ、最短10日で支払いを受けることが可能です。

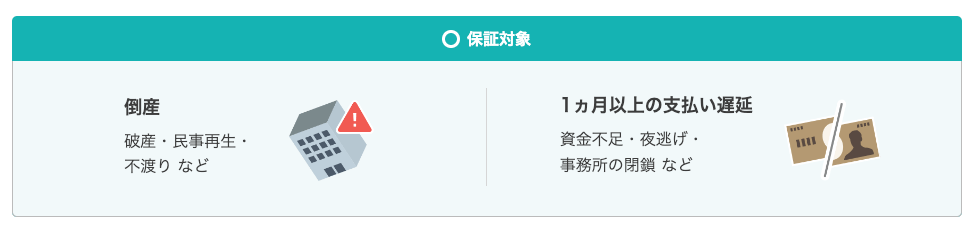

支払い遅延も保証の対象となる

URIHOでは、破産や民事再生、不渡りなどによる取引先の倒産の他、支払い遅延も保証の対象となります。資金不足や夜逃げ、事務所の閉鎖といった理由で取引先からの入金が遅れた場合、発生から1カ月が経過した後に、URIHOへ請求することが可能です。入金額が一部不足している場合も同様です。

URIHOの料金プラン

URIHOの保証が開始してから1カ月間は、月額料金が無料となります。最低利用期間の縛りもないので、「とりあえず試しに売掛保証サービスの利用を始めてみたい」といった企業にもおすすめです。

URIHOの3つのプランは、以下の通りです。

| Aプラン | Bプラン | Cプラン | |

| 月額料金 | 9,800円/月 | 29,800円/月 | 99,800円/月 |

| 1引先あたりの 上限保証額 | 1~50万円 | 1~500万円 | 制限無し |

| 取引先合計の上限保証額 | ~1,000万円 | ~3,000万円 | ~7,000万円 |

例えばAプランの保証期間中に、あらかじめURIHOに登録していた取引先の1社が70万円分未入金のまま倒産してしまった場合は、50万円をURIHOに請求することが可能です。

URIHOではサービスを利用する企業ごとに、ニーズに合わせてプラン内容をカスタマイズしてもらうこともできます。また希望の保証額が合計1億円を超える場合は、プランに則った料金ではなく、別途見積りとなります。

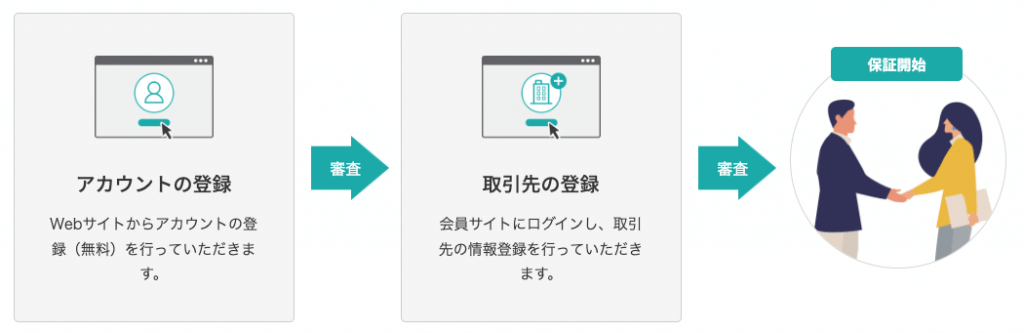

URIHOの利用の流れ

URIHOの利用の流れは以下の通りです。

【利用開始時】

- URIHOを利用する企業や個人事業主がWebサイトからアカウント登録を行う

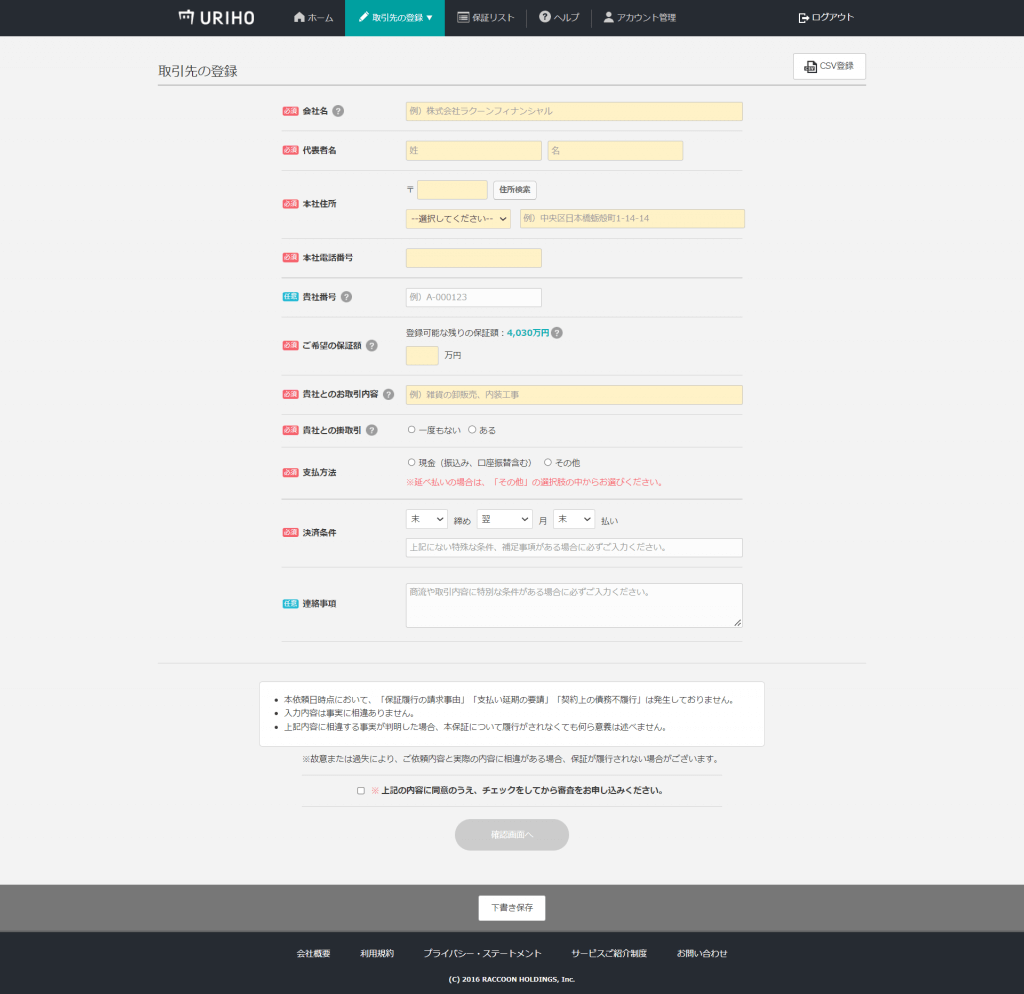

- 売掛取引の保証を受けたい取引先情報を会員サイトに登録する

- URIHO独自の審査を受け、可決されると保証が開始される

【未収発生後】

- 取引先の未入金があったことをURIHOの会員サイトから報告する

- 会員サイト内でURIHOへ請求の手続きを行う

- 必要書類を提出する

- URIHOからの送金を受け取る

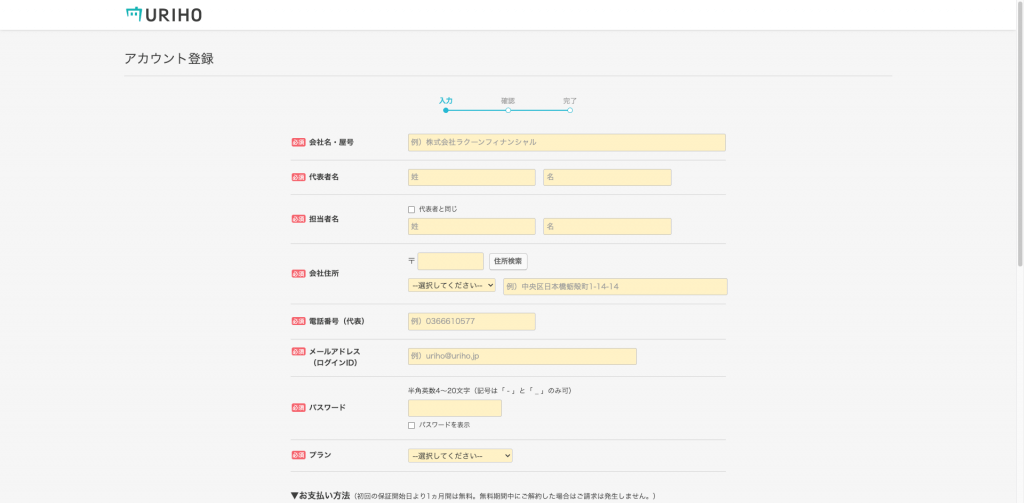

アカウント登録では、会社名や住所、利用するプランなどを専用のフォームに入力します。

その後の取引先情報の登録では、取引先の基本情報の他、遅延歴の有無や支払いサイトも入力します。

取引先を登録した後、与信の専門家が審査します。審査内容はURIHO独自のものとなっており、規模・業績といった数値の他、風評などの一般的に把握しづらいリスクも調査の対象です。側面調査のため、審査を行っていることが取引先に知られることはありません。審査結果は、アカウント登録にて入力したメールアドレス宛に連絡が来ます。

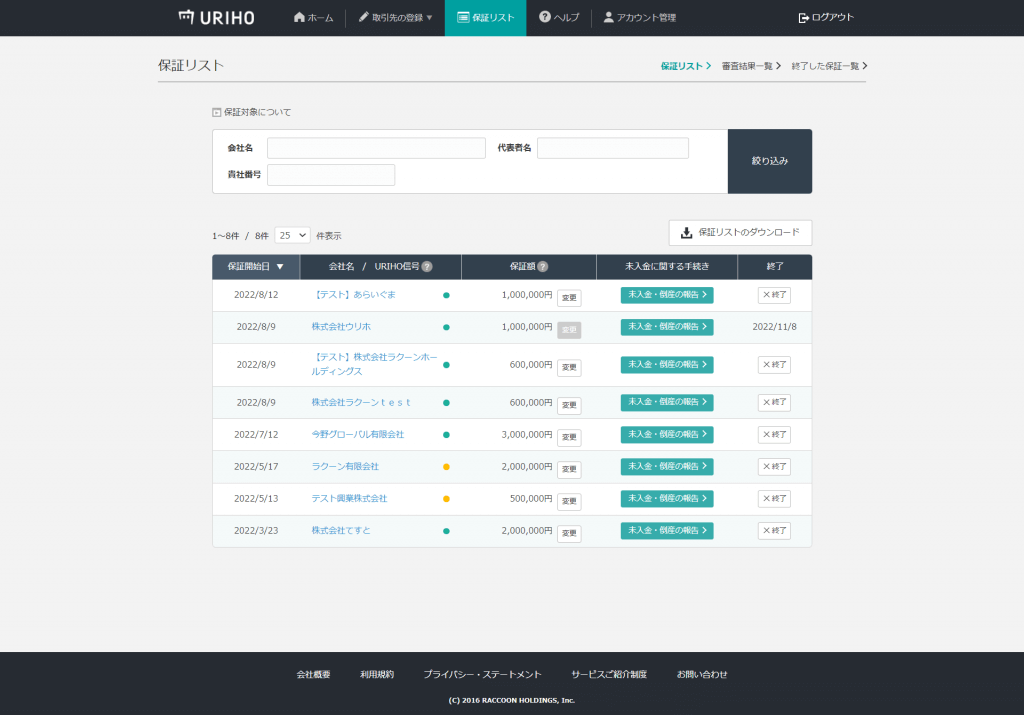

審査が可決されると保証が開始されます。会員サイトに通知が届くので、ログインして保証リストを確認してください。

登録していた取引先の未入金が発生してURIHOに保証金を請求する際は、取引内容によって必要となる書類が異なります。改めてフォームなどに入力する必要はなく、取引内容が分かる発注書や納品書、入金履歴が分かる取引先元帳などを提出するだけでOKです。

URIHOを利用する際の注意点

URIHOでは納品日や着工日、サービスの提供日が、売掛金の発生日となります。保証開始よりも前に発生した売掛取引やすでに遅延中の売掛取引は、保証の対象となりません。取引先とのトラブルが原因の未入金や、売掛以外の前金・違約金などに該当する金銭も、保証されません。

また先述した取引先登録の審査で申告内容に事実との相違があった場合は、審査可決後に未入金が発生しても保証してもらえない可能性があります。登録時には入力間違いのないよう気を付けましょう。

まとめ

どのような売掛保証サービスを利用するかお悩みの企業には、ラクーンフィナンシャルの提供するURIHOがおすすめです。定額プランによる分かりやすい料金体系と、Webだけで登録や保証金請求が完結するシンプルさ、スピーディーさが特長です。また取引先の倒産だけでなく、支払い遅延による未入金も保証の対象となります。

「サービスについてもっと詳しく知りたい」「自社に合わせてサービスをカスタマイズして欲しい」という企業の担当者の方は、まずは資料をダウンロードしてみてください。